100474434-CASO-PRACTICO-INTEGRAL-DE-AUDITORIA-TRIBUTARIA

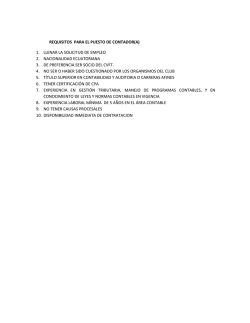

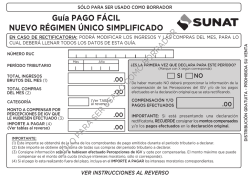

Universidad Nacional “Santiago Antúnez de Mayolo” Facultad de Economía y Contabilidad Caso Práctico Integral Curso Docente Fecha : : : Auditoría Tributaria. M.Sce. CPC. Javier Pedro Hidalgo Mejía. Huaraz, 04 de julio de 20012. Estimado (a) alumno (a), lea detenidamente el caso e inicie el desarrollo del examen de acuerdo al grado de complejidad de las mismas, de esta manera usted estará maximizando su tiempo. SUERTE. 1. Ud. ha sido designado como miembro de una Comisión Auditora para ejecutar una Auditoría tributaria en la empresa constructora “FEC” SAA, identificada con RUC Nº 20236547800, perteneciente al Régimen General del Impuesto a la Renta. La empresa, por sus operaciones realizadas en el Año 2010, ha contratado los servicios de la sociedad auditora a la cual pertenece usted, para que examinen los Tributos por Pagar y Patrimonio de la Empresa con sus respectivas provisiones, pagos efectuados, por lo que usted deberá determinar si la empresa ha cumplido con sus obligaciones tributarias; y si fuera el caso, establecer si ha incurrido en infracciones tributarias, para lo cual deberá determinar la infracción cometida y plantear las soluciones que corresponda. Según contrato, el informe de auditoría debió ser emitido el 04 de julio de 2012. a. Declaraciones Juradas correspondientes del año 2010: DD. JJ. 2010 MES SEGÚN CONTRIBUYENTE DÉBITO IMPUESTO A PAGAR CRÉDITO Enero 3,700 3,500 200 Febrero 3,800 3,100 700 Marzo 4,500 4,200 300 Abril 5,100 3,150 1,950 Mayo 4,800 1,800 3,000 Junio 3,100 2,900 200 Julio 3,100 1,000 2,100 Agosto 2,800 1,750 1,050 Setiembre 7,200 *5,270 1,930 Octubre 5,200 3,780 1,420 Noviembre 3,950 3,700 250 Diciembre 3,090 4,500 -1,410 Totales 50,340 38,650 11,690 * Crédito Indebido La empresa cumplió con el pago y presentación del PDT 621 IGV-RENTA de sus obligaciones hasta el mes de Noviembre del 2010, en el mes de diciembre su presentación fue extemporánea. b. El Auditor verificó el uso del crédito fiscal, encontrándose que en el mes de septiembre se efectuaron compras de materiales de construcción, los cuales fueron trasladados a la ciudad de Recuay donde se encuentra ubicada la casa del Gerente General de la empresa, dicho material fue utilizado en la construcción del 4to. piso de su casa, cabe indicar que el centro de operaciones de la obra se encuentra en la ciudad de Huaraz, los materiales consumidos fueron adquiridos según el detalle siguiente: Compra de Materiales de Construcción CONCEPTO BASE IMPONIBLE IGV TOTAL Cemento 15,000.00 2,850.00 17,850.00 Ladrillos 12,737.82 2,420.18 15,158.00 Totales 27,737.82 5,270.18 33,008.00 Consultores Contables, Tributarios & Auditores Asociados Teléf.: 943 677 447 y RPM: *243136 Universidad Nacional “Santiago Antúnez de Mayolo” Facultad de Economía y Contabilidad c. Se verificó el libro Caja y Bancos donde se verificó que las siguientes compras fueron efectuadas con cheque sin el sello de NO NEGOCIABLE por compras superiores a S/. 5,000, según el siguiente detalle: Compras con Cheques que no Cuentan con el sello de "No Negociable" FECHA PROVEEDOR CONCEPTO 10/12/2010 Lima SAA Cerámica 26 x 26 23/12/2010 El Constructor Pegamento Total BASE IMPONIBLE 12,800.00 IGV TOTAL 2,432.00 15,232.00 8,000.00 1,520.00 9,520.00 20,800.00 3,952.00 24,752.00 No se cumplió con pagar de conformidad con lo señalado por el Artículo 5º de la Ley Nº 28194. a. Al analizar el incremento de capital de la empresa, se determinó que el aumento se justificó con aporte de una camioneta, entregada por el socio Jorge Zavaleta Ramírez cuyo costo equivalente corresponde a 40,000 acciones con un valor nominal de S/. 1.00 cada acción, la operación ocurrió en mayo 2010. El valor de Mercado de la camioneta asciende a S/. 20,000 (Veinte Mil y 00/100 Nuevos Soles): SE PIDE: 1. Formular el Memorándum o Carta de Planificación con su respectivo programa de auditoría. 2. Cuestionario de control Interno Tributario. 3. Calculo del Crédito Fiscal del IGV y determinación del impuesto a pagar. 4. Calcule las multas e interés correspondientes. 5. El Resumen de la Deuda Tributaria. 6. Situación del Incremento de Capital. 7. Informe de Auditoría Tributaria, para lo cual en determinados casos deberá asumir datos hipotéticos. Consultores Contables, Tributarios & Auditores Asociados Teléf.: 943 677 447 y RPM: *243136 PRIMERA FASE: PLANIFICACIÓN 1. Formular el Memorándum o Carta de Planificación con su respectivo Programa de Auditoría. MEMORÁNDUM DE PLANIFICACIÓN AUDITORÍA DEL SISTEMA TRIBUTARIO DE LA EMPRESA “CONSTRUCTORA FEC” SAA, PERÍODO 2010. I. FINALIDAD La auditoría tiene por finalidad determinar la razonabilidad y legalidad de las obligaciones tributarias de la empresa Constructora FEC SAA, por el período culminado el 31 de diciembre de 2010. II. OBJETIVOS DEL EXAMEN 2.1 Objetivo General Evaluar el cumplimiento de las obligaciones tributarias de la empresa “Constructora FEC” SAA. 2.2. III. Objetivos Específicos 2.2.1. Evaluar el cumplimiento de las obligaciones tributarias respecto al IGV. 2.2.2. Evaluar el cumplimiento de las obligaciones tributarias respecto al Impuesto a al renta. ALCANCE DEL EXAMEN De acuerdo a los objetivos mencionados en el presente documento, el examen a efectuarse se llevará a cabo, de acuerdo con las Normas Internacionales de Auditoría; comprendiendo la revisión selectiva de la documentación que sustenta las obligaciones tributarias de la empresa “Constructora FEC” SAA. El Examen abarcará el período comprendido entre el 1° de enero al 31 de diciembre del 2010. IV. DESCRIPCIÓN DE LAS ACTIVIDADES DE LA ENTIDAD 4.1. Creación - La empresa “Constructora FEC” SAA, fue constituida mediante escritura pública de constitución del 12 de mayo de 2002. Siendo sus socios fundadores el Sr. Juán Carlos Vargas Tadeo, Jaime Vergara Trillo y María Arguedas Villacaqui. El capital de la empresa asciende ha S/. 500,000.00, aportados en efectivo. 4.2. Finalidad La empresa “Constructora FEC” SAA es una Persona Jurídica de Derecho Privado Interno con autonomía política, económica y administrativa en los asuntos de su competencia. Tiene como finalidad planificar, ejecutar e impulsar una adecuada prestación de los servicios de construcción de obras civiles en general. Su organización y funcionamiento se rige por sus normas internas y le son aplicables las leyes y disposiciones, que de manera general y de conformidad con la Constitución Política del Perú, regulan las actividades del Sector Privado. 4.3. Funciones Las funciones de la empresa “Constructora FEC” SAA son: planificar, ejecutar e impulsar el conjunto de acciones destinadas a proporcionar al mercado local, regional y nacional servicios de construcción de obras civiles como puentes y caminos, infraestructura educativa, salud, deportiva y otros. 4.4. Estructura Organizativa La empresa “Constructora FEC” SAA para el cumplimiento de sus funciones cuenta con la siguiente Estructura Orgánica Administrativa, aprobada mediante Acuerdo N° 045-2002ECFECSAA, del 28 de octubre de 2002: a. c. Órganos de Gobierno y Alta Dirección - Junta General de Accionistas. - Gerencia General. Órganos de Control - d. e. Oficina de Auditoría Interna Órganos de Asesoramiento - Gerencia de Asesoría Jurídica - Gerencia de Planificación y Presupuesto - Racionalización - Presupuesto Órganos de Apoyo - - Secretaria General - Archivo General - Trámite Documentario Gerencia de Administración y Finanzas - Unidad de Logística - Unidad de Contabilidad - Unidad de Personal - Unidad de Tesorería - Unidad de Estadística e Informática - Unidad de Relaciones Públicas f. Órganos de Línea - V. División de Desarrollo Económico - Desarrollo Turístico - Promoción Empresarial - Gerencia de Comercialización - Gerencia de Producción NORMATIVIDAD APLICABLE Constitución Política del Perú, parte pertinente. Ley del Código Tributario. Ley del IGV e ISC. Ley del Impuesto a la renta. Normas relativas a l registro único de Contribuyentes. Ley del Nuevos RUS. Ley de Impuesto a las Transacciones Financieras. Régimen Especial de Fraccionamiento Tributario - Ley 27344. Reglamento de la Ley 27344 que establece el Régimen Especial de Fraccionamiento Tributario. Establecen normas complementarias para determinar la deuda a garantizar conforme a lo dispuesto en el Reglamento del Régimen Especial de Fraccionamiento Tributario (Derogada tácitamente por el Artículo 11° del Decreto Supremo N° 005-2001-EF, publicada el 14 de enero de 2001). Res. Superintendencia N° 016-2001/SUNAT, Dictan disposiciones para la subsanación de infracciones a que se refiere la Ley N° 27344, que aprobó el Régimen Especial de Fraccionamiento Tributario. Res. Superintendencia N° 011-2001/SUNAT, aprueban formulario N° 4830 (versión 2) para acogimiento al Régimen Especial de Fraccionamiento Tributario. Res. Superintendencia N° 117-2000/SUNAT, establecen procedimiento y aprueban formulario sobre subsanación de omisiones a la presentación de Declaraciones a que se refiere el Régimen Especial de Fraccionamiento Tributario. Res. Superintendencia N° 111-2000/SUNAT, (Derogada tácitamente por el Artículo 9° de la Ley N° 27393, publicada el 30 de diciembre de 2000) establecen disposiciones para el ofrecimiento, formalización, renovación o sustitución de las garantías por deudas a que se refiere el reglamento del Régimen Especial de Fraccionamiento Tributario. Res. Superintendencia N° 105-2000/SUNAT, establecen normas para presentación del Formulario N° 4830 "Solicitud de acogimiento al Régimen Especial de Fraccionamiento Tributario - Ley N° 27344". Reglamento de Aplazamiento y/o Fraccionamiento de la Deuda Tributaria, Resolución de Superintendencia Nº 199-2004/SUNAT. Régimen de Fraccionamiento Especial, Decreto Legislativo N° 848. Reglamento del Régimen de Fraccionamiento Especial, Resolución Ministerial N° 176-96EF/15. Ley que modifica el Régimen de Fraccionamiento Especial aprobado por el Decreto Legislativo N° 848, Ley N° 27005. Normas referidas al Régimen de Fraccionamiento especial, Resolución Ministerial N° 27798-EF/15. VI. INFORME A EMITIR Y FECHA DE ENTREGA Los resultados de la auditoría, se plasmarán en el Informe Administrativo (Informe Largo), el cual será presentado al despacho de la Gerencia General inmediatamente de concluido el Informe correspondiente. Durante el trabajo de campo, se comunicarán los hallazgos y el Memorándum de Control Interno con las orientaciones pertinentes para la implementación de acciones correctivas. a. INFORME A EMITIR - VII. Informe Administrativo (Informe Largo). IDENTIFICACIÓN DE ÁREAS CRÍTICAS Efectuada la revisión preliminar de la información relacionada a las obligaciones tributarias, se identificaron las siguientes áreas críticas: VIII. a. Contabilidad. b. Personal. c. Caja o tesorería. d. Presupuesto. PUNTOS DE ATENCIÓN En el desarrollo del trabajo de campo se tendrá en cuenta los aspectos siguientes: a. Estados financieros. b. Libros contables. c. Planilla de remuneraciones y retenciones. d. Comprobantes de pago. e. Órdenes de pago. f. Calidad y origen de los insumos locales y/o nacionales. g. Mecanismos de supervisión a los Comedores Populares. IX. PERSONAL Y ESPECIALISTAS La Comisión encargada del Examen Especial estará conformada por el siguiente personal: NOMBRES Y APELLIDOS X. CATEGORÍA CARGO CPC. Eduardo Cabanbillas Supervisor CPC. Gino Abanto Torres Auditor Encargado ING. Luis Robles Cabrera Integrante CPC. Renzo Vargas Torres Integrante FUNCIONARIOS DE LA ENTIDAD Los responsables de la administración de la empresa son: Gerente General, Gerente de Administración y Finanzas, Gerente de Contabilidad, Gerente de Personal, gerente de Caja, Gerente Legal, gerente de Planificación y presupuesto, gerente de ventas y gerente de producción. XI. PRESUPUESTO DE TIEMPO Para el logro de los objetivos trazados en la auditoría, se proyecta el empleo de cuarenta (40) días hábiles, distribuidos de la siguiente manera: PLANEAMIENTO DEL 08.05.12 XII. AL 16.05.12 TRABAJO DE CAMPO DEL 17.05.12 AL 17.06.12 EVALUACIÓN DE ACLARACIONES DEL 18.06.12 REDACCIÓN DEL INFORME AL 26.04.12 DEL 27.06.12 AL 04.07.12 SUSTENTACIÓN ANTE SUPERVISOR DEL 05.07.12 AL 05.07.12 ELEVACIÓN DEL INFORME DEL 05.07.12 TOTAL DÍAS ÚTILES AL 05.07.12 40 TOTAL HORAS HOMBRE 1,280 COSTO DE LA AUDITORÍA De conformidad con la programación de actividades, el Examen Especial requerirá un total de 1,280 horas, durante 40 días hábiles, con un costo de S/. 18,811.40; tal como se detalla a continuación: CARGO APELLIDOS Y NOMBRES Nº H/H REMUNERACIONES PASAJES VIÁTICOS TOTAL COSTO H/H Supervisor Auditor Encargado Juán Carlos Milla Toledo Carlos Juán Torres Hurtado 26.84 9.13 220 355 5,904.80 3,241.15 180.00 100.00 148.00 115.00 6,232.80 3,456.15 Integrante Integrante Victor Juán Vásquez ugarte Renzo Vargas Espinoza 16.09 9.13 355 350 5,711.95 3,195.50 100.00 - 115.00 - 5,926.95 3,195.50 1,280 18,053.40 380.00 378.00 18,811.40 TOTAL XIII. COSTO H/H. PROGRAMA DE AUDITORÍA Para llevar acabo el trabajo de campo y contribuir con el logro de los objetivos establecidos en el Examen Especial, se han formulado procedimientos de auditoria que se detallan en el anexo 01, pudiéndose incluir procedimientos adicionales de acuerdo a las circunstancias. Huaraz, 16 de mayo de 2012. Consultores Contables, Tributarios & Auditores Asociados Teléf.: 943 677 447 y RPM: *243136 Universidad Nacional “Santiago Antúnez de Mayolo” Facultad de Economía y Contabilidad ANEXO N° 01 PROGRAMA DE AUDITORIA: TRIBUTOS POR PAGAR Y PATRIMONIO - Empresa : Constructora FEC SAA. - Período : 01 de enero al 31 de Diciembre de 2010. - Objetivo : Evaluar el cumplimiento de las obligaciones tributarias de la empresa “Constructora FEC” SAA. REF. HECHO FECHA DE HORAS P/T POR TERMINO TOTALES PROCEDIMIENTOS a. Aspectos Generales de la Empresa 1. Solicite y revise los documentos siguientes: a. Comprobantes de Pago. b. Declaración Jurada Anual del 2006. c. Libro de Actas y Accionistas. d. Libro Legalizado de Compras y Ventas. e. Libro Legalizado de Caja y Bancos. f. Declaraciones Juradas Mensuales - PDT 621. b. Libros y Registros Contables 1. 2. 3. c. Verifique que los libros contables se encuentran al día y no estén atrasados más del tiempo permitido por las normas tributarias vigentes. Verifique los libros y registros contables solicitados. Verifique si los libros contables se encuentran legalizados antes de su uso. Declaraciones Juradas Presentadas y no Presentadas 1. Verificar que los comprobantes de pago cumplan con los requisitos formales y legales establecidos por ley. 2. Verifique que los comprobantes de pago exhibido hayan sido efectivamente pagados, efectuando el cruce de información con la información proporcionada por la SUNAT (Reporte). 3. Verificar si en la determinación del Crédito Fiscal se ha efectuado de forma correcta los porcentajes de IGV. 4. Verificar si se ha declarado y presentado en forma correcta el PDT 621 IGV-RENTA. 5. Verificar si el IGV utilizados se encuentran anotados en el registro de compras y ventas. d. Comprobantes de Pago Facturas 1. Verificar que las deudas fiscales sean íntegramente declaradas y originadas de operaciones propias del giro del negocio. Consultores Contables, Tributarios & Auditores Asociados Teléf.: 943 677 447 y RPM: *243136 Universidad Nacional “Santiago Antúnez de Mayolo” Facultad de Economía y Contabilidad 2. Verificar si el RUC de los proveedores se encuentran hábil y si cumplen con los requisitos del reglamento de comprobantes de pago para sustentar los gastos respectivos. 3. Verificar si el RUC de los proveedores se encuentran hábil y si cumplen con los requisitos del reglamento de comprobantes de pago para sustentar los gastos respectivos. 4. Verificar que los pagos a proveedores se hayan efectuado aplicando la Ley de Bancarización 5. Verificar que las deudas comerciales sean provenientes de operaciones propias de la empresa. e. incremento de Capital en Bienes no Dinerarios 1. Verificar si el saldo de capital según escritura pública Coincide con el saldo contable. 2. Verificar el adecuado tratamiento con efecto tributario en la emisión y aumento de capital. 3. Verificar el libro de actas y accionistas, sobre los acuerdos del aumento de capital en bienes dinerarios (camioneta). Consultores Contables, Tributarios & Auditores Asociados no Teléf.: 943 677 447 y RPM: *243136 Universidad Nacional “Santiago Antúnez de Mayolo” Facultad de Economía y Contabilidad SEGUNDA FASE: EJECUCIÓN 2. Cuestionario de control Interno Tributario. Nº 1. 2. 3. Empresa Constructora FEC SAA Cuestionario de Control Interno: Tributos por Pagar y Patrimonio Período Tributario de Enero a Diciembre 2010 RESPUESTAS PREGUNTAS SI NO N/A ¿La empresa se encuentra exonerada al IGV y a la x RENTA? x ¿La empresa paga a sus proveedores empleando medios de pago Del Sistema Financiero? ¿La empresa declara y paga sus Tributos Según el x cronograma de Vencimiento? x ¿La empresa considera gastos Propios como OBSERVACIONES 4. gastos del giro del negocio? ¿La empresa realiza Detracciones? 5. ¿La empresa es agente de retención? 6. ¿Se encuentran Legalizados los Libros Contables? 7. ¿Se encuentran impresos los libros contables? ¿La empresa registra los acuerdos Sobre el 8. aumento de capital? 9. ¿Se realizan tasaciones de los Bienes no dinerarios realizados como aporte? 10. ¿Cuenta la unidad de Contabilidad con los siguientes documentos? 11. Manual de Organización y funciones? 1. Manual de Organización y funciones? Indique la fecha de aprobación y el Nº de Resolución? 2. Un flujo de actividades? 3. Un plan de cuentas actualizado? 4. Un manual de Procedimientos Contables Consultores Contables, Tributarios & Auditores Asociados x x x x x x Teléf.: 943 677 447 y RPM: *243136 Universidad Nacional “Santiago Antúnez de Mayolo” 3. Facultad de Economía y Contabilidad Calculo Del Crédito Fiscal Del IGV y Determinación del Impuesto a Pagar. 3.1. Determinación del Crédito Fiscal del IGV y Cálculo del Impuesto a Pagar Diciembre 2010. SEGÚN CONTRIBUYENTE Mes DEBITO CRÉDITO Al Mes de SEGÚN AUDITORIA IMPUESTO A PAGAR IMPUESTO A PAGAR CRÉDITO DEBITO TRIBUTO OMITIDO Enero 3,700 3,500 200 3,700 3,500 200 - Febrero 3,800 3,100 700 3,800 3,100 700 - Marzo 4,500 4,200 300 4,500 4,200 300 - Abril 5,100 3,150 1,950 5,100 3,150 1,950 - Mayo 4,800 1,800 3,000 4,800 1,800 3,000 - Junio 3,100 2,900 200 3,100 2,900 200 - Julio 3,100 1,000 2,100 3,100 1,000 2,100 - Agosto 2,800 1,750 1,050 2,800 1,750 1,050 - Setiembre 7,200 5,270 1,930 7,200 - 7,200 5,270 Octubre 5,200 3,780 1,420 5,200 3,780 1,420 - Noviembre 3,950 3,700 250 3,950 3,700 250 - Diciembre 3,090 4,500 -1,410 3,090 548 2,542 2,542 50,340 38,650 11,690 50,340 29,428 20,912 7,812 Totales Para Diciembre 2010. - Según la empresa - Según auditoría : IGV Ventas S/. 3,090 - IGV Compras S/. 4,500 = -1,410. : IGV Ventas S/. 3,090 - IGV Compras S/. 3,952 = 862. Diferencia = - 548. 3.2. Calculo de Tributos Omitidos Empresa Constructora FEC SAA Periodo Tributario de Enero a Diciembre 2010 IMPUESTO GENERAL A LAS VENTAS MES TRIBUTO DÍAS FACTOR INTERESES TOTAL A PAGAR Septiembre 5,270.00 625.00 25.00 1,318 6,587 Diciembre TOTAL 2,542.00 7,812.00 531.00 21.24 540 1,858 3,082 9,670.00 Mes de Septiembre Deuda Tributaria al 04/07/2012 IGV a Pagar Días Transcurridos del 19.10.2010 al 31.12.2010 74 días x 0.04% = 2.96% x 5,270 Intereses del 01.01.2011 al 31.12.2011 365 días x 0.04% = 14.60% x 5,270 (D. Leg. 969 - C.T.) 5,270 156 769 Intereses del 01.01.2012 al 04.07.2012 Consultores Contables, Tributarios & Auditores Asociados Teléf.: 943 677 447 y RPM: *243136 Universidad Nacional “Santiago Antúnez de Mayolo” Facultad de Economía y Contabilidad 186 días x 0.04% = 7.44% x 5,270 (D. Leg. 969 - C.T.) Total Deuda Tributaria al 04.07.2012 392 6,587 Mes de Diciembre Deuda Tributaria al 04/07/2012 IGV a pagar Días Transcurridos del 21.01.2011 al 31.12.2011 345 días x 0.04% = 13.80% x 2,542 2,542 351 Días Transcurridos del 01.01.2012 al 04.07.2012 186 días x 0.04% = 7.44% x 2,542 189 Total Deuda Tributaria al 04.07.2012 4. Calcule las multas e interés correspondientes. A. Determinación y de las Infracciones y Sanciones Tributaria 3,082 En el mes de septiembre se aplica una sanción: I. Multa Relacionadas con el cumplimiento de las obligaciones tributarias Declarar cifras o datos falsos u omitir circunstancias en las declaraciones, que influyan en la determinación de la obligación tributaria y/o que generen aumentos indebidos de saldos o créditos a favor del deudor tributario. Mes : Setiembre Monto Omitido : Sanción : S/. 5,270 º 50% del tributo omitido (Art. 178 Núm. 1 C.T) S/. 2,635 II. Cálculo de los Intereses Moratorios. Días Transcurridos del 19.10.2010 al 31.12.2010 = 74 Intereses calculados del 21.10.2010 al 31.12.2010 74 días x 0.04% = 2.96% x 2,635 78 Intereses del 01.01.2011 al 31.12.2011 365 días x 0.04% = 14.60% x 2,635 385 Intereses del 01.01.2012 al 31.12.2012 186 días x 0.04% = 7.44% x 2,635 196 Total deuda tributaria al 04.07.2012 S/. 3,294 En el mes de Diciembre se aplica dos sanciones 1. Multa Relacionada con la obligación de presentar declaraciones y comunicaciones I. Infracción: Art. 176º Núm. 1 (No presentar Declaración Jurada que contenga la determinación de la Deuda Tributaria). Mes : Diciembre Monto Omitido : S/. 2,542 Sanción : 100% UIT (Art. 176º Num1 C.T) S/. 3,600 UIT vigente 2010 : S/. 3,600 Consultores Contables, Tributarios & Auditores Asociados Teléf.: 943 677 447 y RPM: *243136 Universidad Nacional “Santiago Antúnez de Mayolo” Facultad de Economía y Contabilidad II. Aplicación del Régimen de Gradualidad (Incentivos). Multa Aplicada Rebaja : 90 % de la Multa, Subsanación voluntaria con Pago Anexo II : Multa Rebajada: S/. 3,600 S/. (3,240) 360 III.Cálculo de los Intereses Moratorios. Días transcurridos del 21 enero 2011 al 31 de diciembre 2011 345 días x 0.04% = 13.80% 360 x 13.80% = 50.00 Días transcurridos del 01 de enero 2012 al 04 de julio de 2012 186 días x 0.04% = 7.44% 360 x 7.44% = 27.00 Total deuda tributaria multa más Intereses al 04 julio 2012 2. S/. 437.00 Multa Relacionada con el cumplimiento de las obligaciones tributaria Declarar cifras o datos falsos u omitir circunstancias en las declaraciones, que influyan en la determinación de la obligación tributaria: y/o, que generen aumentos indebidos de saldos o créditos a favor del deudor tributario. Mes: Diciembre Monto Omitido: I. Sanción: 50% del tributo omitido (Art. 178º Núm. 1 C.T.) II. S/. 2,542 S/. 1,271 Cálculo de los Intereses Moratorios. Días transcurridos del 21 enero 2011 al 31 de diciembre 2011 345 días x 0.04% = 13.80% x 1,271 175.00 Días transcurridos del 01 enero 2012 al 04 de julio de 2012 186 días x 0.04% = 7.44% x 1,271 95.00 Total deuda tributaria multa más Intereses al 30 Marzo 11 S/. 1,541.00 5. El Resumen de la Deuda Tributaria. Empresa Constructora CONSTRUCTORES FEC SAA Periodo Tributario de Enero a Diciembre 2010 TRIBUTOS POR PAGAR CÉDULA DETALLE Trib. Sep. y Dic 2010 Infracción Sep. Infracc. Dic. No declarar+Int. Mor. Infracc. Dic. Datos falsos TOTAL Consultores Contables, Tributarios & Auditores Asociados IGV 9,670.00 9,670.00 DD. JJ. 3,294.00 437.00 1,541.00 5,272.00 TOTAL 9,670.00 3,294.00 437.00 1,541.00 14,942.00 Teléf.: 943 677 447 y RPM: *243136 Universidad Nacional “Santiago Antúnez de Mayolo” 6. Facultad de Economía y Contabilidad Situación del Incremento de Capital. Empresa Constructora FEC SAA Periodo Tributario de Enero a Diciembre 2010 PATRIMONIO De la revisión del “Libro Matricula de Acciones y Transferencias” se evidenció que en el mes de mayo de 2010, el socio Jorge Zavaleta Ramírez realizó aportes de la siguiente manera: FECHA SOCIOS CONCEPTO 15-may Jorge Zavaleta Ramírez Camioneta IMPORTE NOMINAL 40,000 VALOR DE MERCADO 20,000 DIFERENCIA 20,000 En cuanto a la revisión de los aportes no dinerarios, el Art. 76º de la Ley General de Sociedades considera: Si la sociedad acepta aportes no dinerarios, tiene un plazo hasta 60 días, desde la Constitución de la sociedad o del pago del aumento de capital, por lo que el directorio está obligado a revisar la valorización de los aportes no dinerarios, vencido este plazo y dentro de los 30 días siguientes cualquier accionista podrá solicitar que se compruebe judicialmente mediante el proceso abreviado, mientras dure todo este proceso no se emitirán las acciones. Si se demuestra que existe diferencia de los bienes aportados en más del 20% el socio aportante deberá optar por la anulación de las acciones o cancelar en dinero la diferencia. Entonces, de acuerdo a lo mencionado en el Art. 76º, el Directorio de la Empresa Constructora FEC SAA, deberá exigir al socio Jorge Zavaleta Ramírez el pago de las acciones que no son cubiertas con el aporte de su camioneta, ó exigir la anulación de las acciones equivalente a 20,000 acciones. Consultores Contables, Tributarios & Auditores Asociados Teléf.: 943 677 447 y RPM: *243136 Universidad Nacional “Santiago Antúnez de Mayolo” Facultad de Economía y Contabilidad TERCERA FASE: INFORME 7. Informe de Auditoría Tributaria, para lo cual en determinados casos deberá asumir datos hipotéticos. INFORME N° 001-2012-FECSAA Auditoría del Sistema Tributario de la Empresa “Constructora FEC” SAA, Período 2010. _____________________________________________________________ ÍNDICE DENOMINACIÓN I. PAG. N° INTRODUCCIÓN 1. Origen del Examen 2. Naturaleza y Objetivos del Examen 3. Alcance del Examen………………………………………………. 04 4. Antecedentes y Base Legal de la Entidad………………………. 04 5 Comunicación de Hallazgos …………………………………… 09 6. Memorándum de Control Interno ………………………..... 09 7. Aspectos de Importancia………………………………………….. 10 II. OBSERVACIONES…………………………………………………….…… 11 III. CONCLUSIONES………………………………………………….………... 34 IV. RECOMENDACIONES…………………………….…………….…………. 36 V. ANEXOS Consultores Contables, Tributarios & Auditores Asociados ……………………………………………. …………………………. 03 03 Teléf.: 943 677 447 y RPM: *243136 Universidad Nacional “Santiago Antúnez de Mayolo” Facultad de Economía y Contabilidad INFORME N° 001-2012-FECSAA Auditoría del Sistema Tributario de la Empresa “Constructora FEC” SAA, Período 2010. ÍNDICE DENOMINACIÓN PAG. N° Artículo I. I. INTRODUCCIÓN 1. Origen del Examen 2. Naturaleza y Objetivos del Examen 3. Alcance del Examen………………………………………………. 04 4. Antecedentes y Base Legal de la Entidad………………………. 04 5 Comunicación de Hallazgos …………………………………… 09 6. Memorándum de Control Interno ………………………..... 09 7. Aspectos de Importancia………………………………………….. 10 II. OBSERVACIONES…………………………………………………….…… 11 III. CONCLUSIONES………………………………………………….………... 33 IV. RECOMENDACIONES…………………………….…………….…………. 35 V. ANEXOS Consultores Contables, Tributarios & Auditores Asociados ……………………………………………. …………………………. 03 03 Teléf.: 943 677 447 y RPM: *243136 Universidad Nacional “Santiago Antúnez de Mayolo” Facultad de Economía y Contabilidad INFORME N° 001-2012-FECSAA Auditoría del Sistema Tributario de la Empresa “Constructora FEC” SAA, Período 2010. I. INTRODUCCIÓN. 1.1. ORIGEN DEL EXAMEN. La auditoría del sistema tributario, se realizó en cumplimiento a la petición efectuada por la Junta General de Accionistas, mediante acuerdo del 30 de diciembre de 2011. 1.2. NATURALEZA Y OBJETIVOS DEL EXAMEN. a. Naturaleza La acción de control realizada corresponde a una auditoría tributaria. b. Objetivos. Objetivo General. - Evaluar el cumplimiento de las obligaciones tributarias de la empresa “Constructora FEC” SAA. Objetivo Específico. - Evaluar el cumplimiento de las obligaciones tributarias respecto al IGV. - Evaluar el cumplimiento de las obligaciones tributarias respecto al Impuesto a la renta. 1.3. ALCANCE DEL EXAMEN. La auditoría se desarrolló de conformidad con las NIAs; el cual comprendió la revisión selectiva de la documentación que sustenta las obligaciones tributarias de la empresa “Constructora FEC” SAA, correspondiente al período comprendido entre el 01 de enero al 31.Dic.2010. 1.4. ANTECEDENTES Y BASE LEGAL DE LA ENTIDAD. ANTECEDENTES. La empresa “Constructora FEC” SAA, fue constituida mediante escritura pública de constitución del 12 de mayo de 2002. Siendo sus socios fundadores el Sr. Juán Carlos Vargas Tadeo, Consultores Contables, Tributarios & Auditores Asociados Teléf.: 943 677 447 y RPM: *243136 Universidad Nacional “Santiago Antúnez de Mayolo” Facultad de Economía y Contabilidad Jaime Vergara Trillo y María Arguedas Villacaqui. El capital de la empresa asciende ha S/. 500,000.00, aportados en efectivo. ORGANIZACIÓN La empresa “Constructora FEC” SAA para el cumplimiento de sus funciones cuenta con la siguiente Estructura Orgánica Administrativa, aprobada mediante Acuerdo N° 045-2002ECFECSAA, del 28 de octubre de 2002: a. c. Órganos de Gobierno y Alta Dirección - Junta General de Accionistas. - Gerencia General. Órganos de Control - d. e. Órganos de Asesoramiento - Gerencia de Asesoría Jurídica - Gerencia de Planificación y Presupuesto - Racionalización - Presupuesto Órganos de Apoyo - - f. Oficina de Auditoría Interna Secretaria General - Archivo General - Trámite Documentario Gerencia de Administración y Finanzas - Unidad de Logística - Unidad de Contabilidad - Unidad de Personal - Unidad de Tesorería - Unidad de Estadística e Informática - Unidad de Relaciones Públicas Órganos de Línea Consultores Contables, Tributarios & Auditores Asociados Teléf.: 943 677 447 y RPM: *243136 Universidad Nacional “Santiago Antúnez de Mayolo” Facultad de Economía y Contabilidad - División de Desarrollo Económico - Desarrollo Turístico - Promoción Empresarial - Gerencia de Comercialización - Gerencia de Producción BASE LEGAL La base legal sobre las cuales se sustenta el desarrollo de sus actividades y las decisiones que adopta la empresa, son las siguientes: De Gestión: Constitución Política del Perú, parte pertinente. Ley del Código Tributario. Ley del IGV e ISC. Ley del Impuesto a la renta. Normas relativas a l registro único de Contribuyentes. Ley del Nuevos RUS. Ley de Impuesto a las Transacciones Financieras. Régimen Especial de Fraccionamiento Tributario - Ley 27344. Reglamento de la Ley 27344 que establece el Régimen Especial de Fraccionamiento Tributario. Establecen normas complementarias para determinar la deuda a garantizar conforme a lo dispuesto en el Reglamento del Régimen Especial de Fraccionamiento Tributario (Derogada tácitamente por el Artículo 11° del Decreto Supremo N° 005-2001-EF, publicada el 14 de enero de 2001). Res. Superintendencia N° 016-2001/SUNAT, Dictan disposiciones para la subsanación de infracciones a que se refiere la Ley N° 27344, que aprobó el Régimen Especial de Fraccionamiento Tributario. Res. Superintendencia N° 011-2001/SUNAT, aprueban formulario N° 4830 (versión 2) para acogimiento al Régimen Especial de Fraccionamiento Tributario. Res. Superintendencia N° 117-2000/SUNAT, establecen procedimiento y aprueban formulario sobre subsanación de omisiones a la presentación de Consultores Contables, Tributarios & Auditores Asociados Teléf.: 943 677 447 y RPM: *243136 Universidad Nacional “Santiago Antúnez de Mayolo” Facultad de Economía y Contabilidad Declaraciones a que se refiere el Régimen Especial de Fraccionamiento Tributario. Res. Superintendencia N° 111-2000/SUNAT, (Derogada tácitamente por el Artículo 9° de la Ley N° 27393, publicada el 30 de diciembre de 2000) establecen disposiciones para el ofrecimiento, formalización, renovación o sustitución de las garantías por deudas a que se refiere el reglamento del Régimen Especial de Fraccionamiento Tributario. Res. Superintendencia N° 105-2000/SUNAT, establecen normas para presentación del Formulario N° 4830 "Solicitud de acogimiento al Régimen Especial de Fraccionamiento Tributario - Ley N° 27344". Reglamento de Aplazamiento y/o Fraccionamiento de la Deuda Tributaria, Resolución de Superintendencia Nº 199-2004/SUNAT. Régimen de Fraccionamiento Especial, Decreto Legislativo N° 848. Reglamento del Régimen de Fraccionamiento Especial, Resolución Ministerial N° 176-96-EF/15. Ley que modifica el Régimen de Fraccionamiento Especial aprobado por el Decreto Legislativo N° 848, Ley N° 27005. Normas referidas al Régimen de Fraccionamiento especial, Resolución Ministerial N° 277-98-EF/15. 1.5. COMUNICACIÓN DE HALLAZGOS. De conformidad a lo dispuesto con NIAS y concordado con el numeral 23) y 139) de los Artículos 2° y 139° respectivamente de la Constitución Política del Perú; los hallazgos que se revelan en el presente informe fueron hechos de conocimiento de las personas comprendidas en los mismos, con la finalidad que presenten sus aclaraciones o comentarios sustentados documentadamente dentro del plazo señalado, los mismos que fueron evaluados por la Comisión de Auditoría y considerados al emitir el presente informe. La relación de servidores comprendidos en los hechos observados se revela en el Anexo N° 01. Consultores Contables, Tributarios & Auditores Asociados Teléf.: 943 677 447 y RPM: *243136 Universidad Nacional “Santiago Antúnez de Mayolo” 1.6. Facultad de Economía y Contabilidad MEMORÁNDUM DE CONTROL INTERNO. En cumplimiento a las NIAs, se identificaron debilidades de control, los mismos que fueron consideradas en el Memorándum de Control Interno Nº 001-2012-FECSAA y remitido al gerente General mediante Carta Nº 095-2012-SA del 16.Jun.2012, con la finalidad que se adopten las medidas correctivas pertinentes. Copia del Memorándum de Control Interno se adjunta en el Anexo Nº 02. 1.7. ASPECTOS DE IMPORTANCIA. Es preciso señalar que durante la ejecución de la auditoría, la empresa no proporciono oportunamente la información requerida, situación que limitó la ejecución del examen . Consultores Contables, Tributarios & Auditores Asociados Teléf.: 943 677 447 y RPM: *243136 Universidad Nacional “Santiago Antúnez de Mayolo” Facultad de Economía y Contabilidad II. OBSERVACIONES. 2.1. LA EMPRESA FEC SAA EN EL 2010 INCURRIÓ EN INFRACCIONES TRIBUTARIAS, DETERMINÁNDOSE MULTAS E INTERESES POR S/. 14,942.00. De la revisión selectiva de las declaraciones juradas presentadas por la empresa “Constructora FEC” SAA, se evidenció que la entidad en el mes de septiembre de 2010 adquirió materiales de construcción según el siguiente detalle: Compra de Materiales de Construcción CONCEPTO BASE IMPONIBLE IGV TOTAL Cemento 15,000.00 2,850.00 17,850.00 Ladrillos 12,737.82 2,420.18 15,158.00 Totales 27,737.82 5,270.18 33,008.00 Los bienes señalados en el cuadro precedente, no fueron utilizados por la empresa, por el contrario fueron utilizados en la construcción del cuarto piso de la casa del Lic. Jorge Campodónico Vargas, Gerente General de la Empresa; sin embargo, en la declaración jurada del mes de septiembre de 2010, la empresa utilizó indebidamente la suma de S/. 5,270.00 como crédito fiscal, procedimiento que no se sujeta a las normas tributarias debido a que los bienes no fueron empleados en el giro de negocio de la empresa. Así mismo, se evidenció que en el mes de diciembre de 2012 la empresa presentó de manera extemporánea su declaración jurada. Del análisis de los hechos se ha determinado que la empresa, por los períodos de septiembre y diciembre de 2010, incurrió en infracciones tributarias que generaron multas e intereses según el siguiente cuadro: CÉDULA DETALLE Trib. Sep. y Dic 2010 Infracción Sep. Infracc. Dic. No declarar+Int. Mor. Infracc. Dic. Datos falsos TOTAL IGV 9,670.00 9,670.00 DD. JJ. 3,294.00 437.00 1,541.00 5,272.00 TOTAL 9,670.00 3,294.00 437.00 1,541.00 14,942.00 Del cuadro se deduce que la empresa deberá asumir deudas tributarias por S/. 14,942, lo implica que se ha generado un perjuicio económico en contra de la empresa. Los hechos descritos contravienen las siguientes normas: Consultores Contables, Tributarios & Auditores Asociados Teléf.: 943 677 447 y RPM: *243136 Universidad Nacional “Santiago Antúnez de Mayolo” Facultad de Economía y Contabilidad Artículo 18º del Texto Único Ordenado del Código Tributario1, que precisa: “El crédito fiscal se reconocerá sólo cuando el gasto se relacione con el giro del negocio”. Artículo 36º de la Ley del IGV, que señala: “La presentación fuera de plazo de las declaraciones juradas mensuales constituyen infracción tributaria, que se sancionan según el Art. 174° del Código Tributario”. El literal a) del Artículo 6º del Reglamento de Comprobantes de Pago, que precisa: “Son obligaciones del Titular y funcionarios de la empresa, presentar las declaraciones juraras mensuales dentro del plazo establecido por la SUNAT”. El hecho observado ha permitido que la empresa “Constructora FEC” SAA incurra en infracciones tributarias, lo que implica que se hizo acreedor de multas e intereses por la suma de S/. 14,942 (CATORCE MIL NOVECIENTOS CUARENTIDOS CON 00/100 NUEVOS SOLES). La situación expuesta fue originada por la falta de diligencia en el cumplimiento de sus funciones de los siguientes servidores: Lic. Jorge Campodónico Vargas, Gerente General de la empresa “Constructora FEC” SAA2; por haber empleado los materiales de construcción en la edificación de su vivienda valorizados en S/. 27,737.82, en consecuencia haber generado el uso indebido de crédito fiscal por s/. 5,270.18. Así mismo, por no haber supervisado la formulación y presentación oportuna de la declaración jurada del período diciembre 2010. Sr. Lenin Carlos Tomato3, ex Gerente de Contabilidad, por no supervisar las actividades ejecutadas por el asistente contable, lo que hubiera permitido evitar presentar fuera de plazo la declaración del período diciembre 2010. En cumplimiento de las Normas Internacionales de Auditoría, la Comisión de Auditoría comunicó el hallazgo identificado, a fin que los involucrados formulen sus comentarios y/o aclaraciones, los mismos que conjuntamente con los resultados de su evaluación se presentan a continuación: Publicado el 29.Nov.2004. Período de gestión: 02.01.07 al 30.12.10. 3 Período de gestión: 02.01.07 al 30.12.10. 1 2 Consultores Contables, Tributarios & Auditores Asociados Teléf.: 943 677 447 y RPM: *243136 Universidad Nacional “Santiago Antúnez de Mayolo” Facultad de Economía y Contabilidad El Sr. Jorge Campodónico, Gerente General de la empresa “Constructora FEC” SAA (Período de gestión: 02.Ene.2010 al 31.Dic.2010), mediante Informe Nº 002-2010-ECFECGG-JCV del 16.May.2012, en sus comentarios manifestó lo siguiente: “Mi persona cumplió con ordenar las directivas a efectos de que las declaraciones juradas se presenten oportunamente, sin embargo no lo hicieron. Así mismo, en lo que respecta a los materiales de construcción, mi persona sólo tomó prestado, lo que más adelante devolveré para que la empresa puada utilizarlo”. De la evaluación de las aclaraciones y/o comentarios, debemos manifestar lo siguiente: Lo expuesto por el Sr. Jorge Campodónico Vargas, corrobora el hecho observado, por los siguientes fundamentos: - El Sr. reconoce implícitamente el hecho observado, al señalar que el ordenó que las declaraciones juradas se presentaran oportunamente, pero no efectuó el seguimiento sus órdenes. - Así mismo, al precisar que los materiales de construcción fueron utilizados por su persona y que éstos serán devueltos más adelante a la empresa, explícitamente reconoce el hecho observado. El Sr. Lenin Carlos Tomato, ex Gerente de Contabilidad (Período de gestión: 02.Ene.2010 al 30.Dic.2010), no presentó sus comentarios y/o aclaraciones, no obstante habérsele notificado personalmente el pliego de hallazgos mediante Oficio Nº 085-2012-CA, de 10.Jun.2010; por tanto, reconoce implícitamente el hecho observado. Por lo expuesto, consideramos que los comentarios alcanzados no desvirtúan el hecho observado, determinándose Responsabilidad Administrativa Funcional en las siguientes personas: Sr. Jorge Campodónico Vargas, Gerente General de la empresa “Constructora FEC” SAA; por haber permitido que la empresa incurra en multas e interés por el valor de S/. 14942. Sr. Lenin Carlos Tomato, ex Gerente de Contabilidad, por no haber cumplido de manera diligente sus funciones de asistente de contabilidad. Consultores Contables, Tributarios & Auditores Asociados Teléf.: 943 677 447 y RPM: *243136 Universidad Nacional “Santiago Antúnez de Mayolo” Facultad de Economía y Contabilidad Por tanto, los involucrados, han inobservado sus funciones detallas en el Manual de Organización y Funciones de la empresa, que señala: “Son obligaciones de los servidores: a) Cumplir personal y diligentemente los deberes que impone el servicio público”; y d) “conocer exhaustivamente las labores del cargo y capacitarse para un mejor desempeño”. Consultores Contables, Tributarios & Auditores Asociados Teléf.: 943 677 447 y RPM: *243136 Universidad Nacional “Santiago Antúnez de Mayolo” Facultad de Economía y Contabilidad III. CONCLUSIONES. Como resultado del Examen a la gestión tributaria de la empresa “Constructora FEC” SAA, Ejercicio 2010, se ha determinado las siguientes conclusiones: 3.1. La empresa, incurrió en multas e intereses hasta por la suma de S/. 14942, lo que generó un perjuicio económico en contra de la empresa. (Ref. Observación N° 2.1.). 3.2. La declaración del mes de diciembre de 2010, fue presentado por la empresa fuera de plazo lo que generó multas por presentar las declaraciones de manera extemporánea. (Ref. Observación N° 2.2.). Consultores Contables, Tributarios & Auditores Asociados Teléf.: 943 677 447 y RPM: *243136 Universidad Nacional “Santiago Antúnez de Mayolo” Facultad de Economía y Contabilidad IV. RECOMENDACIONES En mérito a las observaciones y conclusiones que se expone en el presente Informe, se formulan las siguientes recomendaciones: AL PRESIDENTE DE LA JUNTA GENERAL DE ACCIONISTAS DE LA EMPRESA “CONSTRUCTORA FEC” SAA: 4.1. Ponga en conocimiento del Pleno de Socios de la empresa el presente Informe y considerando las conclusiones contenidas en el presente Informe de Control, el cual representa prueba pre-constituida, disponga el inicio de las acciones administrativas que corresponda, para la aplicación de las sanciones pertinentes a los servidores involucrados en los hechos observados en el presente Informe; de acuerdo a la graduación de las responsabilidades establecidas. (Ref. Conclusiones N° 3.1 y 3.2). 4.2. Que el directorio de la empresa, inicie las acciones administrativas necesarias, a efectos de garantizar que las declaraciones judas de impuesto sean presentados dentro de los plazos establecidos por la SUNAT. (Ref. Conclusiones N° 3.1 y 3.2). 4.4. Con la finalidad de evitar la presentación extemporánea de las declaraciones juradas y que los materiales de construcción sean utilizadas indebidamente por los trabajadores, disponga con carácter de MUY URGENTE, la formulación y aprobación de un “Manual de Procedimientos de Presentación de declaraciones Juradas”. (Ref. Conclusión N° 3.1 y 3.2). 4.5. Disponer la formulación y aprobación de la “Directiva de Custodia de materiales de construcción”, el mismo que permitirá supervisar permanentemente la administración de los almacenes de la empresa. (Ref. Conclusión N° 3.1 y 3.2). Huaraz, 04 de julio de 2012. Consultores Contables, Tributarios & Auditores Asociados Teléf.: 943 677 447 y RPM: *243136 Universidad Nacional “Santiago Antúnez de Mayolo” Facultad de Economía y Contabilidad Anexos Consultores Contables, Tributarios & Auditores Asociados Teléf.: 943 677 447 y RPM: *243136

© Copyright 2026