aprobación del nuevo modelo 217 de autoliquidación del gravamen

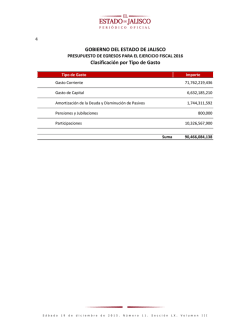

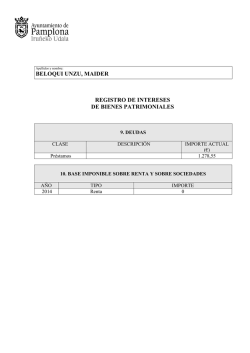

LEGAL FLASH I FINANCIERO Y TRIBUTARIO 28 de diciembre de 2016 APROBACIÓN DEL NUEVO MODELO 217 DE AUTOLIQUIDACIÓN DEL GRAVAMEN ESPECIAL SOBRE DIVIDENDOS Y PARTICIPACIONES EN BENEFICIOS DISTRIBUIDOS POR LAS SOCIEDADES COTIZADAS DE INVERSIÓN EN EL MERCADO INMOBILIARIO Y MODIFICACIÓN DE LAS DECLARACIONES INFORMATIVAS DE LOS MODELOS 181, 182, 184, 187 Y 198 ORDENES HFP/1293/2016 Y HFP/1922/2016, DE 19 DE DICIEMBRE NUEVO MODELO 217. IMPUESTO SOBRE SOCIEDADES. AUTOLIQUIDACIÓN DEL GRAVAMEN ESPECIAL SOBRE DIVIDENDOS O PARTICIPACIONES EN BENEFICIOS DISTRIBUIDOS POR SOCIEDADES 2 ANÓNIMAS COTIZADAS DE INVERSIÓN EN EL MERCADO INMOBILIARIO MODELO 181. DELARACIÓN INFORMATIVA DE PRÉSTAMOS Y CRÉDITOS, Y OPERACIONES FINANCIERAS RELACIONADAS CON BIENES INMUEBLES MODELO 182. DELARACIÓN INFORMATIVA DE DONATIVOS, DONACIONES Y APORTACIONES RECIBIDAS Y DISPOSICIONES REALIZADAS MODELO 184. DELARACIÓN INFORMATIVA ANUAL A PRESENTAR POR LAS ENTIDADES EN RÉGIMEN DE ATRIBUCIÓN DE RENTAS 3 4 4 MODELO 187. DELARACIÓN INFORMATIVA DE ACCIONES Y PARTICIPA-CIONES REPRESENTATIVAS DEL CAPITAL O DEL PATRIMONIO DE LAS INSTITUCIONES DE INVERSIÓN COLECTIVA Y RESUMEN ANUAL DE RETENCIONES E INGRESOS A CUENTA DEL IRPF, IS E IRNR EN RELACIÓN CON LAS RENTAS O GANANCIAS PATRIMONIALES OBTENIDAS COMO CONSECUENCIA DE LAS TRANSMISIONES O 5 REEMBOLSOS DE ESAS ACCIONES Y PARTICIPACIONES Y DE LAS TRANSMISIONES DE DERECHOS DE SUSCRIPCIÓN MODELO 198. DECLARACIÓN ANUAL DE OPERACIONES CON ACTIVOS FINANCIEROS Y OTROS VALORES MOBILIARIOS 7 Con fecha 21 de diciembre de 2016 se han publicado la Orden HFP/1922/2016 y la Orden HFP/1923/2016, ambas de 19 de diciembre. La Orden HFP/1922/2016 aprueba el nuevo Modelo 217 de autoliquidación del gravamen especial sobre dividendos y participaciones en beneficios de las Sociedades Cotizadas de Inversión en el Mercado Inmobiliario (SOCIMI) y la Orden HFP/1923/2016 introduce modificaciones en determinadas declaraciones de suministro de información anual, Modelos 181, 182, 184, 187 y 198. En el presente Legal Flash se efectúa una breve descripción de las principales novedades y modificaciones aprobadas. NUEVO MODELO 217 ∙ IMPUESTO SOBRE SOCIEDADES. AUTOLIQUIDACIÓN DEL GRAVAMEN ESPECIAL SOBRE DIVIDENDOS O PARTICIPACIONES EN BENEFICIOS DISTRIBUIDOS POR SOCIEDADES ANÓNIMAS COTIZADAS DE INVERSIÓN EN EL MERCADO INMOBILIARIO El nuevo modelo 217 se utilizará para efectuar la autoliquidación del gravamen especial del 19% que se estableció con efectos desde el 1 de enero de 201 3 a cargo de las SOCIMI que distribuyan dividendos o participaciones en beneficios a aquellos de sus socios que, teniendo una participación en la SOCIMI igual o superior al 5%, estén exentos o tributen a un tipo de gravamen inferior al10% por razón de la obtención de dichos dividendos o participaciones en beneficios. El citado gravamen especial no resulta aplicable si el dividendo o la participación en beneficios se percibe por otra SOCIMI o bien por una entidad no residente con el mismo objeto social y con un régimen similar de distribución de dividendos que la SOCIMI respecto de los socios que posean un porcentaje igual o superior al 5% del capital y tributen por tales dividendos al menos al tipo de gravamen del 10%. En estos casos no existe obligación de presentar el nuevo Modelo 217. El plazo para la presentación del modelo, cuando el gravamen especial resulte aplicable, será el de los dos meses siguientes a la fecha en que la junta general de accionistas adopte el acuerdo de distribución de los beneficios. El modelo se presentará obligatoriamente por vía electrónica. Cabe señalar que la Orden entra en vigor el 22 de diciembre de 2016 y se aplica a los períodos impositivos iniciados a partir del 1 de enero de 2013. Por ello incluye una disposición transitoria única en la que se establece que si el plazo de dos WWW.C U ATRE C AS AS .C O M LE G AL FL AS H I FI NANC I E RO Y TRI B U TARI O 2/ 8 meses para la realización del ingreso del gravamen especial se hubiese iniciado con anterioridad al 22 de diciembre de 2016 –fecha de entrada en vigor de la Orden- el Modelo 217 podrá presentarse en los dos meses siguientes a dicha fecha de publicación, pero siempre y cuando el contribuyente no haya presentado otro tipo de documento y haya efectuado el ingreso del gravamen especial. Es decir, el gravamen especial que se haya devengado antes de 22 de diciembre de 2016 podrá autoliquidarse mediante la presentación del Modelo 217 siempre que el mismo no se hubiera liquidado anteriormente, y en tal caso se concede un plazo de dos meses para efectuar el ingreso, entre el 22 de diciembre de 2016 y el 22 de febrero de 2017. MODELO 181 ∙ DECLARACIÓN INFORMATIVA DE PRÉSTAMOS Y CRÉDITOS, Y OPERACIONES FINANCIERAS RELACIONADAS CON BIENES INMUEBLES Con efectos para la declaración correspondiente al año 2016 que se presentará en 2017, el Modelo 181 que han de presentar las entidades de crédito ha sido objeto de modificaciones para incluir nuevos campos que recojan la información relativa a los reintegros de intereses de préstamos indebidamente percibidos por las entidades prestamistas así como intereses indemnizatorios y otras cantidades satisfechas a los prestatarios, la mayoría de las cuales tienen su origen en la nulidad de determinadas cláusulas contractuales de préstamos y créditos (p.e. cláusulas suelo). Concretamente, los nuevos campos recogen la siguiente información: Cantidades reintegradas al prestatario en concepto de intereses que fueron percibidos por el prestamista en ejercicios anteriores o que se hayan percibido en el propio ejercicio. Se trata de cantidades cuyo reintegro no constituye renta tributable para el perceptor, de acuerdo con la doctrina de la Dirección General de Tributos. 1 En este concepto no se deben incluir los importes reintegrados que tengan naturaleza indemnizatoria o remuneratoria de tales cantidades. Intereses indemnizatorios por el reintegro de cantidades percibidas en ejercicios anteriores o en el propio ejercicio en concepto de intereses. 1 Contestaciones a consultas tributarias de 3 de junio de 2016 (V2430-16 y V2431-16). WWW.C U ATRE C AS AS .C O M LE G AL FL AS H I FI NANC I E RO Y TRI B U TARI O 3/ 8 Cualquier otra cantidad indemnizatoria que exceda del importe reintegrado en concepto de intereses, tales como costas judiciales o cualquier otra cantidad derivada de un acuerdo con la entidad financiera. MODELO 182 ∙ DECLARACIÓN INFORMATIVA DE DONATIVOS, DONACIONES Y APORTACIONES RECIBIDAS Y DISPOSICIONES REALIZADAS Con efectos para la declaración correspondiente al año 2016 que se presentará en 2017, se han introducido nuevos campos en el Modelo 182 que han de presentar las entidades sin fines lucrativos que perciban donativos, donaciones y aportaciones que den derecho a deducción por el impuesto personal del donante. Las modificaciones consisten en adaptar el modelo a la regla de “recurrencia de donativos” que permite que los contribuyentes del Impuesto sobre la Renta de las Personas Físicas (IRPF) o del Impuesto sobre Sociedades (IS) puedan aplicar sobre los donativos, donaciones y aportaciones del ejercicio unos porcentajes de deducción en la cuota íntegra incrementados (35% y 40%, respectivamente) en la medida que los mismos sean iguales o superiores a los donativos, donaciones y aportaciones realizadas en cada uno de los dos períodos impositivos inmediatos anteriores a favor de una misma entidad. De acuerdo con las modificaciones introducidas, la entidad receptora de los donativos, donaciones y aportaciones deberá informar en el modelo si el donante hubiera realizado donativos, donaciones y aportaciones en los dos períodos impositivos inmediatos anteriores, indicando además si las cantidades recibidas en el ejercicio son iguales o superiores a las de los dos ejercicios anteriores, en cada uno de ellos. MODELO 184 ∙ DECLARACIÓN INFORMATIVA ANUAL A PRESENTAR POR LAS ENTIDADES EN RÉGIMEN DE ATRIBUCIÓN DE RENTAS Con efectos para la declaración correspondiente al año 2016 que se presentará en 2017, se han introducido nuevos campos en el Modelo 184 para recoger la siguiente información: Indicación de si la entidad en atribución de rentas ha aplicado a las rentas derivadas de las actividades económicas realizadas en el ejercicio el criterio de imputación temporal de las operaciones a plazo o con precio aplazado WWW.C U ATRE C AS AS .C O M LE G AL FL AS H I FI NANC I E RO Y TRI B U TARI O 4/ 8 del artículo 11.4 de la Ley del IS o el de cobros y pagos del artículo 7.2 del Reglamento del IRPF. Importe imputable a cada socio o comunero que proporcionalmente corresponda a los gastos en concepto de provisiones deducibles y gastos de difícil justificación a que se refiere el artículo 30.2ª del Reglamento del IRPF a efectos de cálculo del rendimiento neto de las actividades económicas. La entidad declarante deberá consignar el resultado de aplicar el porcentaje del 5 por 100 al importe del rendimiento neto de la entidad en atribución de rentas, excluido este concepto de gasto, y multiplicar dicho resultado por el porcentaje de participación del socio o comunero en la entidad, con un límite máximo de 2.000 euros por cada socio o comunero. Información del socio o comunero relativa a los inmuebles de los que proceden los rendimientos del capital inmobiliario obtenidos por la entidad en atribución de rentas: naturaleza urbana o rústica del inmueble, situación física, referencia catastral, porcentaje de titularidad sobre el inmueble y tipo de titularidad (propiedad plena, nuda propiedad, usufructo u otros derechos reales). MODELO 187 ∙ DECLARACIÓN INFORMATIVA DE ACCIONES Y PARTICIPACIONES REPRESENTATIVAS DEL CAPITAL O DEL PATRIMONIO DE LAS INSTITUCIONES DE INVERSIÓN COLECTIVA Y RESUMEN ANUAL DE RETENCIONES E INGRESOS A CUENTA DEL IRPF, IS E IRNR EN RELACIÓN CON LAS RENTAS O GANANCIAS PATRIMONIALES OBTENIDAS COMO CONSECUENCIA DE LAS TRANSMISIONES O REEMBOLSOS DE ESAS ACCIONES Y PARTICIPACIONES Y DE LAS TRANSMISIONES DE DERECHOS DE SUSCRIPCIÓN Con efectos para la declaración correspondiente al año 2016 que se presentará en 2017, se han introducido modificaciones en algunos campos del Modelo 187 para recoger la siguiente información: Identificación de si el socio o partícipe que realiza la operación de transmisión o reembolso de instituciones de inversión colectiva es un contribuyente del IRPF que haya optado por el “régimen de impatriados” regulado en el artículo 93 de la Ley del IRPF (nueva clave “I”). Asimismo, habrá de indicarse si las operaciones de transmisión o reembolso han dado lugar a una renta no obtenida en territorio español (nueva clave “K” del WWW.C U ATRE C AS AS .C O M LE G AL FL AS H I FI NANC I E RO Y TRI B U TARI O 5/ 8 “tipo de operación”) o si han dado lugar a una renta obtenida en territorio español (nueva clave “l” del “tipo de operación”). Nuevos datos relativos a las operaciones de transmisión o reembolso cuyas rentas puedan beneficiarse de los coeficientes de abatimiento de la disposición transitoria novena de la Ley del IRPF: fecha y valor de adquisición, valor a efectos del Impuesto sobre el Patrimonio correspondiente al año 2005 e importe de la reducción aplicada. Asimismo, con efectos para la declaración correspondiente al año 2017 que se presentará en 2018, se han introducido modificaciones y nuevos campos en el Modelo 187 para recoger toda la información relativa a las operaciones de transmisión de derechos de suscripción preferente dado que desde 1 de enero de 2017 las ganancias patrimoniales derivadas de dichas operaciones quedarán sujetas a retención a cuenta del IRPF. Además del cambio de denominación del modelo para añadir la mención a las transmisiones de derechos de suscripción preferente, la nueva información que deberá suministrarse por estas operaciones es la siguiente: NIF de la sociedad cuyos derechos de suscripción se han transmitido. Código ISIN del valor. Identificación de la operación con la nueva clave “M”, salvo que se trate de transmisiones realizadas por contribuyentes acogidos al “régimen de impatriados” del artículo 93 de la Ley del IRPF, en cuyo caso la identificación será con las claves “N” u “O”, según la transmisión determine la obtención de una renta no obtenida en territorio español u obtenida en territorio español. Fecha de la transmisión. Número de derechos de suscripción vendidos. Importe obtenido por la venta de los derechos de suscripción. Origen o procedencia de la enajenación (clave “O”). Porcentaje de retención a cuenta e importe de la retención a cuenta. WWW.C U ATRE C AS AS .C O M LE G AL FL AS H I FI NANC I E RO Y TRI B U TARI O 6/ 8 MODELO 198 ∙ DECLARACIÓN ANUAL DE OPERACIONES CON ACTIVOS FINANCIEROS Y OTROS VALORES MOBILIARIOS Con efectos para la declaración correspondiente al año 2016 que se presentará en 2017, las principales se han introducido modificaciones en el Modelo 198 para recoger la información que las entidades no cotizadas están obligadas a suministrar por razón de las operaciones de reducción de capital con devolución de aportaciones o distribuciones de prima de emisión que no queden sometidas a la obligación de retención a cuenta en los términos del artículo 75.3.h) del Reglamento del IRPF por tratarse de operaciones que determinen la obtención de rendimientos del capital mobiliario de conformidad con lo establecido por el párrafo tercero y siguientes del artículo 33.3.a) y el párrafo segundo y siguientes del artículo 25.1.a) de la Ley de IRPF. Los cambios introducidos son los siguientes: Se añade, entre los obligados a presentar el modelo 198, a las entidades cuyos valores no coticen en los mercados de valores definidos en la Directiva 2004/39/CE del Parlamento Europeo y del Consejo de 21 de abril de 2004, relativa a los mercados de instrumentos financieros, si bien se les excluye de la obligación de presentar el modelo cuando en las operaciones intervenga alguno de los sujetos obligados a que se refiere el artículo 42 del Real Decreto 1065/2007, de 27 de julio, por el que se aprueba el reglamento general de las actuaciones y los procedimientos de gestión e inspección tributaria y de desarrollo de las normas comunes de los procedimientos de aplicación de los tributos. Contenido de la información a suministrar: Identificación de los socios o partícipes que reciban cualquier importe, bienes o derechos, incluyendo su NIF y el porcentaje de participación en la entidad declarante Identificación completa de las acciones o participaciones afectadas por la reducción o que ostenta el declarado en caso de distribución de prima de emisión, incluyendo su clase, número, valor nominal y, en su caso, código de identificación Fecha y bienes, derechos o importe recibidos en la operación y el importe de los fondos propios que correspondan a las acciones o participaciones afectadas por la reducción de capital o que ostenta el declarado en caso de distribución de la prima de emisión, correspondiente al último WWW.C U ATRE C AS AS .C O M LE G AL FL AS H I FI NANC I E RO Y TRI B U TARI O 7/ 8 ejercicio cerrado con anterioridad a la fecha de la reducción de capital o distribución de la prima de emisión y minorado en el importe de los beneficios repartidos con anterioridad a la fecha de la operación, procedentes de reservas incluidas en los citados fondos propios, así como en el importe de las reservas legalmente indisponibles incluidas en dichos fondos propios. A los efectos anteriores, el modelo recoge nuevos campos para informar, en particular, de: Tipo de operación (reducción de capital o distribución de prima de emisión). Importe de la operación, incluyendo el valor de mercado de los bienes entregados si fuera el caso. Información relativa a pagos en especie (bienes inmuebles, derechos reales sobre inmuebles, vehículos embarcaciones o aeronaves, situación del inmueble y referencia catastral… Porcentaje de participación en la entidad declarante. Importe de los fondos propios de la entidad. Beneficios distribuidos con anterioridad a la operación. Importe de las reservas legalmente indisponibles generadas desde la adquisición de las acciones que correspondan al declarado hasta la fecha de la operación e incluidas en el importe de los fondos propios declarados. © 2016 CUATRECASAS, GONÇALVES PEREIRA. Todos los derechos reservados. Este documento es una recopilación de información jurídica elaborado por Cuatrecasas, Gonçalves Pereira. La información o comentarios que se incluyen en el mismo no constituyen asesoramiento jurídico alguno. Los derechos de propiedad intelectual sobre este documento son titularidad de Cuatrecas as, Gonçalves Pereira. Queda prohibida la reproducción en cualquier medio, la distribución, la cesión y cualquier otro tipo de utilización de este documento, ya sea en su totalidad, ya sea en forma extractada, sin la previa autorización de Cuatrecasas, Gonçalves Pereira. WWW.C U ATRE C AS AS .C O M LE G AL FL AS H I FI NANC I E RO Y TRI B U TARI O 8/ 8

© Copyright 2026