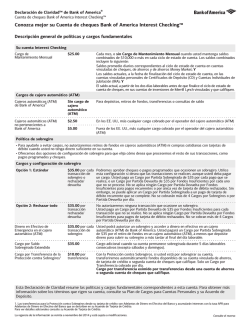

Plan de Cargos para Cuentas Personales