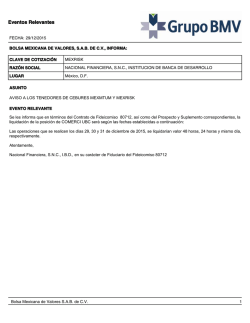

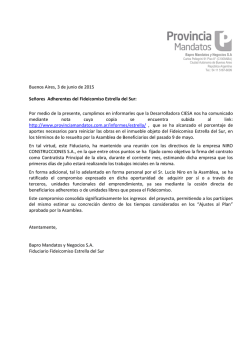

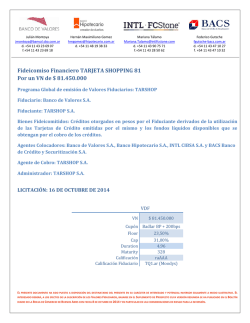

Suplemento de Prospecto