sector automoción - Ministerio de Industria, Energía y Turismo

SUBSECRETARÍA DE INDUSTRIA, ENERGÍA Y TURISMO SECRETARÍA GENERAL TÉCNICA Subdirección General de Estudios, Análisis y Planes de Actuación PRESENTACIONES SECTORIALES SECTOR AUTOMOCIÓN ABRIL 2016 SUBSECRETARÍA DE INDUSTRIA, ENERGÍA Y TURISMO SECRETARÍA GENERAL TÉCNICA Subdirección General de Estudios, Análisis y Planes de Actuación INDICE 1. Aspectos generales: delimitación 2. Indicadores cuantitativos 3. Intersectorialidad 4. Comparativa internacional 5. Indicadores a nivel de empresa 2 1. ASPECTOS GENERALES: DELIMITACIÓN (I) El sector de Fabricación de vehículos de motor y remolques(*) (División 29 de la CNAE-2009 y Rama 13 de la clasificación RAMI) comprende los siguientes subsectores : Fabricación de vehículos de motor (Grupo 29.1, CNAE-2009) Fabricación de carrocerías (Grupo 29.2, CNAE-2009) Fabricación de componentes, piezas y accesorios para vehículos de motor (Grupo 29.3, CNAE-2009) (*) A efectos de este estudio, el sector de fabricación de vehículos de motor y remolques engloba las siguientes agrupaciones de otras clasificaciones estadísticas: TSIO-2010. Rama 20 (Vehículos de motor, remolques y semirremolques) ISIC. Códigos de productos 341 (Vehículos de motor), 342 (Carrocerías) y 343 (Componentes) 3 1. ASPECTOS GENERALES: DELIMITACIÓN (II) Sector de Fabricación de vehículos de motor y remolques Variables básicas Número de empresas (1) Unidad Valor en 2014 Unidades % Total Industria 1.600 0,85 Cifra de negocios Miles € 57.492.924 10,05 Producción Miles € 54.084.400 10,21 Valor Añadido (VA) Miles € 9.917.705 7,78 Ocupados Unidades 135.997 7,04 Unidades 85,0 8,29 (*) Remuneración por asalariado Miles € 43,6 1,14 (*) Productividad (VA/ocupados) Miles € 72,9 1,10 (*) Coste Laboral Unitario (3) Porcentaje % 59,8 1,03 (*) Porcentaje % 19,6 1,83 (*) Tamaño medio (2) Intensidad Inversora (4) Exportaciones X Millones € 41.762,4 21,24 Importaciones M Millones € 32.817,1 14,89 Millones € 8.945,3 -- 0,12 -- Saldo comercial (SC = Exp - Imp) Índice Ventaja Comparativa (5) (1) Incluye empresas sin asalariados y las ubicadas en Ceuta y Melilla (2) Cociente entre número de ocupados y el número de empresas (4) Inversión (*) Las en maquinaria y equipo respecto al valor añadido ---- (3) Cociente (5) = entre la remuneración por asalariado y la productividad SC / (Exp + Imp) cifras en rojo son el índice respecto a la media de la media de la variable en el conjunto de la industria manufacturera (tanto por uno) Fuente: Fichas sectoriales MINETUR 4 1. ASPECTOS GENERALES: DELIMITACIÓN (III) Sector de Fabricación de vehículos de motor y remolques Desglose por tamaño de empresa Variables básicas Número de empresas (1) Unidad Unidades PYME (5) Valor en 2014 NO PYME Valor en 2014 1.514 86 Cifra de negocios Miles € 7.872.137 49.620.787 Producción Miles € 7.877.013 46.207.387 Valor Añadido (VA) Miles € 1.948.695 7.969.010 Ocupados Unidades 34.858 101.139 Unidades 23,0 1.176,0 Remuneración por asalariado Miles € 37,1 45,8 Productividad (VA/ocupados) Miles € 55,9 78,8 Coste Laboral Unitario (3) Porcentaje % 66,4 58,2 Porcentaje % 9,5 22,1 Tamaño medio (2) Intensidad Inversora (4) (1) Incluye empresas sin asalariados y las ubicadas en Ceuta y Melilla (2) Cociente entre número de ocupados y el número de empresas (4) Inversión en maquinaria y equipo respecto al valor añadido (3) Cociente entre la remuneración por asalariado y la productividad (5) Empresas con menos de 250 trabajadores Fuente: Fichas sectoriales MINETUR 5 1. ASPECTOS GENERALES: DELIMITACIÓN (IV) Sector de Fabricación de vehículos de motor y remolques PYMES: desglose por exportadoras y no exportadoras Variables básicas Número de empresas (1) Unidad Unidades PYME (5) EXPORT Valor en 2014 PYME NO EXPORT Valor en 2014 892 622 Cifra de negocios Miles € 6.682.529 1.189.608 Producción Miles € 6.680.056 1.196.956 Valor Añadido (VA) Miles € 1.678.514 270.181 Ocupados Unidades 28.219 6.640 Unidades 31,6 10,7 Remuneración por asalariado Miles € 39,0 28,7 Productividad (VA/ocupados) Miles € 59,5 40,7 Coste Laboral Unitario (3) Porcentaje % 65,6 70,5 Porcentaje % 9,8 7,6 Tamaño medio (2) Intensidad Inversora (4) (1) Incluye empresas sin asalariados y las ubicadas en Ceuta y Melilla (2) Cociente entre número de ocupados y el número de empresas (4) Inversión en maquinaria y equipo respecto al valor añadido (3) Cociente entre la remuneración por asalariado y la productividad (5) Empresas con menos de 250 trabajadores Fuente: Fichas sectoriales MINETUR 6 SUBSECRETARÍA DE INDUSTRIA, ENERGÍA Y TURISMO SECRETARÍA GENERAL TÉCNICA Subdirección General de Estudios, Análisis y Planes de Actuación INDICE 1. Aspectos generales: delimitación 2. Indicadores cuantitativos 3. Intersectorialidad 4. Comparativa internacional 5. Indicadores a nivel de empresa 7 2. INDICADORES CUANTITATIVOS 2.1. ESTRUCTURALES (I) Ocupados, Producción y VAB (porcentaje respecto al total de la industria) Ocupados Alimentación, bebidas y tabaco Productos metálicos Vehículos Papel, artes gráf. y repr. sop. grabados Maquinaria y equipo mecánico Caucho y plásticos Productos de minerales no metálicos Textil y confección Química sin productos farmacéuticos Metálicas básicas Muebles Maquinaria eléctrica Madera y corcho Sum. energía eléctrica, gas, vapor y a. acond. Productos farmacéuticos Cuero y calzado Electrónica y TIC Construcción aeronáutica y espacial Material ferroviario Refino de petroléo Construcción naval Producción 18,4 Alimentación, bebidas y tabaco Sum. energía eléctrica, gas, vapor y a. acond. Vehículos Refino de petroléo Química sin productos farmacéuticos Productos metálicos Metálicas básicas Maquinaria y equipo mecánico Caucho y plásticos Papel, artes gráf. y repr. sop. grabados Productos de minerales no metálicos Productos farmacéuticos Maquinaria eléctrica Textil y confección Construcción aeronáutica y espacial Madera y corcho Muebles Cuero y calzado Electrónica y TIC Material ferroviario Construcción naval 11,4 7,0 5,3 5,0 4,5 4,4 4,3 4,1 3,0 2,9 2,8 2,4 2,0 2,0 2,0 1,4 1,0 0,5 0,5 0,4 0 5 10 15 20 25 19,1 14,2 10,2 7,9 6,8 5,4 5,2 3,4 3,3 3,3 2,8 2,4 2,4 1,8 1,4 1,0 0,9 0,8 0,7 0,5 0,3 0 5 10 15 20 25 VAB Alimentación, bebidas y tabaco Sum. energía eléctrica, gas, vapor y a. acond. Vehículos Productos metálicos Química sin productos farmacéuticos Maquinaria y equipo mecánico Caucho y plásticos Papel, artes gráf. y repr. sop. grabados Productos farmacéuticos Productos de minerales no metálicos Metálicas básicas Maquinaria eléctrica Textil y confección Construcción aeronáutica y espacial Electrónica y TIC Muebles Madera y corcho Cuero y calzado Refino de petroléo Material ferroviario Construcción naval 15,8 15,4 7,8 7,6 5,5 4,8 4,2 3,9 3,9 3,6 3,4 2,4 2,0 1,5 1,2 1,2 1,1 0,9 0,8 0,5 0,4 0 5 10 15 Fuente: SG Estudios, Análisis y Planes de Actuación, a partir de datos de Encuesta Industrial de Empresas 2014 (INE) 20 25 8 2. INDICADORES CUANTITATIVOS 2.1. ESTRUCTURALES (II) Remuneración por asalariado, productividad por ocupado y coste laboral unitario Fuente: SG Estudios, Análisis y Planes de Actuación, a partir de datos de Encuesta Industrial de Empresas 2014 (INE) 9 2. INDICADORES CUANTITATIVOS 2.1. ESTRUCTURALES (III) Remuneración por asalariado y productividad por ocupado Desglose por tamaño de empresa: PYMES y Grandes empresas 70 160 140 Productos farmacéuticos 60 50 Productos farmacéuticos Material ferroviario Maq. y equipo mecánico Electrónica y TIC 40 Metálicas básicas Maquinaria eléctrica Vehículos Alimentación, bebidas y tabaco 100 Papel, artes gráficas y rep. sop Construcción aeronáutica 60 Maquinaria eléctrica 40 Textil y confección Química sin productos farmacéuticos Metálicas básicas Caucho y plásticos Produc. min. no metálicos Construcción aeronáutica y espacial Material ferroviario 80 Química sin p.f. Productos metálicos 30 PPO PYMES RPA PYMES 120 Vehículos Textil y confección Maq. y eq. mecánico Caucho y plásticos Electrónica y TIC Alimentación, Productos metálicosbebidas y tabaco Muebles Productos de minerales no metálicos Papel, artes gráficas y rep. sop. Muebles 20 20 20 30 40 50 60 70 20 40 RPA Grandes EE 60 80 100 120 140 160 PPO Grandes EE Fuente: SG Estudios, Análisis y Planes de Actuación, a partir de datos de Encuesta Industrial de Empresas 2014 (INE) 10 2. INDICADORES CUANTITATIVOS 2.1. ESTRUCTURALES (IV) Remuneración por asalariado y productividad por ocupado PYMES: desglose por exportadoras y no exportadoras 50 90 80 40 Material ferroviario Metálicas básicas Electrónica y TIC Química sin productos farmacéuticos Maq. y eq. mecánico Construcción aeronáutica Productos metálicos Prod. min. no metálicos Maq.eléctrica 30 Vehículos Caucho y plásticos Productos farmacéuticos PPO PYMES no Exportadoras RPA PYMES no Exportadoras Suminis. energía eléctrica, gas, vapor y aire acondicionado 70 60 Metálicas básicas 50 Material ferroviario Maq. y equipo mecánico Caucho y plásticos Electronica y TIC 40 Productos metálicos 30 Papel y artes gráficas Química sin productos farmacéuticos Maquinaria eléctrica Construcción Vehículos aeronáutica y Alimentación, bebidas y espacial Tabaco Papel, artes gráficas Productos de minerales no y rep. metálicos Muebles Alimen. bebidas y tabaco Textil y confección 20 Muebles Textil y confección 20 20 30 40 50 10 10 20 RPA PYMES Exportadoras 30 40 50 60 70 80 90 PPO PYMES Exportadoras Fuente: SG Estudios, Análisis y Planes de Actuación, a partir de datos de Encuesta Industrial de Empresas 2014 (INE) 11 2. INDICADORES CUANTITATIVOS 2.1. ESTRUCTURALES (V) Exportaciones e Importaciones (porcentaje respecto al total de la industria en 2015) Exportaciones Vehículos Alimentación, bebida y tabaco Química sin productos farmacéuticos Maquinaría y equipo mecánico Metálicas básicas Textil y confección Maquinaria eléctrica Productos farmacéuticos Refino de petróleo Productos metálicos Caucho y plástico Productos de minerales no metálicos Electrónica y TIC Construcción aeronáutica y espacial Cuero y calzado Papel y artes gráficas Muebles Madera y corcho Material ferroviario Construcción y reparación naval Sum. energía eléc., gas, vapor a.a Importaciones Vehículos Química sin productos farmacéuticos Alimentación, bebida y tabaco Electrónica y TIC Textil y confección Maquinaria y equipo mecánico Productos farmacéuticos Maquinaria eléctrica Metálicas básicas Caucho y plásticos Refino de petróleo Productos metálicos Cuero y calzado Papel y artes gráficas Construcción aeronáutica y espacial Productos de minerales no metálicos Muebles Madera y corcho Sum. energía eléc., gas, vapor a.a Material ferroviario Construcción y reparación naval 21,2 11,6 9,9 6,5 6,4 6,1 5,3 4,9 4,2 3,5 3,3 2,8 2,4 2,2 1,9 1,7 0,7 0,6 0,5 0,3 0,3 0 5 10 15 20 25 14,9 9,6 8,0 7,0 6,9 6,7 5,5 4,3 4,1 3,0 2,7 2,2 1,8 1,6 1,4 1,0 0,9 0,5 0,2 0,1 0,1 0 5 10 15 20 Fuente: SG Estudios, Análisis y Planes de Actuación, a partir de datos de Aduanas (Ministerio de Hacienda y Administraciones Públicas) 12 2. INDICADORES CUANTITATIVOS 2.1. ESTRUCTURALES (VI) Empresas exportadoras en el sector (porcentaje respecto al total de empresas del sector) Productos farmacéuticos Construcción y reparación naval Maquinaria y equipo mecánico Refino de petróleo Electrónica y TIC Construcción aeronáutica y espacial Material ferroviario Química sin productos farmacéuticos Metálicas básicas Caucho y plásticos Maquinaria eléctrica Textil y confección Vehículos Cuero y calzado Productos metálicos Alimentación, bebida y tabaco Madera y corcho Muebles Papel y artes gráficas Productos de minerales no metálicos Sum. energía eléc., gas, vapor a.a 80,6 78,7 78,2 75,0 73,2 73,2 72,8 70,2 69,2 68,1 65,3 62,3 60,8 55,9 48,9 39,2 38,4 36,6 33,1 32,8 12,0 0 10 20 30 40 50 60 70 80 90 Fuente: SG Estudios, Análisis y Planes de Actuación, a partir de datos de la Encuesta Industrial de Empresas 2014 13 2. INDICADORES CUANTITATIVOS 2.1. ESTRUCTURALES (VII) Empresas exportadoras por tamaño (porcentaje respecto al total de empresas exportadoras por tamaño del sector en 2014) 100 97,5 91,5 100,0 94,1 93,2 100,0 100,0 78,9 100,0 97,7 93,0 88,9 86,7 84,6 80 100,0 93,1 81,8 78,1 73,1 71,0 70,3 69,9 68,0 67,9 72,7 64,9 60 62,2 58,9 50,0 48,9 39,0 40 20 36,6 33,0 32,6 36,0 11,9 0 PYMES Grandes Empresas Fuente: SG Estudios, Análisis y Planes de Actuación, a partir de datos de la Encuesta Industrial de Empresas 2014 14 2. INDICADORES CUANTITATIVOS 2.2. DISTRIBUCIÓN GEOGRÁFICA Producción del sector (porcentaje sobre el total) = = = = = Sin datos * 0,0 ‐ 5,0 5,1 ‐ 10,0 10,1 ‐ 15,0 > 15,0 % Fuente: Encuesta Industrial de Empresas 2014 (INE) y elaboración propia Ámbito Sectorial: División 29 de la CNAE-2009 (*) Secreto estadístico 15 2. INDICADORES CUANTITATIVOS 2.2. DISTRIBUCIÓN GEOGRÁFICA Establecimientos del sector (porcentaje sobre el total) = = = = = Sin datos * 0,0 ‐ 5,0 5,1 ‐ 10,0 10,1 ‐ 15,0 > 15,0 Fuente: Encuesta Industrial de Empresas 2014 (INE) y elaboración propia Ámbito Sectorial: División 29 de la CNAE-2009 (*) Secreto estadístico 16 2. INDICADORES CUANTITATIVOS 2.2. DISTRIBUCIÓN GEOGRÁFICA Productividad (VA en miles de € por ocupado) Comunitat Valenciana 94,2 País Vasco 82,9 Navarra, Comunidad Foral de 77,0 Cataluña 76,2 Madrid, Comunidad de 73,2 TOTAL NACIONAL 72,9 Galicia 69,2 Castilla y León 68,1 Cantabria 65,5 Castilla - La Mancha 58,0 Aragón 52,3 Asturias, Principado de 47,0 Rioja, La 45,6 Andalucía 39,8 Canarias 39,5 Balears, Illes 25,3 Murcia, Región de 24,4 Extremadura 17,2 10 30 50 70 90 Fuente: Encuesta Industrial de Empresas 2014 (INE) y elaboración propia Ámbito Sectorial: División 29 de la CNAE-2009 17 2. INDICADORES CUANTITATIVOS 2.2. DISTRIBUCIÓN GEOGRÁFICA Tamaño medio (ocupados por establecimiento) Cantabria 181,0 Galicia 153,5 Navarra, Comunidad Foral de 125,1 Aragón 122,4 Comunitat Valenciana 121,8 Cataluña 84,2 Castilla y León 80,7 TOTAL NACIONAL 79,8 Madrid, Comunidad de 74,5 País Vasco 66,6 Rioja, La 47,6 Asturias, Principado de 29,0 Castilla - La Mancha 27,9 Andalucía 21,9 Balears, Illes 7,8 Murcia, Región de 7,4 Canarias 6,3 Extremadura 4,1 0 50 100 150 200 Fuente: Encuesta Industrial de Empresas 2014 (INE) y elaboración propia Ámbito Sectorial: División 29 de la CNAE-2009 18 2. INDICADORES CUANTITATIVOS 2.3. COYUNTURALES (I) Evolución reciente del Índice de Producción Industrial (IPI) (tasa de variación anual suavizada) 30 30 Tasa de variación en % suavizada Tasa de variación en % suavizada IPI España Sector Automoción IPI Total España 15 0 -15 IPI UE Sector Automoción IPI España Sector Automoción 15 0 -15 2010 2011 2012 2013 2014 2015 2010 2011 2012 2013 2014 2015 Fuente: INE (IPI, Índice de Producción Industrial); EUROSTAT; MINETUR Ámbito sectorial: RAMI 13, CNAE-2009 división 29 19 2. INDICADORES CUANTITATIVOS 2.3. COYUNTURALES (II) Evolución reciente del Índice de Precios Industriales (IPRI) (tasa de variación anual suavizada) 9 Tasa de variación en % suavizada 6 3 0 IPRI Sector Automoción -3 IPRI Total IPRI Manufacturas -6 2010 2011 2012 2013 2014 2015 Fuente: INE (IPRI, Índice de Precios Industriales) Ámbito sectorial: RAMI 13, CNAE-2009 división 29 20 2. INDICADORES CUANTITATIVOS 2.3. COYUNTURALES (III) Exportaciones e importaciones del sector de Fabricación de Vehículos 40 Niveles en mill. de € 40.000 30.000 20.000 Saldo Exportaciones Importaciones 10.000 0 Tasa de variación en % suavizada 50.000 20 0 -20 Total exportaciones Exportaciones sector -10.000 -40 2005 2006 2007 2008 2009 2010 2011 2012 2013 2014 2015 2009 2010 2011 2012 2013 2014 2015 Fuente: SG Estudios, Análisis y Planes de Actuación, a partir de datos de Aduanas (Ministerio de Hacienda y Administraciones Públicas) Ámbito sectorial: RAMI 13, CNAE-2009 división 29 21 SUBSECRETARÍA DE INDUSTRIA, ENERGÍA Y TURISMO SECRETARÍA GENERAL TÉCNICA Subdirección General de Estudios, Análisis y Planes de Actuación INDICE 1. Aspectos generales: delimitación 2. Indicadores cuantitativos 3. Intersectorialidad 4. Comparativa internacional 5. Indicadores a nivel de empresa 22 3. INTERSECTORIALIDAD 3.1. DESTINO DE LA OFERTA Empleos a los que se dirige la oferta(*) del Sector de Fabricación de vehículos de motor, remolques y semirremolques Destino de la oferta % total empleos Total demanda intermedia 26,7 Vehículos de motor 21,6 Reparación de vehículos 1,3 Maquinaria y equipo mecánico 0,7 Otro material de transporte 0,5 Servicios de alquiler 0,4 Resto 2,2 Total demanda final Total gasto en consumo final Consumo final de los hogares 73,3 15,9 15,9 Formación bruta de capital 10,3 Exportaciones 47,1 (*) Producción a precios básicos más importaciones Fuente: Contabilidad Nacional de España. Marco Input-Output 2010 (INE) 23 3. INTERSECTORIALIDAD 3.2. PROPENSIÓN EXPORTADORA Propensión exportadora (porcentaje de la producción destinada a la exportación) Productos farmacéuticos 75,2 Vehículos de motor 73,9 Productos informáticos, electrónicos y ópticos 61,8 Maquinaria y equipo mecánico 58,2 Productos textiles; prendas de vestir; cuero y calzado 53,3 Otro material de transporte 50,5 Equipo eléctrico 44,6 Productos químicos 42,3 Coque y productos de refino de petróleo 40,2 Productos de caucho y plásticos 36,3 Papel y productos del papel 34,7 Metálicas básicas 30,8 Total industria 28,9 Otros productos minerales no metálicos 23,5 Muebles y otros productos manufacturados 19,9 Productos metálicos 19,8 Madera y corcho 16,2 Productos alimenticios; bebidas; tabaco 15,5 Reparación e instalación de maquinaria y equipos 2,3 Suministro de energía eléctrica, gas, vapor y a.a. 0,5 Impresión y reproducción de soportes grabados 0,1 0 Fuente: Contabilidad Nacional de España. Marco Input-Output 2010 (INE) 20 40 60 80 100 24 3. INTERSECTORIALIDAD 3.3. EMPUJE DE LA DEMANDA (I) Sensibilidad de dispersión (aumento porcentual de la producción en los sectores industriales ante un incremento del 1% en la demanda final global) Productos informáticos, electrónicos y ópticos 5,00 Productos farmacéuticos 2,96 Productos textiles; prendas de vestir; cuero y calzado 2,73 Productos químicos 2,54 Productos de caucho y plásticos 2,35 Maquinaria y equipo mecánico 2,32 Metálicas básicas 2,20 Equipo eléctrico 2,13 Coque y productos de refino de petróleo 2,01 Total Industria 1,98 Vehículos de motor 1,93 Madera y corcho 1,92 Papel y productos del papel 1,91 Productos metálicos 1,90 Muebles y otros productos manufacturados 1,77 Otro material de transporte 1,66 Suministro de energía eléctrica, gas, vapor y a.a. 1,47 Impresión y reproducción de soportes grabados 1,47 Otros productos minerales no metálicos 1,39 Reparación e instalación de maquinaria y equipos 1,39 Productos alimenticios; bebidas; tabaco 1,34 0 Fuente: Contabilidad Nacional de España. Marco Input-Output 2010 (INE) 1 2 3 4 5 6 25 3. INTERSECTORIALIDAD 3.3. EMPUJE DE LA DEMANDA (II) Efecto arrastre (aumento porcentual en la producción sectorial(*) ante un incremento del 1% en la demanda final del Sector de Fabricación de vehículos de motor, remolques y semirremolques) Vehículos de motor 1,751 Industrias extractivas 0,569 Productos de caucho y plásticos 0,422 Metálicas básicas 0,362 Productos metálicos 0,264 Productos informáticos, electrónicos y ópticos 0,247 Equipo eléctrico 0,210 Productos químicos 0,180 Maquinaria y equipo mecánico 0,161 Servicios de alcantarillado y residuos 0,152 Servicios relacionados con el empleo 0,130 Productos textiles; prendas de vestir; cuero y calzado 0,127 Servicios de alquiler 0,112 Reparación de vehículos 0,109 Suministro de energía eléctrica, gas, vapor y a.a. 0,093 Total economía 0,090 0,0 (*) 0,5 1,0 1,5 2,0 2,5 15 sectores más significativos Fuente: Contabilidad Nacional de España. Marco Input-Output 2010 (INE) 26 3. INTERSECTORIALIDAD 3.4. PROCEDENCIA DE LA OFERTA Procedencia de la oferta a precios básicos del Sector de Fabricación de vehículos de motor, remolques y semirremolques Procedencia de la oferta % total oferta Consumos intermedios a precios básicos 69,0 Remuneración de los asalariados 8,1 Excedente bruto de explotación 9,5 Importaciones 13,9 Impuestos netos(*) -0,5 (*) Impuestos netos = impuestos – subvenciones Fuente: Contabilidad Nacional de España. Marco Input-Output 2010 (INE) 27 3. INTERSECTORIALIDAD 3.5. SALARIOS Sensibilidad ante los salarios (incremento porcentual de los precios en los sectores industriales ante un aumento del 1% en los salarios) Productos informáticos, electrónicos y ópticos 0,73 Maquinaria y equipo mecánico 0,69 Productos metálicos 0,68 Otro material de transporte 0,68 Impresión y reproducción de soportes grabados 0,64 Vehículos de motor 0,63 Muebles y otros productos manufacturados 0,62 Madera y corcho 0,60 Productos químicos 0,60 Otros productos minerales no metálicos 0,59 Equipo eléctrico 0,59 Productos farmacéuticos 0,58 Metálicas básicas 0,57 Productos de caucho y plásticos 0,55 Papel y productos del papel 0,55 Productos textiles; prendas de vestir; cuero y calzado 0,54 Reparación e instalación de maquinaria y equipos 0,53 Coque y productos de refino de petróleo 0,50 Productos alimenticios; bebidas; tabaco 0,46 Suministro de energía eléctrica, gas, vapor y a.a. 0,38 0,0 Fuente: Contabilidad Nacional de España. Marco Input-Output 2010 (INE) 0,2 0,4 0,6 0,8 28 3. INTERSECTORIALIDAD 3.6. CONSUMOS INTERMEDIOS Procedencia de los consumos intermedios del Sector de Fabricación de vehículos de motor, remolques y semirremolques % total de consumos intermedios TOTAL Nacional Importado 0,0 0,0 0,0 83,6 39,5 44,1 Vehículos de motor 40,8 11,5 29,3 Resto ramas industriales y construcción 42,8 28,1 14,7 Ramas de servicios 16,4 14,4 2,0 Servicios financieros 4,1 4,0 0,0 Servicios de publicidad y de estudio de mercado 1,8 1,6 0,1 Serv. aux. a los servicios financieros y de seguros 1,5 1,2 0,3 Resto ramas de servicios 9,1 7,5 1,6 Ramas primarias Ramas industriales y construcción Fuente: Contabilidad Nacional de España. Marco Input-Output 2010 (INE) 29 3. INTERSECTORIALIDAD 3.7. IMPORTACIONES (I) Propensión importadora de consumos intermedios (porcentaje que suponen los consumos intermedios de origen importado sobre la producción de los sectores industriales) Coque y productos de refino de petróleo 82,2 38,2 Vehículos de motor Otro material de transporte 29,9 Productos químicos 29,0 Productos informáticos, electrónicos y ópticos 27,9 Productos farmacéuticos 27,8 Metálicas básicas 27,0 Equipo eléctrico 23,5 Productos de caucho y plásticos 22,3 Total Industria 21,8 Papel y productos del papel 20,9 Maquinaria y equipo mecánico 17,5 Suministro de energía eléctrica, gas, vapor y a.a. 15,7 Productos metálicos 15,3 Madera y corcho 13,4 Productos textiles; prendas de vestir; cuero y calzado 13,3 Otros productos minerales no metálicos 12,4 Muebles y otros productos manufacturados 9,9 Reparación e instalación de maquinaria y equipos 9,8 Productos alimenticios; bebidas; tabaco 8,4 Impresión y reproducción de soportes grabados 6,7 0 Fuente: Contabilidad Nacional de España. Marco Input-Output 2010 (INE) 20 40 60 80 100 30 3. INTERSECTORIALIDAD 3.7. IMPORTACIONES (II) Multiplicador de las importaciones intermedias (*) Coque y productos de refino de petróleo 0,85 Vehículos de motor 0,53 Metálicas básicas 0,44 Productos químicos 0,44 Otro material de transporte 0,42 Equipo eléctrico 0,40 Productos informáticos, electrónicos y ópticos 0,38 Productos farmacéuticos 0,37 Productos de caucho y plásticos 0,34 Total Industria 0,34 Papel y productos del papel 0,33 Maquinaria y equipo mecánico 0,33 Productos metálicos 0,32 Suministro de energía eléctrica, gas, vapor y a.a. 0,30 Productos textiles; prendas de vestir; cuero y calzado 0,25 Otros productos minerales no metálicos 0,24 Madera y corcho 0,23 Productos alimenticios; bebidas; tabaco 0,20 Muebles y otros productos manufacturados 0,20 Reparación e instalación de maquinaria y equipos 0,18 Impresión y reproducción de soportes grabados 0,15 0,0 0,2 0,4 0,6 0,8 1,0 (*) Cuantía, en términos monetarios, en que deben aumentar los consumos intermedios importados de todas las ramas que el sector considerado induce cuando su demanda final se incrementa en una unidad monetaria Fuente: Contabilidad Nacional de España. Marco Input-Output 2010 (INE) 31 3. INTERSECTORIALIDAD 3.7. IMPORTACIONES (III) Sensibilidad de las importaciones intermedias (*) Productos químicos 1,195 Coque y productos de refino de petróleo 1,013 Metálicas básicas 0,700 Maquinaria y equipo mecánico 0,553 Productos informáticos, electrónicos y ópticos 0,551 Productos de caucho y plásticos 0,472 Vehículos de motor 0,450 Papel y productos del papel 0,437 Otro material de transporte 0,378 Equipo eléctrico 0,373 Productos metálicos 0,282 Productos textiles; prendas de vestir; cuero y calzado 0,207 Productos farmacéuticos 0,206 Productos alimenticios; bebidas; tabaco 0,154 Madera y corcho 0,151 Muebles y otros productos manufacturados 0,111 Otros productos minerales no metálicos 0,105 Suministro de energía eléctrica, gas, vapor y a.a. 0,017 Reparación e instalación de maquinaria y equipos 0,004 Impresión y reproducción de soportes grabados 0,003 0,0 0,3 0,6 0,9 1,2 1,5 (*) Incremento monetario experimentado por los consumos intermedios importados de cada rama industrial cuando la demanda final atendida por la producción doméstica de todas y cada una de las ramas aumenta en una unidad monetaria Fuente: Contabilidad Nacional de España. Marco Input-Output 2010 (INE) 32 3. INTERSECTORIALIDAD 3.8. INFLUENCIA DE LA ENERGÍA (I) Intensidad energética (porcentaje que suponen los consumos energéticos sobre la producción de los sectores industriales) Suministro de energía eléctrica, gas, vapor y a.a. 39,7 Coque y productos de refino de petróleo 15,8 Productos químicos 13,0 Otros productos minerales no metálicos 10,1 Total Industria 9,9 Papel y productos del papel 8,3 Metálicas básicas 7,4 Productos de caucho y plásticos 5,3 Madera y corcho 3,6 Productos metálicos 3,1 Maquinaria y equipo mecánico 2,6 Productos farmacéuticos 2,6 Productos textiles; prendas de vestir; cuero y calzado 2,6 Reparación e instalación de maquinaria y equipos 2,5 Impresión y reproducción de soportes grabados 2,4 Productos alimenticios; bebidas; tabaco 2,1 Vehículos de motor 1,9 Productos informáticos, electrónicos y ópticos 1,8 Otro material de transporte 1,6 Muebles y otros productos manufacturados 1,6 Equipo eléctrico 1,2 0 Fuente: Contabilidad Nacional de España. Marco Input-Output 2010 (INE) 10 20 30 40 50 33 3. INTERSECTORIALIDAD 3.8. INFLUENCIA DE LA ENERGÍA (II) Sensibilidad ante precios energéticos: Coque y refino de petróleo (incremento porcentual en los precios de los productos de los sectores industriales ante un aumento del 1% de los de coque y refino de petróleo) Productos químicos 0,128 Suministro de energía eléctrica, gas, vapor y a.a. 0,103 Total industria 0,045 Productos de caucho y plásticos 0,043 Metálicas básicas 0,042 Productos farmacéuticos 0,042 Papel y productos del papel 0,034 Otros productos minerales no metálicos 0,032 Otro material de transporte 0,032 Vehículos de motor 0,028 Productos metálicos 0,027 Equipo eléctrico 0,027 Maquinaria y equipo mecánico 0,024 Productos textiles; prendas de vestir; cuero y calzado 0,022 Madera y corcho 0,020 Productos informáticos, electrónicos y ópticos 0,020 Productos alimenticios; bebidas; tabaco Muebles y otros productos manufacturados 0,018 0,016 Impresión y reproducción de soportes grabados 0,015 Reparación e instalación de maquinaria y equipos 0,015 0,00 Fuente: Contabilidad Nacional de España. Marco Input-Output 2010 (INE) 0,05 0,10 0,15 0,20 34 3. INTERSECTORIALIDAD 3.8. INFLUENCIA DE LA ENERGÍA (III) Sensibilidad ante precios energéticos: Suministro de energía eléctrica, gas, vapor y a.a. (incremento porcentual en los precios de los productos de los sectores industriales ante un aumento del 1% de los del suministro de energía eléctrica, gas, vapor y a.a.) Metálicas básicas 0,154 Otros productos minerales no metálicos 0,151 Papel y productos del papel 0,141 Productos químicos 0,129 Coque y productos de refino de petróleo 0,106 Productos de caucho y plásticos 0,105 Productos metálicos 0,101 Vehículos de motor 0,092 Maquinaria y equipo mecánico 0,089 Equipo eléctrico 0,086 Total industria 0,085 Productos farmacéuticos 0,076 Madera y corcho 0,074 Otro material de transporte 0,068 Productos informáticos, electrónicos y ópticos 0,067 Productos textiles; prendas de vestir; cuero y calzado 0,067 Impresión y reproducción de soportes grabados 0,060 Productos alimenticios; bebidas; tabaco 0,058 Muebles y otros productos manufacturados 0,056 Reparación e instalación de maquinaria y equipos 0,055 0,00 Fuente: Contabilidad Nacional de España. Marco Input-Output 2010 (INE) 0,05 0,10 0,15 0,20 35 SUBSECRETARÍA DE INDUSTRIA, ENERGÍA Y TURISMO SECRETARÍA GENERAL TÉCNICA Subdirección General de Estudios, Análisis y Planes de Actuación INDICE 1. Aspectos generales: delimitación 2. Indicadores cuantitativos 3. Intersectorialidad 4. Comparativa internacional 5. Indicadores a nivel de empresa 36 4. COMPARATIVA INTERNACIONAL 4.1. MUNDIAL (I) Evolución del comercio mundial (variación anual en %) Cuota del sector Automoción en las exportaciones mundiales 40 12% 20 9% 0 6% -20 Total 3% Vehículos -40 0% 2004 2005 2006 2007 2008 2009 2010 2011 2012 2013 2014 2004 2005 2006 2007 2008 2009 2010 2011 2012 2013 2014 Fuente: CHELEM Código ISIC REV 3.1: 341 (Vehículos de motor), 342 (Carrocerías) y 343 (Componentes) 37 4. COMPARATIVA INTERNACIONAL 4.1. MUNDIAL (II) Exportaciones del sector Automoción (variación anual en %) Cuota de España en las exportaciones mundiales de Automoción 40 12% 20 9% 0 6% -20 Total 3% Vehículos 0% -40 2004 2005 2006 2007 2008 2009 2010 2011 2012 2013 2014 2004 2005 2006 2007 2008 2009 2010 2011 2012 2013 2014 Fuente: CHELEM Código ISIC REV 3.1: 341 (Vehículos de motor), 342 (Carrocerías) y 343 (Componentes) 38 4. COMPARATIVA INTERNACIONAL 4.1. MUNDIAL (III) Destino de las exportaciones Origen de las importaciones (% del total (2014)) (% del total (2014)) 100% 100% 80% 80% 60% 60% Mundo 40% 40% España 20% 20% 0% 0% UE-28 Resto de Europa América Asia/Oceania África Resto del mundo UE-28 Resto de Europa América Asia/Oceanía Africa Resto del mundo Fuente: CHELEM Código ISIC REV 3.1: 341 (Vehículos de motor), 342 (Carrocerías) y 343 (Componentes) 39 4. COMPARATIVA INTERNACIONAL 4.1. MUNDIAL (IV) Comparación de la fortaleza competitiva del sector en España (*) y la contribución al crecimiento del comercio mundial (*) Evaluada en términos del Índice Sintético de Posición Sectorial (ISPS). Ver anexo metodológico Tamaño de punto: cuota de las exportaciones de España en el comercio internacional del sector Intensidad Tecnológica Alta Intensidad Tecnológica Media-Alta Fuente: Elaboración propia Intensidad Tecnológica Media-Baja Ámbito Sectorial: CNAE-2009 División 29 (Fabricación de vehículos de motor y remolques) Intensidad Tecnológica Baja 40 4. COMPARATIVA INTERNACIONAL 4.2. UNIÓN EUROPEA (I) Automoción: peso de España en la Unión Europea (porcentaje que representa España sobre el total comunitario en 2014) 9 8,2% 8 7,7% 7,5% Exportaciones Importaciones 7,2% 7 6 5,7% 5 4 3 2 1 0 Número de empresas Producción Ocupados Fuente: Eurostat, CHELEM Ámbito Sectorial: CNAE-2009 División 29; Códigos ISIC 341, 342 y 343 41 4. COMPARATIVA INTERNACIONAL 4.2. UNIÓN EUROPEA (II) Automoción: peso del sector sobre el total industria (porcentaje que representa el sector en España y en la UE en 2014) 25 20,0% % SOBRE TOTAL INDUSTRIA 20 15 13,0% 10,8% 9,9% 10 7,9% 7,9% 6,5% 6,3% 5 0,9% 1,0% 0 Número de empresas Producción Fuente: Eurostat, CHELEM Ámbito Sectorial: CNAE-2009 División 29; Códigos ISIC 341, 342 y 343 Ocupados España Exportaciones Importaciones UE-28 42 SUBSECRETARÍA DE INDUSTRIA, ENERGÍA Y TURISMO SECRETARÍA GENERAL TÉCNICA Subdirección General de Estudios, Análisis y Planes de Actuación INDICE 1. Aspectos generales: delimitación 2. Indicadores cuantitativos 3. Intersectorialidad 4. Comparativa internacional 5. Indicadores a nivel de empresa 43 5. INDICADORES A NIVEL DE EMPRESA 5.1. INDICADORES TECNOLÓGICOS (I) Empresas con actividades innovadoras en 2014 (porcentaje de empresas con actividad innovadora sobre el total de empresas del sector) Refino de petróleo 87,5 Productos farmacéuticos 64,4 Electrónica y TIC 54,7 Química 50,5 Otro equipo de transporte 49,7 Construcción aeronáutica y espacial 46,9 Vehículos de motor 41,4 Construcción naval 37,0 Maquinaria y equipo mecánico 36,6 Metálicas básicas 34,7 Maquinaria y material eléctrico 33,8 Caucho y plásticos 29,5 TOTAL INDUSTRIA 23,3 Alimentación, bebidas y tabaco 23,3 Energía eléctrica, gas y agua 20,2 Papel, artes gráficas y reprod. sop. grab. 20,1 Productos metálicos 17,8 Textil y confección 16,8 Productos minerales no metálicos 15,9 Muebles 14,9 Madera y corcho 14,0 Cuero y calzado 11,2 0 20 40 60 80 100 Fuente: INE. Encuesta sobre innovación en las empresas Ámbito sectorial: CNAE-2009 División 29 44 5. INDICADORES A NIVEL DE EMPRESA 5.1. INDICADORES TECNOLÓGICOS (II) Intensidad de innovación por sector en 2014 (*) Construcción aeronáutica y espacial 7,17 Electrónica y TIC 6,27 Productos farmacéticos 5,48 Otro equipo de transporte 4,81 Construcción naval 4,37 Vehículos de motor 2,18 Maquinaria y material eléctrico 1,99 Maquinaria y equipo mecánico 1,79 Textil y confección 1,61 TOTAL INDUSTRIA 1,17 Productos metálicos 1,11 Química 1,04 Caucho y plásticos 1,04 Muebles 0,70 Productos minerales no metálicos 0,70 Papel, artes gráficas y reprod. sop. grab. 0,63 Alimentación, bebidas y tabaco 0,61 Cuero y calzado 0,53 Madera y corcho 0,51 Metálicas básicas 0,41 Energía eléctrica, gas y agua 0,37 Refino de petróleo 0,17 0 2 4 6 8 10 (*) Porcentaje que representan los gastos en actividades de innovación sobre la cifra de negocios de las empresas del sector que tienen actividades innovadoras Fuente: INE. Encuesta sobre innovación en las empresas Ámbito sectorial: CNAE-2009 División 29 45 5. INDICADORES A NIVEL DE EMPRESA 5.1. INDICADORES TECNOLÓGICOS (III) Gastos dedicados a I+D en 2014 (*) Construcción aeronáutica y espacial 6,49 Electrónica y TIC 5,12 Productos farmacéuticos 4,65 Otro equipo de transporte 4,43 Construcción naval 4,27 Maquinaria y material eléctrico 1,72 Maquinaria y equipo mecánico 1,48 Vehículos de motor 1,37 Textil y confección 1,32 TOTAL INDUSTRIA 0,85 Química 0,78 Productos metálicos 0,73 Caucho y plásticos 0,71 Muebles 0,48 Productos minerales no metálicos 0,41 Cuero y calzado 0,39 Energía eléctrica, gas y agua 0,32 Metálicas básicas 0,27 Alimentación, bebidas y tabaco 0,22 Madera y corcho 0,21 Papel, artes gráficas y reprod. sop. grab. 0,17 Refino de petróleo 0,13 0 2 4 6 8 (*) Porcentaje que representan los gastos en I+D sobre la cifra de negocios de las empresas del sector que tienen actividades innovadoras Fuente: INE. Encuesta sobre innovación en las empresas Ámbito sectorial: CNAE-2009 División 29 46 5. INDICADORES A NIVEL DE EMPRESA 5.1. INDICADORES TECNOLÓGICOS (IV) Gastos dedicados a I+D en el sector de Automoción (*) 2,0 1,68 1,56 1,64 1,5 1,29 1,37 0,99 1,0 0,76 0,63 0,5 0,0 2007 2008 2009 2010 2011 2012 2013 2014 (*) Porcentaje que representan los gastos en I+D sobre la cifra de negocios de las empresas del sector que tienen actividades innovadoras Fuente: INE. Encuesta sobre innovación en las empresas Ámbito sectorial: CNAE-2009 División 29 47 5. INDICADORES A NIVEL DE EMPRESA 5.2. INDICADORES ECONÓMICO-FINANCIEROS (I) Activo y pasivo de las empresas del sector para los años 2000 y 2014 100% 29% 75% 37% 44% 49% Patrimonio Neto 7% 4% 3% 3% Pasivo no corriente Provisiones Pasivo corriente 50% Activo no corriente Activo corriente 25% 56% 57% Activo Pasivo 59% 51% 0% 2000 Activo Pasivo 2014 Fuente: Central de Balances del Banco de España Ámbito sectorial. CNAE-2009 División 29 48 5. INDICADORES A NIVEL DE EMPRESA 5.2. INDICADORES ECONÓMICO-FINANCIEROS (II) Cuenta de resultados de las empresas del sector 2000 2005 2013 2014 Margen bruto de explotación (%) 4,6 4,7 4,9 6,0 Rentabilidad ordinaria del activo neto (ROA) (1) 6,1 3,2 4,9 8,4 Rentabilidad ordinaria de los recursos propios (ROE) (1) 6,5 3,0 6,4 12,4 Fuente: Elaboración propia, a partir de la Central de Balances del Banco de España Ámbito sectorial. CNAE-2009 División 29 (1) Valores contables. Saldos finales 49 SUBSECRETARÍA DE INDUSTRIA, ENERGÍA Y TURISMO SECRETARÍA GENERAL TÉCNICA Subdirección General de Estudios, Análisis y Planes de Actuación PRESENTACIONES SECTORIALES SECTOR AUTOMOCIÓN ABRIL 2016

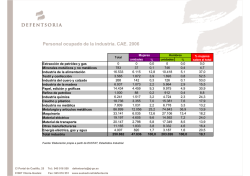

© Copyright 2026