Aviso de Oferta Pública de la Segunda Emisión del Primer

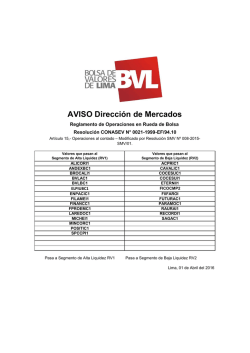

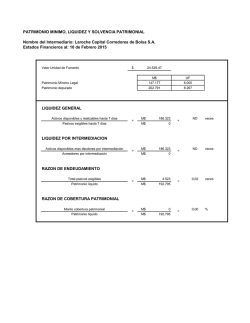

AVISO DE OFERTA PARA INSTRUMENTOS DE CORTO PLAZO EMITIDOS POR EMPRESAS QUE FORMAN PARTE DEL MERCADO ALTERNATIVO DE VALORES - MAV Medrock Corporation S.A.C. Hasta por un monto máximo en circulación de S/. 10’000,000.00 (Diez millones y 00/100 Nuevos Soles) o su equivalente en Dólares de los Estados Unidos de América. Oferta Pública Primaria de Instrumentos de Corto Plazo Por Resolución de la Intendencia General de Supervisión de Conductas N° 059-2014-SMV/11.1, de fecha 25 de junio de 2014, se dispuso la inscripción en el Registro Público del Mercado de Valores de la Superintendencia de Mercados de Valores, el programa de emisión denominado Primer Programa de Emisión de Instrumentos de Corto Plazo Medrock de Medrock Corporation S.A.C. (la “Empresa”), que posibilita la emisión de instrumentos de corto plazo hasta por un monto máximo en circulación de S/. 10’000,000.00 (Diez millones de Nuevos Soles) o su equivalente en Dólares de Estados Unidos de América en el marco del Reglamento del Mercado Alternativo de Valores – MAV, aprobado por Resolución SMV Nº 025-2012-SMV/01. Los Instrumentos de Corto Plazo de Medrock Corporation S.A.C. se podrán emitir en una o más emisiones y sus series correspondientes hasta por un monto máximo 10’000,000.00 (Diez millones de Nuevos Soles) o su equivalente en Dólares de Estados Unidos de América. La Empresa fue constituida por Escritura Pública del 14 de noviembre de 2006. El objeto social de la empresa es la formación y funcionamiento de un laboratorio para efectuar experimentos científicos, operaciones químicas farmacéuticas; así como la investigación, análisis, diagnóstico, tratamiento, desarrollo de medicamentos y productos farmacéuticos; así como la fabricación, elaboración industrial y estandarización de medicamentos, productos farmacéuticos, galenos, dietético y edulcorantes, recursos terapéuticos, naturales, cosméticos, insumos de uso médico quirúrgico, así como el fraccionamiento, empacado, rotulado y re-envase de los productos mencionados, incluida la promoción de productos farmacéuticos, medicamentos, éticos y galénicos, hospitalarios y quirúrgicos; es decir, se realizará toda clase de innovación tecnológica; cuidado integral de la salud; dar soluciones innovadoras; tratamiento, evaluación, monitorización de enfermedades, y cualquier acción que constituyan un mayor avance en la lucha contra las enfermedades. La Empresa cumple con los requisitos establecidos en el numeral 4.2 del artículo 4° del Reglamento del Mercado Alternativo de Valores - MAV, aprobado mediante Resolución SMV N° 025-2012-SMV/01, para poder participar en el MAV. El capital social de la Empresa al 30 de junio de 2015, asciende a S/. 26’000,000.00 (veintiséis millones de Nuevos Soles y 00/100) y se encuentra representado por 52,000 acciones de un valor nominal de S/. 500 cada una. Se ha acordado en esta oportunidad emitir Instrumentos de Corto Plazo en el marco del Reglamento del Mercado Alternativo de Valores—MAV, aprobado por Resolución SMV Nº 0252012-SMV/01, bajo las siguientes condiciones: 1 Empresa: Agente Colocador: Representante del Agente Colocador: Denominación: Tipo de Instrumento: Clase: Código ISIN: Código Nemónico: Moneda: Monto Subastarse: Valor Nominal: Medrock Corporation S.A.C. Adcap Securities Perú Sociedad Agente de Bolsa S.A.C., con domicilio en Calle Amador Merino Reyna 339 Oficina 701-A, San Isidro provincia de Lima, departamento de Lima. Walter Martín Palmer Bardales Segunda Emisión del Primer Programa de Emisión de Instrumentos de Corto Plazo Medrock Papeles Comerciales Instrumentos de Corto Plazo nominativos, indivisibles, libremente negociables y estará representados por anotaciones en cuenta a través de CAVALI. PEP43500V090 MEDRO1CP2H Dólares de los Estados Unidos de América Hasta por un monto máximo en circulación de USD 500,000.00 (Quinientos Mil y 00/100 Dólares Americanos). No obstante, en caso no se presenten ofertas de compra o cuando las ofertas de compra no sean acordes con las condiciones del mercado o las expectativas de la Empresa, la Empresa podrá reducir el monto de la Emisión. El valor nominal de los Instrumentos de Corto Plazo será de USD 1,000.00 (Mil y 00/100 Dólares Americanos) cada uno. Serie: Serie H que no podrá exceder de USD 500,000.00 (Quinientos Mil y 00/100 Dólares Americanos). Número de Instrumentos a Subastarse: 500 Plazo de Vencimiento: Precio de Colocación: Interés: Amortización: Tipo de Oferta: Mecanismo para la Adjudicación: Variable a Subastar: Mecanismo de Prorrateo: La Serie H tendrá un vencimiento de 180 días contados a partir de la Fecha de Emisión. Bajo la Par Cupón Cero Sobre el 100% del Valor Nominal al plazo del vencimiento. Oferta Pública Primaria en Rueda de Bolsa de la Bolsa de Valores de Lima (BVL) bajo la modalidad de negociación periódica a través del Sistema Electrónico de Negociación de la BVL – Millenium, en el marco del Reglamento del Mercado Alternativo de Valores - MAV, aprobado mediante Resolución SMV N° 025-2012-SMV/01. Subasta Holandesa Tasa de Rendimiento / Tasa de Interés En caso de que la demanda exceda la oferta a la tasa de emisión, se efectuará un prorrateo proporcional entre todos los adjudicatarios cuyas órdenes de compra solicitaron una tasa igual a la tasa de emisión. En caso el prorrateo origine la adjudicación de un número de valores no entero, el redondeo se hará a la unidad más cercana. 2 Prospecto Marco y Complemento del Prospecto: Garantías: Clasificación de Riesgo: Estarán disponibles para su evaluación en la oficina principal del “Empresa”, en las oficinas de Adcap Securities Perú Sociedad Agente de Bolsa S.A.C y en el Registro Público del Mercado de Valores de la Superintendencia del Mercado de Valores. Los Instrumentos de Corto Plazo de la Segunda Emisión del Primer Programa de Emisión de Instrumentos de Corto Plazo Medrock, adicionalmente a la garantía genérica sobre el patrimonio del Emisor, cuenta con garantía específica de carta fianza de fiel cumplimiento emitida por el Banco de Crédito del Perú hasta por el monto de las emisiones. x Empresa Clasificadora: Pacific Credit Rating x Fecha de Clasificación: 03.03.2016 x Categoría de Clasificación: CP1 x Significado de la Clasificación: Emisiones con muy alta certeza en el pago oportuno. Los factores de liquidez y protección son muy buenos. Los riesgos son insignificantes. x Empresa Clasificadora: Class & Asociados S.A. x Fecha de Clasificación: 21.08.2015. x Categoría de Clasificación: CLA -1- x Significado de la Clasificación: Corresponde a aquellos instrumentos que cuentan con la más alta capacidad de pago del capital e intereses en los términos y plazos pactados, la cual no se vería afectada ante posibles cambios en el emisor, en la industria a la que pertenece o en la economía. x Moneda de Pago: Fecha de Pago de Principal e Intereses: Lugar y Agente de Pago: Adicionalmente, para aquellos títulos con clasificaciones que van de CLA - 1 a CLA - 3, Class & Asociados S.A. Clasificadora de Riesgo puede agregar los distintivos (+) y (-) para mostrar posiciones relativas dentro de las categorías principales. Se realizará en US$ (Dólares Americanos) El pago del principal e intereses será efectuado en la fecha del MIERCOLES 26 DE OCTUBRE DE 2016. CAVALI S.A. I.C.L.V., con domicilio en Pasaje Acuña Nº 191, Lima 1. Fecha de la Subasta y Adjudicación: JUEVES 28 DE ABRIL DE 2016. Hora de la Adjudicación: A partir de las 13.00 horas del JUEVES 28 DE ABRIL DE 2016. 3 Ingreso de Propuestas: Fecha de Emisión: Fecha y Modalidad de Liquidación: Fecha de Vencimiento: Fecha de Redención: Aviso Importante: Las propuestas de compra se ingresan desde las 12:00 pm hasta las 13:00 pm del 28 de Abril de 2016. A través del Libro de Subastas del Mecanismo Electrónico de Negociación de la BVL - Millenium. El mecanismo permite que los inversionistas puedan elegir a la Sociedad Agente de Bolsa de su preferencia, a fin de remitir sus órdenes de compra. La tasa de rendimiento requerido, deberá ser expresada en treintaidosavos (1/32) porcentuales, hasta 4 decimales como máximo. El número máximo de propuestas de compras por inversionistas será cinco (5), considerándose como válidas las cinco (5) primeras que presente. VIERNES 29 DE ABRIL DE 2016 Se realizará el día 29 DE ABRIL DE 2016, a través de CAVALI S.A. I.C.L.V., dentro del T + 1. MIERCOLES 26 DE OCTUBRE DE 2016 MIERCOLES 26 DE OCTUBRE DE 2016 En caso no se presenten ofertas de compra o cuando las Ofertas de compra no sean acordes con las condiciones del mercado o las expectativas de la Empresa, la Empresa podrá reducir el monto de la oferta e inclusive declararla desierta. Asimismo, la Empresa se reserva el derecho de suspender o dejar sin efecto, en cualquier momento y sin necesidad de expresar causa alguna la subasta. ADCAP SECURITIES PERÚ SOCIEDAD AGENTE DE BOLSA S.A.C. ENTIDAD ESTRUCTURADORA Y AGENTE COLOCADOR 4 MEDROCK CORPORATION S.A.C. Fecha de Comité : 08 de marzo de 2016 con EEFF al 30 de junio de 20151 Aspecto o Instrumento Clasificado Instrumentos de Corto Plazo Solvencia Financiera Clasificación CP1 BBB+ Sector Farmacéutico, Perú Perspectiva Estable Estable Equipo de Análisis Diego Maguiña A. Carla Miranda P. [email protected] [email protected] (511) 208.2530 BBB: Los factores de protección al riesgo son razonables, suficientes para una inversión aceptable. Existe una variabilidad considerable en el riesgo durante los ciclos económicos, lo que pudiera provocar fluctuaciones en su clasificación p1: Emisiones con muy alta certeza en el pago oportuno. Los factores de liquidez y protección son muy buenos. Los riesgos son insignificantes. “La información empleada en la presente clasificación proviene de fuentes oficiales; sin embargo, no garantizamos la confiabilidad e integridad de la misma, por lo que no nos hacemos responsables por algún error u omisión por el uso de dicha información. Las clasificaciones de PCR constituyen una opinión sobre la calidad crediticia y no son recomendaciones de compra y venta de estos instrumentos.” Racionalidad En comité de clasificación de riesgo, PCR acordó ratificar la clasificación del Primer Programa de Papeles Comerciales de Medrock Corporation. Esta decisión se sustenta principalmente en la garantía específica con carta fianza de fiel cumplimiento hasta por el monto de las emisiones de la Compañía. Considera el aumento de sus ingresos y márgenes en el periodo evaluado. Por otro lado, se toma en cuenta la diversificación de sus ingresos y el aumento de la participación de productos con mayor margen para la Compañía. Asimismo, se resalta que el ratio de liquidez general se ha mantenido cercano a la unidad, no obstante, las cuentas por cobrar a relacionadas no se están recuperando en el corto plazo por lo que si se excluye esta cuenta del cálculo del ratio, el riesgo de liquidez se incrementaría. De la misma manera, si bien es cierto al cierre del 2015 cumple con los covenants establecidos en el Acuerdo de Emisión (ratio de liquidez general>1 y apalancamiento<0.8) se han observado periodos de incumplimiento (dic-2013, dic-2014 y a jun-2014). Además, la Compañía presenta un déficit en el flujo de caja por actividad de operación, lo que podría impactar negativamente en sus indicadores de liquidez y en la capacidad de pago de sus obligaciones. Resumen Ejecutivo En relación a los resultados observados en el periodo de análisis, la clasificación otorgada a Medrock Corporation (en adelante “la Compañía”) se sustenta en: - - - - 1 2 Incremento de los ingresos. La Compañía presenta un incremento de 15.97% en sus ventas respecto al 1S14, llegando a alcanzar los S/. 20.51 MM (+S/. 2.82 MM). El mayor incremento se produjo en las ventas de productos de la línea “Genéricos” (+36.55%) seguido por la línea “Maquila” (+33.01%). Asimismo, las ventas al Estado a través de productos farmacéuticos de la línea “Institucional” pasaron de representar 33.32% de las ventas en el 2014 a 25.34% al 1S15. Por otro lado, la participación de productos más rentables, como la línea “Marca”, aumentó de 22.06% a 22.88% en el mismo periodo. Lo cual derivó en un aumento de la utilidad bruta (+29.10%) y a un aumento del margen bruto para la Compañía (+1108 pbs). Ajustes al indicador de liquidez. Al 1S15, la Compañía registró un ratio de liquidez general de 1.02 veces, mayor a lo mostrado al 1S14 (0.94 veces), sin embargo, si consideramos el ratio de liquidez general ajustado2, este se ubicaría en 0.80 veces. Cabe mencionar que a pesar de haber registrado incrementos en sus ingresos y por ende en su utilidad neta, al 1S15, la Compañía ha presentado un déficit de S/. 2.45 MM en su flujo de efectivo por actividad de operación. De esta manera, Medrock, se podría ver obligado a financiar su capital de trabajo con terceros, incrementando su deuda e impactando sus indicadores de liquidez. Solvencia soportada en revaluación de terrenos. En los últimos ejercicios, el patrimonio ha basado su fortalecimiento fundamentalmente a partir de la capitalización de excedente de revaluación de los terrenos que albergan la planta y oficinas, seguido en menor medida por capitalización de acreencias, aportes en efectivo y capitalización de utilidades no distribuidas. Por otro lado, se observa que la relación de deuda financiera/EBITDA se ha deteriorado ligeramente al pasar de 7.32 al cierre del 2014 a 7.55 años al 1S15. Asimismo, el EBITDA de la Compañía otorga una ajustada cobertura al servicio de deuda, es así que al 1S15 registró 0.15 veces, ligeramente mayor a lo presentado al cierre del 2014 (0.14x). Cumplimiento de covenants del Acuerdo de Emisión. Si bien es cierto, al 1S15 la Compañía cumple con los ratios establecidos en el Acuerdo de Emisión (liquidez general>1 veces y apalancamiento<0.8 veces), ha presentado periodos de incumplimiento desde el inicio del Primer Programa. Al cierre de 2010, 2013 y junio 2014, se incumplieron los covenants de liquidez general. Lo mismo se observó en el covenant respecto al ratio de apalancamiento en los cierres 2013 y 2014. Estados Financieros No Auditados. Sin entidades relacionadas. www.ratingspcr.com 1 - - - Alto poder de negociación de proveedores y clientes. Los contratos con los proveedores del exterior son pactados a precios internacionales que no son negociables, además las materias primas atraviesan periodos de escasez cíclica y los precios de estos tienden al alza. En cuanto a los clientes, adquieren productos de poca diferenciación de parte de los ofertantes (laboratorios) y pueden incrementar su poder de negociación a través de la integración con otros compradores. Exposición al riesgo cambiario. Las importaciones de principio activo3 -que representan alrededor del 70% del costo de ventas- son pagadas en moneda extranjera, mientras que la mayor parte de las ventas se cobran en moneda local (aproximadamente el 98%); además presenta parte de su deuda financiera en dólares (40%). Esto implica que la Compañía se encuentre afecta a las fluctuaciones del tipo de cambio, resultando particularmente desfavorecida cuando la moneda local se deprecia frente a la moneda extranjera. Además, la Compañía cerró el 2014 con la suscripción de dos contratos short de cross currency swaps por un total de US$2.62 MM asociado a una hipoteca con vencimiento en el 2020 en moneda nacional; al respecto, al cierre del informe, la Compañía trabaja en convertir dicha operación a moneda nacional. Las pérdidas netas por diferencia de cambio al 1S14 y al 1S15 representaron el 1.11% y 4.25% de las ventas totales, respectivamente. Mayores estándares de calidad. Los productos importados y de fabricación propia que comercializa la Compañía provienen en su totalidad de laboratorios certificados con BPM4. Asimismo, Medrock realizó mejoras y la implementación necesaria para certificar la planta con BPL5 según disposición de la DIGEMID, lo cual aumenta sus posibilidades de realizar negocios. Información utilizada para la clasificación Información financiera: Estados financieros no auditados a junio del 2015. Limitaciones encontradas: La información operativa proporcionada por Medrock ha presentado ciertas inconsistencias, además de no contar con el nivel de detalle idóneo para su análisis. Limitaciones potenciales: Las modificaciones en su información financiera podrían afectar la solidez del análisis. Aspectos Fundamentales Reseña Medrock Corporation S.A.C. se constituyó por Escritura Pública el 14 de noviembre del 2006, ante el Notario Público Señor Doctor Gonzales Loli, y se encuentra inscrita en la partida electrónica N°11957712 del Registro de Personas Jurídicas de los Registros Públicos de Lima. La Compañía se dedica a la formación y funcionamiento de un laboratorio para efectuar experimentos científicos, operaciones químicas farmacéuticas, investigación, análisis, diagnóstico, tratamiento, desarrollo de medicamentos y productos farmacéuticos; así como, la fabricación, elaboración industrial y esterilización de medicamentos, productos farmacéuticos, galenos, dietéticos y edulcorantes; además de la compra, promoción, comercialización, distribución, exportación y representación de los productos antes mencionados, terminados y aquellos que le resulten afines. Las oficinas administrativas y la planta de fabricación de medicamentos se encuentran ubicadas en Av. Bolívar N°795 en Pueblo Libre. Cabe mencionar que la Compañía cuenta con la autorización otorgada por la Dirección General de Medicamentos, Insumos y Drogas del Ministerio de Salud (DIGEMID) para la fabricación de medicamentos y con todos los requisitos técnicos, materiales y de infraestructura, así como el personal capacitado y condiciones sanitarias requeridas para la fabricación, almacenamiento y distribución de productos farmacéuticos. Grupo Económico El Grupo Económico está compuesto por 5 empresas: Medrock Corporation S.A.C.; Eske Corporation S.A.C., dedicada a la importación y comercialización de medicamentos; Eske Fisheries S.A.C., productora de conservas y congelados de pescados, Baxley Group S.A.C., cadena de boticas con presencia a nivel nacional y Medrock Corporation División Brasil S.A.C., comercializadora de productos farmacéuticos. Las relaciones son como sigue: Grupo RAO (Rohit Ratnakar Rao) 99% 99% Eske Corporation S.A.C 7% 10% Eske Fisheries S.A.C Medrock Corporation S.A.C. 90% 92% Baxley Group S.A.C. 99% Medrock Corporation Division Brasil S.A.C. Fuente: Medrock / Elaboración: PCR 3 Los principios activos son las sustancias a las cuales se debe el efecto farmacológico de un medicamento. Según DIGEMID, las Buenas Prácticas de Manufactura (BPM) son un conjunto de normas mínimas establecidas para la ejecución de los procedimientos destinados a garantizar la calidad uniforme y satisfactoria de los productos de acuerdo a las características de un diseño que debe estar dentro de los límites aceptados y vigentes. 5 Según DIGEMID, las Buenas Prácticas de Laboratorio (BPL) son un conjunto de normas que establecen los procedimientos operativos y prácticas adecuadas para garantizar que los datos generados por los laboratorios cuando realizan el control de calidad, sean confiables. 4 www.ratingspcr.com 2 Accionariado, Directorio y Plana Gerencial Al 30 de junio 2015, el capital social registrado de Medrock Corporation S.A.C. fue de S/.26´000,000, representado por 52,000 acciones nominativas de un valor nominal de S/.500 cada una, íntegramente suscritas y pagadas, de las cuales el 99% son propiedad de Rohit Ratnakar Rao y el 1% restante de Moham Balimal Makhija, ambos de nacionalidad hindú. El principal accionista -y además fundador- es Licenciado en Negocios Internacionales y cuenta con vasta trayectoria en gerenciamiento de empresas comercializadoras de plásticos y medicamentos en Chile y Perú. El Directorio se encuentra conformado por cinco miembros, de los cuales solo uno de ellos es accionista y preside dicho órgano. Respecto a la plana gerencial, la misma está conformada por seis miembros, de los cuales tres son también directores. La incorporación más reciente a nivel de directorio fue el Sr. Athang Pradip Joshi, quien inició labores en la Compañía desde fines de enero 2013. El Sr. Rohit Rao, Presidente del Directorio, es Licenciado en Negocios y accionista principal del Grupo RAO. Actualmente es Gerente Latinoamericano de Eske Corporation. El Sr. Bisht Pramod Khem, Gerente General, es Ingeniero Industrial. El Sr. Gino Michelini, Gerente Financiero desde el 2008, es Ingeniero Industrial con amplia experiencia en banca y finanzas. El Sr. Jhonny Ruiz es Licenciado en Ciencias Administrativas y Contabilidad, cuenta con varios años de experiencia en importaciones. DIRECTORIO Rohit Ratnakar Rao Marco Hurtado Pazos Vicente Lanegra Mucha Gino Michelini Mora Athang Pradip Joshi DIRECTORIO Y PRINCIPALES EJECUTIVOS (Al 30.06.2015) PRINCIPALES EJECUTIVOS Presidente Vicepresidente Director Director Director Bisht Pramod Khem Singh Gino Michelini Mora Jhonny Ruiz Valdez Vicente Lanegra Mucha Juan Vargas Vargas Carmen Miranda Venero Nina Li Hoyos Gerente General Gerente de Finanzas Gerente Administrativo Gerente de Planta Director Técnico Jefa Aseguramiento de la Calidad Jefa de Control de Calidad Fuente: Medrock / Elaboración: PCR Desarrollos Recientes - Con fecha 24 de febrero de 2016, se decidió retirar y dejar sin efecto el aviso de Oferta de la Segunda Emisión del Programa de Emisión de Instrumentos de Corto Plazo de Medrock, Serie G, de fecha 22 de febrero de 2016. Con fecha 12 de febrero de 2016, se emitió papeles comerciales con la serie F bajo el Primer Programa de Emisión de Instrumentos de Corto Plazo Medrock por un valor de US$ 812,000, bajo la modalidad de subasta holandesa, con fecha de vencimiento 15 de agosto de 2016, a una tasa de 4.00%. Operaciones y Estrategia Operaciones Medrock Corporation produce y vende una serie de productos farmacéuticos, los cuales están representados según su estado en: medicamentos sólidos y medicamentos líquidos. Medicamentos sólidos entre los principales productos que la Compañía comercializa en el mercado se puede mencionar tabletas, cápsulas y pastillas. Su formalización consiste en un proceso de mezcla de moléculas activas con sustancias inertes, que puede llevarse a cabo en estado seco o húmedo. Medicamentos líquidos se encuentra representada por jarabes, suspensiones y gotas. El componente activo es disuelto en una sustancia líquida, por lo general, agua, que previamente ha recibido un tratamiento especial de purificación y esterilización. Líneas de Negocio En el 1S15, se observa que el 35.09% de las ventas corresponde a la línea “Genéricos” (27.38% al 1S14), 25.34% a la línea “Institucional” (37.43% al 1S14), 22.88% a la línea “Marca” (20.63% al 1S14) y finalmente 16.70% a la línea “Maquila” (14.56% al 1S14). Las líneas de negocio están definidas de la siguiente manera: - Institucional. Fabricación de productos farmacéuticos para la venta a instituciones del Estado Peruano. Genérico. Fabricación de productos farmacéuticos bajo la denominación del principio activo, no se distribuyen con un nombre comercial. Venta al sector privado. Marca. Fabricación de productos farmacéuticos de marca propia. Maquila. Fabricación de productos por encargo de terceros con su Marca y Registro Sanitario. Se ha enfatizado en una mayor participación de productos “Maquila”, debido al mayor margen de ganancia que se puede obtener de este. Estos productos tienen la particularidad de ser producidos por encargo de otras empresas, no obstante, Medrock tiene como objetivo venderlos y no solo producirlos para terceros. La compañía también cuenta con la línea “Marca”, la cual, pese a requerir una fuerte inversión en investigación y desarrollo, es la que genera mayor rentabilidad, por lo que su participación ha venido incrementándose gracias a los productos naturales e inyectables. La Compañía tiene planeado seguir incrementando la participación de dicha línea dentro de sus ventas www.ratingspcr.com 3 Por otro lado, se ha disminuido la participación de la línea “Institucional” (licitaciones con el Estado), a menos de la mitad, y se espera dejar de producir este rubro en los próximos 4 años. Esto producto de lo que implica trabajar con el Estado, por el proceso que se requiere establecer contratos, de los trámites, y además, debido a que no es tan atractivo en términos de rentabilidad. Este cambio en las ventas será gradual, conforme las otras líneas comiencen a posicionarse. VENTAS POR LINEAS DE NEGOCIO (S/. MM) S/. Millones 40 30 LINEA 20 PARTICIPACIÓN EN LAS VENTAS POR LÍNEAS (%) Jun 14 2010 2011 2012 2013 2014 Jun 15 27.38 37.43 20.63 14.56 100.0 25.90 33.26 23.61 17.23 100.0 Institucional Genéricos Marca Maquila TOTAL 10 35.63 26.22 12.70 25.45 100.0 38.62 24.46 14.34 22.58 100.0 36.57 25.63 21.44 16.36 100.0 42.64 23.26 18.94 15.16 100.0 28.56 33.32 22.06 16.06 100.0 0 2010 2011 Genéricos 2012 2013 Institucional 2014 Marca jun-14 jun-15 Maquila Fuente: Medrock / Elaboración: PCR Actualmente, la Compañía aprovecha la sinergia con su relacionada Eske Corporation para realizar la distribución de sus productos terminados y con Baxley Group para la colocación de sus productos en una cadena de farmacias. Entre los clientes de la Compañía se encuentran cadenas farmacéuticas, boticas y farmacias independientes, laboratorios, clínicas e instituciones del Estado Peruano. Cabe señalar que la mayor parte de las ventas se realiza en el mercado local y cerca del 1% en el mercado extranjero. FACTURACIÓN CON CLIENTES COMO PORCENTAJE DE INGRESOS CLIENTE % de Ventas Seguro Social de Salud Albis S.A. Mifarma S.A.C. Doctor Andreu Q.F. S.A. Invercor Loayza S.A. 7.30% 5.31% 5.17% 4.38% 3.42% Fuente: Medrock / Elaboración: PCR Las ventas al Estado se realizan mediante la modalidad de Subasta Inversa, que es aquella donde los postores ofertan sus precios de manera descendente, a través de pujas sucesivas, resultando ganador aquel proveedor que ofertó el menor precio. Esto implica para la Compañía ceder márgenes de ganancia para competir con otros postores. Estrategia La estrategia de la compañía se enfoca en continuar con el lanzamiento de productos de marca propia y expandirse en el ámbito internacional a través de exportaciones. De esta manera, la Compañía busca incrementar el volumen de ventas. Así, la estrategia de crecimiento de Medrock se basa en cuatro pilares: - - - Incrementar la participación de las ventas de marcas de la compañía y reducir su participación en la venta de genéricos al Estado. Exportar medicamentos a Ecuador, Chile, Costa Rica, República Dominicana y El Salvador. Asimismo, se está evaluando la certificación necesaria para dirigirse al mercado de Colombia, Bolivia y Brasil. Un hito para el negocio fue el ingreso a Ecuador y Chile, que se logró en el mes de diciembre del año 2010. Expandir y/o diversificar sus líneas de negocio. La Compañía viene trabajando en el proyecto de una nueva planta que se ubicaría en Ventanilla, la cual permitirá la fabricación adicional de productos oncológicos y antirretrovirales a precios competitivos. Se espera que la nueva planta empiece a operar en el 201. Capacitar constantemente a los profesionales de la Compañía tanto en el Perú como en el exterior buscando motivaciones extrínsecas (necesidades cognoscitivas), y no solo intrínsecas (necesidades materiales), siendo su objetivo el logro de motivos trascendentes (virtudes, unidad, liderazgo, ser, servir). Análisis Financiero Eficiencia Operativa Entre el 1S2014 y 1S2015 las ventas netas6 aumentaron +15.97% (S/.2.82 MM), explicado principalmente por un importante incremento en las ventas de la línea “Genérico” (+36.55%), la cual mitigó la caída de las ventas de la línea “Institucional” (-23.82%) debido fundamentalmente a una reducción de licitaciones con el Estado y a menores precios de venta ocasionado por la salida de competidores que liquidaron sus stocks. En contraste se registraron incrementos de las ventas de las líneas “Marca”, “Genérico” y “Maquila”. Cabe señalar que cerca del 2% de las ventas de Medrock se realizan en dólares americanos. 6 Netas de descuentos, rebajas y bonificaciones. www.ratingspcr.com 4 EVOLUCIÓN DE LOS INGRESOS Y COSTOS (S/. MM) EVOLUCIÓN EBITDA (S/.MM) Y MARGEN EBITDA (%) 7.0 40 5.6 S/. Millones 32 S/. Millones 25% 21.0 24 16 21% 17.6 15.4 4.2 2.8 15.1 16.6 17% 14.4 13% 9.8 1.4 8 0 9% 0.0 2010 2011 Ventas Netas 2012 2013 Costo de Ventas 2014 jun-14 jun-15 5% 2010 Utilidad Bruta 2011 2012 EBITDA (12 meses) 2013 2014 jun-14 jun-15 Margen EBITDA (der) Fuente: Medrock / Elaboración: PCR En relación al costo de ventas, este mostró un aumento de 8.46%, resultando así en un total de S/. 12.19 MM. El mayor costo de ventas del periodo de análisis se debe principalmente a mayores recursos destinados a materias primas y auxiliares debido a una mayor producción de la línea “Maquila” y en menor proporción de la línea “Marca” dentro de las ventas. Por otra parte, en relación a la distribución del costo de ventas de la Compañía, los costos por materias primas y suministros explican alrededor del 60.67% y las cargas de personal y servicios prestados por terceros concentran el 28.70% aproximadamente. No obstante, el incremento de los ingresos, permitió el incremento de la utilidad bruta en 29.10% (+S/. 1.87 MM). Como resultado el margen bruto pasó de 36.42% al 1S14 a 40.54% al 1S15. Por otro lado, como se mencionó anteriormente, la línea “Marca” es la que genera un mayor margen para la Compañía, mientras que la línea “Institucional” es la que genera el menor margen. Medrock Corporation presentó al 1S15 un total de S/.5.60 MM como gastos operativos7 (27.31% de las ventas), resultando mayor a los S/.3.56 MM presentados en el 1S14 (20.12% de las ventas). En el periodo se observa mayores gastos administrativos (+61.07%) y gastos de ventas (+51.59%), además de un aumento considerable de gastos de inversión y desarrollo (+66.46%). El aumento de los gastos administrativos se explica en los recursos destinados a los gastos de personal (+S/. 0.71 MM, +76.30%). Por otro lado los gastos de ventas aumentaron en S/. 0.49 MM (+31.01%), respecto al 1S14, principalmente los destinados a gastos de personal (+S/. 0.44 MM, +43.89%). Es decir, los gastos operativos se han incrementado debido a los mayores recursos destinados al personal. Por último, los gastos destinados a investigación y desarrollo también aumentaron debido principalmente a gastos de personal por S/. 0.85 MM. Pese a ello, el resultado operativo de Medrock fue de S/. 2.44 MM, mayor en S/.0.15 MM (+6.68%) respecto a lo registrado al 1S14. En cuanto a la generación de efectivo, el EBITDA anualizado registró un incremento de 15.43% al pasar de S/. 5.41 MM al 1S14 a S/. 6.24 MM al 1S15, explicado por el aumento de los resultados operativos en 6.68%, no obstante depreciación y amortización alcanzó los S/. 0.64 MM, mayor en 10.83% respecto al 1S14. Rendimiento Financiero La empresa presentó al 1S15 una utilidad neta de S/.0.48 MM, resultado superior a los S/. 0.33 MM obtenido al 1S14. Los gastos no operativos8 resultaron S/. 2.13 MM, monto mayor en S/. 0.34 MM al registrado al 1S14. Cabe mencionar que se aprecia una reducción de 21.34% (-S/.0.34 MM) en los gastos financieros. Por otro lado se observa que los gastos no operativos llegaron a representar el 10.38% de las ventas (10.14% al 1S14), presentando así un mayor nivel al presentado en el periodo 2010-2013, 5.80%. Por otro lado, al 1S15, el ratio ROE resultó 0.37%, mayor al presentado al 1S14 (0.16%) debido a un mayor incremento de la utilidad respecto al incremento del patrimonio, a pesar de la revaluación de los terrenos en posesión de Medrock. Si no se considera el excedente de revaluación acumulado sin capitalizar, un ROE ajustado9 resulta en 0.98% al 1S15 y 0.24% al 1S14. El ratio ROA de Medrock Corporation fue de 0.18%, presentando un resultado superior a los 0.07% obtenidos al 1S14, explicándose esto en la revaluación de sus activos fijos. Hasta el 2014, se observó una caída importante en los ratios de rentabilidad a causa de la disminución de las utilidades. Sin embargo, al 1S15 esta tendencia se revirtió, debido a que las utilidades se han incrementado por encima del primer semestre del 2014 e incluso respecto al cierre del mismo año. Así, al 1S15, el margen bruto se incrementó y llegó al 35.26% (2014: 32.89% y 1S14: 32.21%), a pesar del incremento de las ganancias por diferencia de cambio (+S/. 0.68 MM, +342.68%) respecto al 1S14. 7 8 9 Comprende los gastos de ventas y administración. Compuestos por gastos financieros netos y pérdida por diferencia de tipo de cambio. Sin considerar excedentes de revaluaciones sin capitalizar. www.ratingspcr.com 5 MARGENES DE RENTABILIDAD (12 meses) INDICADORES DE RENTABILIDAD 7.5% 50% 40% 35.5% 30.2% 29.8% 30% 6.0% 35.3% 32.9% 32.2% 25.0% 20% 10% 12.1% 12.4% 5.2% 6.8% 4.5% 13.1% 14.5% 1.1% 1.0% 0.4% 2012 2013 12.2% 13.9% 3.0% 0.7% 1.5% 6.0% 0.2% 0% 2010 2011 2014 jun-14 jun-15 0.0% Margen Bruto Margen Operativo dic-10 dic-11 dic-12 ROE (12 meses) ROA (12 meses) Margen Neto dic-13 dic-14 jun-14 jun-15 ROE Ajustado ROA Ajustado Fuente: Medrock / Elaboración: PCR Liquidez Al 1S15, la Compañía registra S/.45.34 MM en activos corrientes, mayor en 0.62% (+S/. 0.30 MM) a lo presentado al cierre del año 2014. Sin embargo, los activos corrientes ajustados por cuentas por cobrar a partes relacionadas resultan S/. 35.49 MM, +4.29% (+S/. 1.46 MM) mayor a lo registrado al cierre del 2014. Los activos corrientes están compuestos principalmente por existencias (35.62%), seguido de cuentas por cobrar comerciales (32.51%), cuentas por cobrar a partes relacionadas (21.73%) y efectivo y equivalentes de efectivo (2.34%). Las cuentas por cobrar a partes relacionadas no han tenido variación alguna respecto al cierre del 2014 y se han mantenido en S/. 11.04 MM, donde Eske Fisgheries explica la mayor participación con 64.85% (S/. 7.16 MM), seguido por Medrock Corporation División Brasil con el 15.97% (S/. 1.76 MM), cuentas por cobrar a los accionistas con 10.72% (S/. 1.18 MM) y Baxley Group con 8.46% (S/. 0.93 MM). Gran parte del préstamo a Eske Fisgheries está garantizado con la dación en pago de un terreno en Tumbes, mientras que la deuda de Medrock Corporation División Brasil está respaldada por letras de cambio. Cabe señalar que los préstamos a partes relacionadas generan intereses cerca del 15%. Los cuentas por cobrar (comerciales y no comerciales) a empresas relacionadas representan el 21.73% de los activos corrientes. Asimismo, el efectivo disminuyó en 64.04% (-S/. 1.90 MM) respecto al cierre del 2014. En cuanto a los pasivos corrientes, estos totalizaron en S/. 44.37 MM, menor en 1.79% (-S/. 0.81 MM) comparado con los S/. 45.18 MM presentados al cierre del 2014. En cuanto a la composición de los pasivos corrientes, las obligaciones financieras de vencimiento corriente representan el 97.12%; seguido por las cuentas por pagar comerciales con el 2.47%, y otras cuentas por pagar con 0.41%. La variación de los pasivos corrientes respecto al cierre del 2014, se explica principalmente por el incremento de las obligaciones financieras (+3.85%, +S/. 1.16 MM). PRINCIPALES COMPONENTES DE ACTIVOS Y PASIVOS CORRIENTES INDICADORES DE LIQUIDEZ 50 1.2 40 1.1 1.05 1.05 N veces S/. Millones 1.01 30 20 1.0 0.90 0.97 0.91 0.95 0.94 0.9 0.81 10 1.02 1.00 0.79 0.80 jun-14 jun-15 0.75 0.8 0 dic-10 dic-11 dic-12 dic-13 dic-14 jun-14 jun-15 Obligaciones Financieras (OF) Pasivo Corriente (No incluye OF) Cuentas por Cobrar a Relacionadas (CCR) Activo Corriente (No incluye CCR) 0.7 dic-10 dic-11 Liquidez General Compromiso** dic-12 dic-13 dic-14 Liquidez General Ajustada* *Sin Cuentas por Cobrar a Relacionadas **Liquidez general mayor a 1.0 veces Fuente: Medrock / Elaboración: PCR Como resultado, la Compañía registró un indicador de liquidez general de 1.02 mostrando así un aumento respecto al 1S14 (0.94x). Por su parte, un indicador de liquidez ajustado por las cuentas por cobrar a partes relacionadas resulta 0.80x (0.79x al 1S14). Cabe mencionar que la Compañía se comprometió en el Prospecto Marco a mantener un ratio de liquidez general por encima de la unidad a partir de los 90 días de efectuada la colocación de papeles comerciales. Sin embargo, se han presentado periodos (diciembre 2013 y junio 2014) en el que este ratio no ha cumplido con lo señalado en dicho prospecto. En relación al ciclo de conversión de efectivo de la empresa, este se ha incrementado pasando de 280 (1S14) a 815 días al 1S15. Los días promedio de cobro aumentaron de 148 a 280 días respecto al mismo periodo. En cambio los días de permanencia de las cuentas por pagar, pasaron de 89 a 39 días, explicado principalmente por una reducción de las cuentas por pagar comerciales (53.14%). Finalmente, los días de permanencia del inventario aumentaron a 226 días (220 al cierre del 2014), por efecto de un mayor stock promedio de la mercadería. www.ratingspcr.com 6 Es relevante mencionar que el estado peruano es un comprador importante de los productos de la Compañía, por lo que tiene un alto poder de negociación. Las compras del Estado tienen la característica de tener eventuales retrasos en los cobros, dado que parte del stock licitado permanece en los almacenes de la Compañía hasta ser requeridos por el Estado. Esto, además, implica para la Compañía incurrir en sobrecostos de almacenamiento. En una eventual insuficiencia de stock de parte de la Compañía para cumplir un determinado pedido de parte del Estado, ésta se encontraría afecta a una sanción económica, por lo cual es preferible mantener excesos de stock –con los sobrecostos que implica- para evitar dicho escenario. Cabe mencionar que la empresa al 1S15 ha presentado un déficit de S/. 2.45 MM en su flujo de efectivo por actividad de operación. Con este resultado, Medrock se vería obligado a financiar su capital de trabajo con terceros, lo que podría incrementar su deuda y el riesgo de pago a corto plazo, lo cual podría impactar sus indicadores de liquidez. Solvencia y Endeudamiento Medrock Corporation presenta su deuda financiera como principal componente dentro del pasivo total, teniendo este una participación del 68.59% (63.02% al 1S15). Cabe precisar que la mayor parte de la deuda (70% aproximadamente al 1S15) es usada para financiar las necesidades de capital de trabajo, como la adquisición de materia prima y excipientes, los cuales son provistos por líneas bancarias bajo las modalidades de carta de crédito, carta fianza, líneas para capital de trabajo, entre otros. Por otro lado, la adquisición de maquinarias se realiza a través de leasing mientras que la adquisición de inmuebles se financia a través de préstamos bancarios. Dentro de la estructura de las obligaciones financieras, la deuda de vencimiento corriente representa el 84.67% (86.92% al 1S14). Esta participación responde al giro del negocio, el cual implica la rápida cancelación de las deudas con los proveedores extranjeros, la constante necesidad de capital de trabajo, así como a las características propias de la empresa, dentro de la que se puede mencionar la relación que mantienen con el Estado y las políticas de pago que este mantiene. Asimismo, la deuda financiera registró un incremento (+6.62%) al pasar de S/.47.74 MM al cierre del 2014 a S/. 50.90 MM al 1S15. Los instrumentos que la compañía utiliza para financiarse están representados principalmente por pagarés (72.09%), seguido de letras en descuento (21.52%), préstamos bancarios (1.26%), leasing (0.56%), leaseback (0.15%) y otros menores (4.42%). ESTRUCTURA DE LA DEUDA FINANCIERA EVOLUCIÓN DE LA DEUDA FINANCIERA (S/. MM) Préstamos bancarios: 1.26% S/. Millones Leaseback: 0.15% Pagaré: 72.09% Letras de descuento: 21.52% Otros menores: 4.42% 4.0 48 3.4 36 2.8 24 2.2 12 1.6 0 dic-10 dic-11 dic-12 No Corriente dic-13 dic-14 Corriente jun-14 jun-15 S/. Millones Leasing: 0.56% 60 1.0 Gastos Financieros 12m(der) Fuente: Medrock / Elaboración PCR La deuda financiera ha mostrado una tendencia creciente, la cual ha visto su máxima variación durante el periodo 2012-2013 (+83.83%), explicado por un incremento considerable de capital de trabajo y la compra de un inmueble en una zona industrial de Ventanilla, donde la empresa tiene planeado construir una nueva planta, siendo con este fin que se pactó una hipoteca con vigencia hasta mediados del 2020. El continuo incremento de la deuda está acompañado por menores gastos financieros, es así que al 1S15 se han registrado S/. 1.26 MM, siendo 21.34% menor respecto al 1S14. EVOLUCIÓN DEL PASIVO TOTAL Y PATRIMONIO (S/. MM) 80 0.92 INDICADORES DE COBERTURA 1.0 0.91 3.6 3.34 0.85 0.9 0.73 32 0.51 16 0.7 N veces 48 2.7 0.47 2.67 2.16 1.8 2.01 0.4 1.54 1.20 1.75 1.52 0.9 1.95 1.84 1.92 0.6 0.4 0.5 1.97 0.29 0.15 0.16 0.14 1.73 0.3 N veces 0.71 N veces S/. Millones 64 0.6 1.30 0.14 0.13 0.2 0.0 0.1 dic-10 dic-11 dic-12 dic-13 dic-14 jun-14 jun-15 0.3 dic-11 dic-12 dic-13 dic-14 jun-14 jun-15 EBIT/Gastos Financieros EBITDA/Gastos Financieros Deuda Financiera Total Patrimonio RCSD* (der) Apalancamiento(der) Compromiso(der)* *Deuda Financiera / Patrimonio < 0.8 *Ratio de Cobertura de Servicio de Deuda Fuente: Medrock / Elaboración: PCR 0.40 0 dic-10 A pesar del aumento de la deuda financiera (+66%), la relación con el patrimonio se redujo de 0.85 veces al cierre del 2014 a 0.73 veces al 1S15. Esto debido al mayor crecimiento del patrimonio (+23.88%), explicado fundamentalmente por la revaluación de terrenos, respecto al incremento de la deuda financiera (+6.62%). Es así que el ratio de apalancamiento (Deuda Financiera / Patrimonio), disminuyó a 0.73 veces. La Compañía logró registrar al 1S15 un ratio de apalancamiento por debajo de 0.8 veces como www.ratingspcr.com 7 se comprometió en el Prospecto Marco, no obstante, durante el periodo diciembre 2013 – diciembre 2014, este compromiso no se ha cumplido y se ha ubicado por encima del ratio establecido (0.8x). Al 1S15, el patrimonio total asciende a S/. 69.93 MM, superior a lo registrado al cierre del 2014 (S/. 56.45 MM, +23.88%). El 56.83% del patrimonio corresponde al Excedente de Revaluación y 37.18% a Capital Social. El excedente de revaluación se refiere al aumento de valor de los terrenos de la Compañía sobre la base de una tasación técnica practicada por profesionales independientes en los años 2009, 2011 y 2014. Los resultados acumulados representan el 4.54% del patrimonio. Desde el inicio de operaciones a la fecha del presente informe, no se han dado acuerdos de distribución de dividendos en efectivo. Por otro lado, Medrock cuenta con un ratio de cobertura del servicio de deuda (RCSD) ajustado, llegando a 0.15x al 1S15, ligeramente superior a lo mostrado al cierre del 2014 (0.14x). Además, es importante mencionar que el incremento de la capacidad generadora de beneficios y la reducción de los gastos financieros, se vieron reflejados en el aumento del indicador de cobertura de gastos financieros, el cual pasó de 1.84 veces a 2.01 veces entre diciembre del 2014 y junio del 2015. Asimismo, se observa que la relación de deuda financiera/EBITDA ha aumentado de 7.32 a 8.15 años entre diciembre 2014 y junio 2015. Riesgo de Tipo de Cambio Cerca del 2% de los ingresos de la Compañía son en dólares americanos, mientras que aproximadamente el 40% (US$ 19.4 MM) de la deuda financiera está en esta moneda al 1S15, lo cual representa una alta exposición al riesgo por variación del tipo de cambio. Además, la Compañía cerró el 2014 con la suscripción de dos contratos short de cross currency swaps por un total de US$2.62 MM asociado a una hipoteca con vencimiento en el 2020 en moneda nacional, lo cual aumenta su exposición al riesgo cambiario; al respecto, al cierre del informe, la Compañía trabaja en convertir dicha operación a moneda nacional. Por otro lado, para contrarrestar los efectos negativos de la alta exposición a la moneda extranjera, la Compañía está trabajando para adquirir derivados de cobertura y reemplazar su deuda en dólares por deuda en nuevos soles. Instrumento Clasificado En Junta General de Accionistas celebrada el 20 de enero de 2014 se aprobó el financiamiento de la Compañía a través del mercado de capitales, y se acordó que el monto máximo en circulación sería de S/.10.00 MM o su equivalente en dólares americanos. Asimismo, el programa tendrá una vigencia de seis años contados a partir de su inscripción en el Registro Público del Mercado de Valores de la SMV, el cual podrá renovarse según acuerdo del emisor y los requerimiento establecidos por el Reglamento del Mercado Alternativo de Valores - MAV. EMISIONES VIGENTES AL CIERRE DEL INFORME Emisor Entidad Estructuradora Agente Colocador Monto del Programa Moneda Plazo de Instrumento Amortización Destino Garantías Covenants Ratio / Periodo Liquidez Corriente Apalancamiento Monto Inscrito Monto Colocado Serie Tasa Fecha de Colocación Fecha de Redención Plazo www.ratingspcr.com Primer Programa de Emisión de Instrumentos de Corto Plazo Medrock Corporation S.A.C. Andes Advanced Securities Sociedad Agente de Bolsa S.A.C. Hasta por S/. 10,000,000 ó su equivalente en Dólares Americanos (US$) Dólares Americanos o su equivalente en Nuevos Soles No mayores a un año. Bullet Para capital de trabajo. Asimismo se deja expresa constancia de que los recursos no serán destinados para financiar otras operaciones de las empresas vinculadas al emisor. Genérica sobre el patrimonio de la Empresa, además de garantía específica de carta fianza de fiel cumplimiento emitida por el Banco de Crédito del Perú hasta por el monto de las emisiones. Ratio de Liquidez Corriente (Activo Corriente / Pasivo Corriente) mayor a un veces (1.0x). Ratio de Apalancamiento (Deuda Financiera / Patrimonio) menor al orden 0.8 veces. Cumplimiento de Covenants dic-10 dic-11 dic-12 dic-13 dic-14 jun-14 jun-15 × × × × × × 2da Emisión US$ 812,000 US$ 812,000 F 4.00% 16-feb-16 15-ago-16 180 días 8 Miles de Nuevos Soles Activo Corriente Activo Corriente (Prueba Ácida) Activo No Corriente Activo Total Pasivo Corriente Pasivo No Corriente Pasivo Total Total Patrimonio Deuda Financiera Corriente No Corriente Ventas Netas Costo de Ventas Utilidad Bruta Gastos Operacionales* Resultado de Operación Otros Ingresos y Egresos Ingresos Financieros Gastos Financieros Utilidad Neta Margen Bruto Margen Operativo Margen Neto EBIT EBITDA Gastos Financieros (12 meses) EBIT/Gastos Financieros EBITDA/Gastos Financieros Ratio de Cobertura de Servicio de Deuda Pasivo Corriente / Pasivo Total Pasivo No Corriente / Pasivo Total Deuda Financiera / Pasivo Total Pasivo No Corriente / Patrimonio Deuda Financiera / Patrimonio Pasivo Total / Activo Pasivo Total / Patrimonio Pasivo No Corriente / EBITDA (12 meses) Deuda Financiera / EBITDA (12 meses) Pasivo Total / EBITDA (12 meses) ROA ROA Ajustado** ROE ROE Ajustado*** Liquidez General Liquidez General (Sin Relacionadas) Prueba Ácida Capital de Trabajo Ciclo de conversión del efectivo Días promedio de cuentas por cobrar Días promedio de inventarios Días promedio de cuentas por pagar MEDROCK CORPORATION dic-10 dic-11 dic-12 Estado de Situación Financiera 21,532 27,470 31,253 13,330 16,549 17,303 34,309 60,638 61,167 55,841 88,108 92,420 24,016 26,201 31,083 10,618 17,394 16,516 34,634 43,596 47,599 21,207 44,512 44,820 15,159 17,608 22,650 9,908 13,649 19,902 5,251 3,959 2,747 Estado de Ganancias y Pérdidas 25,588 28,366 32,226 -17,950 -18,297 -24,170 7,638 10,069 8,056 -4,553 -6,555 -6,126 3,084 3,514 1,930 -1,255 -603 -824 53 723 2 -1,605 -1,630 -1,607 1,328 1,939 340 EBITDA y Cobertura 29.85% 35.50% 25.00% 12.05% 12.39% 5.99% 5.19% 6.83% 1.06% 3,084 3,514 1,930 5,369 4,355 3,170 1,605 1,630 1,607 1.92 2.16 1.20 3.34 2.67 1.97 0.47 0.29 0.15 Solvencia 0.69 0.60 0.65 0.31 0.40 0.35 0.44 0.40 0.48 0.50 0.39 0.37 0.71 0.40 0.51 0.62 0.49 0.52 1.63 0.98 1.06 1.98 3.99 5.21 2.82 4.04 7.15 6.45 10.01 15.02 Rentabilidad 2.38% 2.20% 0.37% 2.33% 2.67% 0.44% 6.26% 4.36% 0.76% 5.95% 6.70% 1.17% Liquidez 0.90 1.05 1.01 1.05 0.97 0.91 0.61 0.67 0.60 -2,484 1,268 170 159 208 204 141 161 137 138 195 188 120 149 121 dic-13 dic-14 jun-14 jun-15 39,755 23,767 70,685 110,440 41,697 23,552 65,249 45,191 41,637 33,403 8,234 45,064 28,072 84,912 129,976 45,179 28,351 73,529 56,447 47,736 41,493 6,244 41,174 25,559 71,345 112,519 43,834 22,790 66,624 45,894 41,983 34,713 7,269 45,341 25,653 98,792 144,133 44,368 29,839 74,208 69,926 50,897 43,092 7,805 38,515 -26,884 11,631 -6,579 5,052 -4,177 473 -2,888 370 36,981 -24,818 12,163 -6,783 5,379 -4,495 954 -3,542 151 17,681 -11,241 6,439 -4,153 2,286 -1,729 0.00 -1,596 334 20,505 -12,192 8,313 -5,875 2,439 -1,666 1 -1,255 479 30.20% 13.12% 0.96% 5,052 5,805 2,888 1.75 2.01 0.16 32.89% 14.55% 0.41% 5,379 6,522 3,542 1.52 1.84 0.14 32.21% 12.18% 0.20% 4,583 5,559 3,518 1.30 1.58 0.14 35.26% 13.90% 0.74% 5,532 6,738 3,201 1.73 2.10 0.15 0.64 0.36 0.64 0.52 0.92 0.59 1.44 4.06 7.17 11.24 0.61 0.39 0.65 0.50 0.85 0.57 1.30 4.35 7.32 11.27 0.66 0.34 0.63 0.50 0.91 0.59 1.45 4.10 7.55 11.98 0.60 0.40 0.69 0.43 0.73 0.51 1.06 4.43 7.55 11.01 0.34% 0.39% 0.82% 1.25% 0.12% 0.15% 0.27% 0.51% 0.07% 0.07% 0.16% 0.24% 0.21% 0.22% 0.42% 0.98% 0.95 0.81 0.59 -1,943 274 143 206 74 1.00 0.75 0.67 -115 320 137 217 34 0.94 0.79 0.58 -2,660 280 148 221 89 1.02 0.80 0.66 973 344 133 226 15 *Se consideran los gastos de ventas y administración. **No se considera el excedente de revaluación para el cálculo del activo. *** No se considera el excedente de revaluación sin capitalizar para el cálculo del patrimonio. www.ratingspcr.com 9

© Copyright 2026