Bonos BBVA 27.50x24.90cm abril

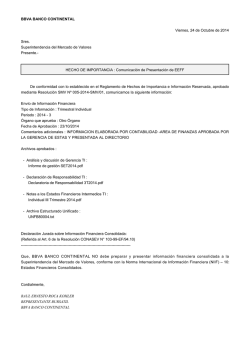

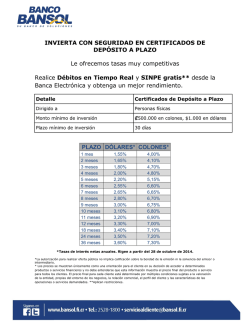

Emisión de Bonos Corporativos y de Certificados de Depósito Negociables Tercer Programa de Certificados de Depósito Negociables del BBVA Banco Continental Sexto Programa de Bonos Corporativos del BBVA Banco Continental Hasta por US$ 250'000,000.00 o su equivalente en Soles Hasta por un monto máximo en circulación de S/. 425’000,000.00 Sexto Programa de Bonos Corporativos del BBVA Banco Continental Primera Emisión Tercer Programa de Certificados de Depósito Negociables del BBVA Banco Continental S.A. Primera Emisión Hasta por S/ 400’000,000.00 (Cuatrocientos Millones y 00/100 Soles) Oferta Pública Primaria de Bonos Corporativos Hasta por un monto máximo en circulación de S/. 425’000,000.00 Oferta Pública Primaria de Certificados de Depósito Negociables Mediante la Resolución de Intendencia General SMV N° 122-2014-SMV/11.1 y con arreglo al Texto Único Ordenado de la Ley del Mercado de Valores, aprobado por Decreto Supremo N° 093-2002-EF (“Ley del Mercado de Valores”), la Superintendencia de Mercado de Valores (“SMV”) aprobó el trámite anticipado correspondiente a la oferta pública primaria de bonos corporativos del BBVA Banco Continental (cada uno, un “Bono” y, conjuntamente, los “Bonos”) a ser emitidos bajo el Sexto Programa de Bonos Corporativos del BBVA Banco Continental (el "Programa de Bonos") e inscribió el Prospecto Marco correspondiente al Programa de Bonos en el Registro Público del Mercado de Valores. Mediante expediente SMV No. 2014027002 y con arreglo a la Ley del Mercado de Valores y al Reglamento, la SMV aprobó el trámite anticipado correspondiente a la oferta pública primaria de certificados de depósito negociables del BBVA Banco Continental (los “Certificados de Depósito”) a ser emitidos bajo el Tercer Programa de Certificados de Depósito Negociables del BBVA Banco Continental (el "Programa de CDN") e inscribió el Prospecto Marco correspondiente al Programa de CDN en el Registro Público del Mercado de Valores. El objeto social del BBVA Banco Continental es dedicarse de manera habitual a la captación de fondos, bajo cualquier modalidad, y colocarlos en forma de créditos o inversiones, encontrándose facultado para realizar todas aquellas operaciones relacionadas a la intermediación financiera en tanto éstas se encuentren permitidas por la Ley N° 26702 - Ley General del Sistema Financiero y del Sistema de Seguros y Orgánica de la Superintendencia de Banca y Seguros, y normas concordantes y complementarias de ésta (“Ley de Bancos”). El domicilio del BBVA Banco Continental se encuentra en Av. República de Panamá N° 3055, San Isidro, provincia y departamento de Lima. Términos y Condiciones de la Primera Emisión del Sexto Programa de Bonos Corporativos del BBVA Banco Continental Emisor: Instrumento a Colocar: Monto de la Emisión: Moneda de Emisión: Valor Nominal: Serie a subastarse: Número de Valores a emitirse: Fecha de Redención: Plazo: Amortización: Opción de Rescate: Precio de Colocación: Tasa de Interés: Pago de Intereses: BBVA Banco Continental, empresa bancaria constituida y organizada de conformidad con la Ley de Bancos. Sexto Programa de Bonos Corporativos del BBVA Banco Continental - Primera Emisión (la “Primera Emisión”) – Serie B. Hasta por S/ 400’000,000.00 (Cuatrocientos Millones y 00/100 Soles). Soles. S/ 5,000.00 (Cinco Mil y 00/100 Soles) cada Bono. Serie B hasta por un monto de S/ 100’000,000.00 (Cien Millones y 00/100 Soles). Emisor El número de Bonos a emitirse dentro de la Primera Emisión – Series B será de hasta 20,000 (Veinte mil). 22 de abril de 2019. Tres (3) años a partir de la Fecha de Emisión. En la Fecha de Redención se amortizará la totalidad del principal de los Bonos. El Emisor no podrá rescatar la totalidad o parte de los Bonos, salvo en los casos previstos en los numerales 2 al 5 del artículo 330 de la Ley General de Sociedades, Ley N° 26887, siempre y cuando se respete lo dispuesto por el artículo 89 de la Ley del Mercado de Valores. A la par. A subastar como tasa nominal anual. Año base de 360 días. El pago de los intereses se efectuará en sus respectivas Fechas de Vencimiento, de forma semestral desde la Fecha de Emisión y hasta la Fecha de Redención. Número de Valores a emitirse 1º Cupón 22/10/2016 4º Cupón 22/04/2018 2º Cupón 22/04/2017 5º Cupón 22/10/2018 3º Cupón 22/10/2017 6º Cupón 22/04/2019 Garantías: Clasificación de Riesgo: Clase: Negociación: Lugar y Agente de Pago: Participantes: Representante de los Obligacionistas: Estructurador: Agente Colocador: Términos y Condiciones de la Primera Emisión del Tercer Programa de Certificados de Depósito Negociables del BBVA Banco Continental Instrumento a Colocar: Monto de la Emisión: Moneda de Emisión: Valor Nominal: Series: Fecha de Redención: Plazo de la Serie a subastarse: Amortización: Opción de Rescate: Precio de Colocación: Rendimiento: Donde: Garantía genérica sobre el patrimonio del BBVA Banco Continental. Equilibrium Clasificadora de Riesgo S.A. AAA.pe Apoyo & Asociados Internacionales S.A.C. AAA(pe) Bonos corporativos, nominativos e indivisibles, representados por anotaciones en cuenta en el registro contable que para tal efecto mantiene CAVALI. En la Rueda de Bolsa de la Bolsa de Valores de Lima. CAVALI ICLV S.A., Av. Santo Toribio 143, oficina 501, San Isidro. Público en general. Banco Interamericano de Finanzas BBVA Banco Continental Continental Bolsa S.A.B S.A. Periodo: Garantías: Clasificación de Riesgo: Clase: Negociación: Lugar y Agente de Pago: Participantes: Estructurador: Agente Colocador: Sistema de Colocación Sistema de Colocación Los Certificados de Depósito de la Primera Emisión – Serie A se colocarán bajo las condiciones siguientes: Los Bonos de la Primera Emisión – Serie B se colocarán bajo las condiciones siguientes: Sistema de Colocación: Subasta holandesa. Período de Recepción de Órdenes: Desde las 09:00 horas hasta las 13:30 horas del jueves 21 de abril de 2016. Lugar de Entrega de las Propuestas: Vía facsímil o carta - Atención Continental Bolsa S.A.B. S.A., Av. República de Panamá N° 3065, Segundo Piso, San Isidro, Lima. Teléfonos 209-1597, 209-1540 y 209-1543. Facsímiles 209-1593, 209-1598 y 209-1599. Jueves 21 de abril de 2016. Viernes 22 de abril de 2016. Viernes 22 de abril de 2016, hasta las 2:00 p.m. Entre las 16:00 horas y las 18:30 horas de la Fecha de la Subasta. El pago se realizará mediante autorización de cargo en cuenta o transferencia de fondos vía Banco Central de Reserva a la cuenta corriente en Soles Nº 011-0661-0100006965 y CCI N° 011-661-0000100006965-66, a nombre de Continental Bolsa SAB S.A. en el BBVA Banco Continental. Fecha de la Subasta: Fecha de Emisión: Fecha de Pago: Aviso a adjudicatarios vía facsímil: Modalidad de Pago: BBVA Banco Continental, empresa bancaria constituida y organizada de conformidad con la Ley de Bancos. Tercer Programa de Certificados de Depósito Negociables del BBVA Banco Continental - Primera Emisión (“Primera Emisión”) – Serie A. Hasta por un monto máximo en circulación de S/. 425’000,000.00 Nuevos Soles. S/. 10,000.00 (Diez mil y 00/100 Nuevos Soles) cada Certificado de Depósito. Serie A hasta por un monto de S/ 70’000,000.00 (Setenta Millones y 00/100 Soles). El número de Certificados de Depósito de la Primera Emisión – Serie A será de hasta 7,000 (Siete mil). 17 de abril de 2017. 360 (trescientos sesenta) días a partir de la Fecha de Emisión. El principal de los Certificados de Depósito se amortizará en la Fecha de Redención. No existirá opción de rescate total o parcial de los Certificados de Depósito, salvo en cualquiera de los casos previstos en los numerales 2 al 5 del artículo 330 de la Ley General de Sociedades y siempre y cuando se respete lo dispuesto por el artículo 89 de la Ley del Mercado de Valores. Bajo la par. Cupón cero (descuento). Los Certificados de Depósitos de la Primera Emisión – Serie A se ofrecerán bajo la par a un porcentaje del valor nominal que será fijado por el Emisor de acuerdo con el procedimiento de colocación indicado en el Complemento del Prospecto Marco. La fórmula que expresa dicho porcentaje del valor nominal es la siguiente: [ 1 / ( 1 + Rendimiento * Periodo / 360 ) ] * 100 Rendimiento: es el rendimiento implícito expresado como tasa de interés nominal anual Plazo de la respectiva Serie en Días. Genérica sobre el patrimonio del BBVA Banco Continental. Los Certificados de Depósito no están cubiertos por el Fondo de Seguro de Depósito. Equilibrium Clasificadora de Riesgo S.A. EQL1+.pe Apoyo & Asociados Internacionales S.A.C. CP-1+(pe) Certificados de depósito negociables, nominativos, indivisibles, libremente negociables, representados por anotaciones en cuenta. En la Rueda de Bolsa de la Bolsa de Valores de Lima. CAVALI ICLV S.A., Av. Santo Toribio 143, oficina 501, San Isidro. Público en general. BBVA Banco Continental Continental Bolsa S.A.B S.A. Sistema de Colocación: Período de Recepción de Órdenes: Lugar de Entrega de las Órdenes: Fecha de la Subasta: Fecha de Emisión: Fecha de Pago: Aviso a adjudicatarios vía facsímil: Modalidad de Pago: Subasta Holandesa sobre Rendimiento Implícito – Cupón Cero. Desde las 09:00 horas hasta las 13:30 horas del jueves 21 de abril de 2016. Vía facsímil o carta - Atención Continental Bolsa S.A.B. S.A., Av. República de Panamá N° 3065, Segundo Piso, San Isidro, Lima. Teléfonos 209-1597, 209-1540 y 209-1543. Facsímiles 209-1593, 209-1598 y 209-1599. Jueves 21 de abril de 2016. Viernes 22 de abril de 2016. Viernes 22 de abril de 2016, hasta las 2:00 p.m. Entre las 16:00 horas y las 18:30 horas de la Fecha de la Subasta. El pago se realizará mediante autorización de cargo en cuenta o transferencia de fondos vía Banco Central de Reserva a la cuenta corriente en Soles Nº 011-0661-0100006965 y CCI N° 011-661-0000100006965-66, a nombre de Continental Bolsa SAB S.A. en el BBVA Banco Continental. Para una información más detallada, relativa al valor y a la oferta, es necesario que el inversionista revise el Prospecto Marco, sus respectivas actualizaciones, así como el Complemento del Prospecto Marco correspondiente, los mismos que están a disposición en el Registro Público del Mercado de Valores de la SMV. Asimismo, dichos documentos pueden ser solicitados al Agente Colocador en sus oficinas ubicadas en Av. República de Panamá N° 3065, Segundo Piso, Centro Comercial Continental, San Isidro. Entidad Estructuradora Emisor Agente Colocador

© Copyright 2026