Evolución del mercado de la farmacia española

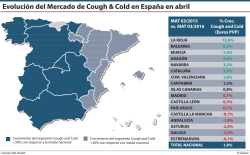

Evolución del mercado de la farmacia española IMS Health Febrero 2016 1 El mercado en farmacia decrece un -7,7% en unidades y -3,4% en valores en enero de 2016 2 • El segmento de Consumer Health decrece en enero un -3,4% en unidades y -0,2% en valores. El mercado de prescripción presenta un decrecimiento del -8,8% en unidades y del -4,2% en valores • El mercado reembolsado presenta ligeros decrecimientos tanto en volumen como en valores, siendo estos más acentuados en el mercado privado • La penetración de genéricos se estabiliza en el 40% en unidades en el acumulado del último año • El mercado de Cough and Cold presenta un decrecimiento del -31,1% en volumen durante el mes de enero frente a un acumulado MAT 01/16 que presenta un crecimiento del 4,6%, siendo Baleares la CCAA que presenta un mayor crecimiento (+16,1%) • El mercado de Prod. Anti Tabaco presenta un crecimiento en el último mes del 1,3% en volumen frente a un acumulado MAT 01/16 que presenta un crecimiento del 3,4% , durante este periodo sólo presenta decrecimiento la CCAA de Castilla y León Evolución del mercado de la farmacia española Guía 3 • Evolución del mercado farmacéutico • Evolución del mercado de prescripción • Mercado Cough and Cold • Productos Antitabaco 4 Evolución del mercado de la farmacia española Fuente: IMS Sell-out (PVP, Unidades) Muestra 3.469 farmacias 1/2016 2.000 1.500 1.000 500 0 12/2015 11/2015 10/2015 09/2015 08/2015 07/2015 06/2015 05/2015 04/2015 03/2015 02/2015 01/2016 12/2015 11/2015 10/2015 09/2015 08/2015 07/2015 06/2015 05/2015 04/2015 03/2015 02/2015 01/2015 12/2014 11/2014 10/2014 09/2014 08/2014 07/2014 06/2014 05/2014 04/2014 03/2014 02/2014 01/2014 12/2013 11/2013 10/2013 09/2013 08/2013 07/2013 06/2013 05/2013 04/2013 03/2013 02/2013 Evolución del mercado total en farmacia (M.unid) – Rx+CH 01/2015 12/2014 11/2014 10/2014 09/2014 08/2014 07/2014 06/2014 05/2014 04/2014 03/2014 02/2014 01/2014 12/2013 11/2013 10/2013 09/2013 08/2013 07/2013 06/2013 05/2013 04/2013 03/2013 02/2013 El mercado en farmacia decrece en el mes de enero un -7,7% en unidades y un -3,4% en valores Crec. Mdo total unidades 300 Ventas Mdo total unidades 15% 200 10% 100 0 5% -7,7% 0% -3,4% -5% -10% -15% Evolución del mercado total en farmacia (M € PVP) – Rx+CH Crec. Mdo total euros Ventas Mdo total euros 15% 10% 5% 0% -5% -10% -15% Este mes el mercado de prescripción presenta un decrecimiento del -4,2% en valores, el mercado de CH decrece un -0,2% En unidades el mercado de prescripción decrece un -8,8% y Consumer Health un -3,4% Evolución de Rx y CH* (M.unid) Crec. Mdo total Rx unidades Ventas Mdo total Rx unidades Crec. Mdo total CH unidades Ventas Mdo total CH unidades 150 15% 100 10% 5% 50 0 -3,4% 0% -8,8% -5% -10% Evolución de Rx y CH* (M € PVP) Crec. Mdo total Rx euros Ventas Mdo total Rx euros Crec. Mdo total CH euros Ventas Mdo total CH euros 1/2016 12/2015 11/2015 10/2015 09/2015 08/2015 07/2015 06/2015 05/2015 04/2015 03/2015 02/2015 01/2015 12/2014 11/2014 10/2014 09/2014 08/2014 07/2014 06/2014 05/2014 04/2014 03/2014 02/2014 01/2014 12/2013 11/2013 10/2013 09/2013 08/2013 07/2013 06/2013 05/2013 04/2013 03/2013 02/2013 -15% 1.500 30% 1.000 20% 500 -0,2% 10% 0% 0 -4,2% -10% 5 Evolución del mercado de la farmacia española Fuente: IMS Sell-out (PVP, Unidades) Muestra 3.469 farmacias *Semieticos y EFP’s dentro del mercado de prescripción (Rx) 1/2016 12/2015 11/2015 10/2015 09/2015 08/2015 07/2015 06/2015 05/2015 04/2015 03/2015 02/2015 01/2015 12/2014 11/2014 10/2014 09/2014 08/2014 07/2014 06/2014 05/2014 04/2014 03/2014 02/2014 01/2014 12/2013 11/2013 10/2013 09/2013 08/2013 07/2013 06/2013 05/2013 04/2013 03/2013 02/2013 -20% Guía 6 • Evolución del mercado farmacéutico • Evolución del mercado de prescripción • Mercado Cough and Cold • Productos Antitabaco Tanto el mercado reembolsado como el privado muestran decrecimientos en valores y unidades en el mes de enero El decrecimiento del mercado privado excede en ~10% la caída del mercado reembolsado Evolución mensual reembolsado vs privado (M.unid) Crec. Mdo Reembolsado Ventas Reembolsadas unidades Crec. Mdo Privado Ventas Mdo Privado unidades 100 20% 50 10% -5,0% 0 -15,8% 0% -10% -20% Evolución mercado reembolsado vs privado (M € PVL) Crec. Mdo Reembolsado Ventas Reembolsadas € Crec. Mdo Privado Ventas Mdo Privado € 1/2016 12/2015 11/2015 10/2015 09/2015 08/2015 07/2015 06/2015 05/2015 04/2015 03/2015 02/2015 01/2015 12/2014 11/2014 10/2014 09/2014 08/2014 07/2014 06/2014 05/2014 04/2014 03/2014 02/2014 01/2014 12/2013 11/2013 10/2013 09/2013 08/2013 07/2013 06/2013 05/2013 04/2013 03/2013 02/2013 -30% 20% 1.000 10% 500 -1,9% 0 0% -11,3% -10% 7 Evolución del mercado de la farmacia española Fuente: IMS Sell-out (PVL, Unidades) Muestra 3.469 farmacias 1/2016 12/2015 11/2015 10/2015 09/2015 08/2015 07/2015 06/2015 05/2015 04/2015 03/2015 02/2015 01/2015 12/2014 11/2014 10/2014 09/2014 08/2014 07/2014 06/2014 05/2014 04/2014 03/2014 02/2014 01/2014 12/2013 11/2013 10/2013 09/2013 08/2013 07/2013 06/2013 05/2013 04/2013 03/2013 02/2013 -20% El mercado de prescripción en enero muestra decrecimientos en genéricos tanto en volumen como en valores (-7,0%, -2,5%) El segmento de marcas presenta un decrecimiento del -9,9% en volumen mientras que en valores ese decrecimiento es del -4,7% respecto al mismo periodo del año anterior Evolución mercado de prescripción - Marcas y genéricos (Mill. UN) Crec. Marcas Ventas Marcas Crec. Genéricos Ventas Genéricos 100 GENERICOS 499 30% 512 20% 50 -7,0% MARCAS 778 779 0 10% 0% -10% MAT 01/2015 -9,9% MAT 01/2016 -20% Evolución mercado de prescripción - Marcas y genéricos (Mill. € PVL) GENERICOS 1.767 1.863 Crec. Marcas Ventas Marcas Crec. Genéricos Ventas Genéricos 01/2016 12/2015 11/2015 10/2015 09/2015 08/2015 07/2015 06/2015 05/2015 04/2015 02/2015 03/2015 01/2015 12/2014 11/2014 10/2014 09/2014 08/2014 07/2014 06/2014 05/2014 03/2014 04/2014 02/2014 01/2014 12/2013 11/2013 10/2013 09/2013 08/2013 +0,1% 07/2013 -4,3% 06/2013 +2,5% 05/2013 -30% +4,2% 1.000 30% 20% 500 MARCAS 7.327 10% 7.337 -2,5% 0 -4,7% 8 MAT 01/2016 Evolución del mercado de la farmacia española Fuente: IMS Sell-out (PVL, Unidades) Muestra 3.469 farmacias 01/2016 12/2015 11/2015 10/2015 09/2015 08/2015 07/2015 06/2015 05/2015 04/2015 02/2015 03/2015 01/2015 12/2014 11/2014 10/2014 09/2014 08/2014 07/2014 06/2014 05/2014 03/2014 04/2014 02/2014 01/2014 12/2013 11/2013 10/2013 09/2013 +0,1% 08/2013 -3,0% -30% 07/2013 +5,4% 06/2013 +5,5% -10% -20% 05/2013 MAT 01/2015 0% La penetración de genéricos en el acumulado de los últimos 12 meses se estabiliza en el 40% en unidades, en el 20% en valores Evolución genéricos total mercado farmacéutico (unidades) Evolución genéricos total mercado farmacéutico (Euros, PVL) Cuota € Cuota unidades 100% 100% 80% 80% 60% 60% 40% 33% 37% 39% 40% 40% 40% 28% 20% 16% 17% 19% 23% 20% 8% 8% 0 2007 2008 2009 2010 2011 2012 2013 2014 2015 TAM 01/2016 0 2007 RD 04/2010 2008 8% 9% 2009 2010 13% 2011 16% 18% 19% 20% 20% 2012 2013 2014 2015 TAM 01/2016 RD 04/2010 RD 08/2010 Marcas RD 08/2010 Genéricos RD 09/2011 RD 16/2012 9 Evolución del mercado de la farmacia española Fuente: IMS Sell-out (PVL, Unidades) Muestra 3.469 farmacias RD 09/2011 RD 16/2012 Durante los últimos 12 meses la penetración de genéricos ha crecido en todas las CCAA salvo en Cantabria y Baleares La CCAA con un mayor crecimiento en el acumulado de los últimos 12 meses es Galicia, seguida de Asturias y País Vasco Crecimiento de la penetración de genéricos (UNIDADES) Media Nacional: 1,5% Crecimiento del mercado de genéricos <20% con respecto a la media nacional Crecimiento del mercado de genéricos >20% con respecto a la media nacional 10 Evolución del mercado de la farmacia española Fuente: IMS Sell-out (Unidades) Muestra 3.469 farmacias MAT 01/2015 vs. MAT 01/2016 % Penetración EFGs – (MAT1, UNDS) % Crec. Penetración de genéricos (UNDS) GALICIA 36,2% 3,0% ASTURIAS 32,0% 2,4% PAIS VASCO 44,7% 2,3% ANDALUCIA 44,9% 2,1% MADRID 42,5% 2,0% ARAGON 38,3% 1,8% CATALUÑA 42,1% 1,4% CASTILLA LEON 46,0% 1,3% NAVARRA 36,8% 1,3% EXTREMADURA 34,0% 1,2% MURCIA 30,6% 1,2% CASTILLA LA MANCHA 41,1% 0,8% LA RIOJA 32,8% 0,5% ISLAS CANARIAS 32,7% 0,4% COMUNIDAD VALENCIANA 31,9% 0,1% CANTABRIA 35,7% -0,1% BALEARES 36,5% -2,0% TOTAL NACIONAL 1,5% Cantabria es la CCAA que presenta un mayor crecimiento en los últimos 12 meses en el mercado de prescripción TOTAL MERCADO PRESCRIPCIÓN 11 MARCAS GENERICOS MAT 01/2016 UN (000) % PPG % MS Euros PVL (000) % PPG % MS UN (000) % PPG Euros PVL (000) % PPG UN (000) % PPG Euros PVL (000) % PPG ANDALUCIA 232.894 0,4 18 1.532.738 1,5 16,7 128.296 -1,3 1.143.928 -0,4 104.598 2,5 388.810 7,9 ARAGON 37.653 3,2 2,9 287.206 2,9 3,1 23.228 2,1 233.162 2,4 14.425 5 54.044 4,7 ASTURIAS 31.079 1,1 2,4 238.831 1,6 2,6 21.146 0 201.536 0,7 9.933 3,5 37.296 6,6 BALEARES 27.927 -0,2 2,2 198.630 0,2 2,2 17.747 0,9 163.305 -0,1 10.181 -2,2 35.325 1,7 CANTABRIA 18.498 4,6 1,4 136.030 6,1 1,5 11.901 4,7 114.133 6 6.598 4,5 21.897 6,1 CASTILLA LA MANCHA 56.992 0,8 4,4 418.973 1,6 4,6 33.576 0,2 334.558 1,1 23.417 1,5 84.415 4 CASTILLA LEON 69.206 2 5,4 539.136 2,8 5,9 37.353 0,9 409.859 1,7 31.853 3,3 129.276 6,3 CATALUÑA 208.196 0,3 16,1 1.340.324 0 14,6 120.596 -0,7 1.056.540 -1 87.600 1,7 283.783 4 C. VALENCIANA 149.892 0,5 11,6 1.119.620 0,2 12,2 102.126 0,4 942.010 0 47.766 0,5 177.610 1,4 EXTREMADURA 33.653 0,6 2,6 264.814 2,1 2,9 22.222 0 224.343 1,7 11.431 1,8 40.471 4,6 GALICIA 81.933 0,8 6,3 620.065 -1,4 6,7 52.234 -0,9 504.495 -2,6 29.699 3,9 115.570 4,4 ISLAS CANARIAS 60.712 3 4,7 442.770 3,5 4,8 40.851 2,8 370.198 3 19.860 3,4 72.572 6 LA RIOJA 7.806 3,3 0,6 61.937 2,1 0,7 5.248 3,1 52.954 1,8 2.558 3,8 8.984 3,6 MADRID 164.001 1,4 12,7 1.133.543 1,2 12,3 94.236 0 890.163 -0,2 69.765 3,4 243.380 6,6 MURCIA 40.631 3,3 3,1 323.417 3,5 3,5 28.212 2,8 275.545 2,8 12.419 4,5 47.873 7,8 NAVARRA 15.470 -0,9 1,2 116.452 -1,3 1,3 9.774 -1,6 93.187 -2,7 5.696 0,4 23.265 4,8 PAIS VASCO 54.282 1,8 4,2 424.850 0,8 4,6 30.001 0 326.717 -0,6 24.281 4,2 98.134 6 Evolución del mercado de la farmacia española Fuente: IMS Sell-out (PVL, Unidades) Muestra 3.469 farmacias Los laboratorios adjudicatarios en la subasta presentan crecimientos a doble y triple dígito en el acumulado del último año Facturación genéricos (TAM 01/16; M€ Manuf) 343,6 183,2 165,8 135,9 111,2 107,0 87,3 75,4 72,1 54,4 41,4 40,2 35,2 35,1 31,2 26,3 25,1 23,8 23,1 20,5 20,5 15,1 14,7 14,4 12,3 10,8 9,7 9,0 8,7 12 CINFA STADA NORMON KERN PHARMA SANDOZ FARMACEUTIC RATIOPHARM TEVA GENERICOS ESP MYLAN PHARMACEUTIC KRKA ALTER ARISTO PHARMA IBER ESTEVE APOTEX RANBAXY VIR AUROBINDO BAYER QUALIGEN S.L. AUROVITAS FERRER ZAMBON COMBIX ARAFARM TECNIMEDE ESPANA EFFIK BLUEFISH PHARMACEU MABO FARMA DAVUR ZENTIVA Evolución del mercado de la farmacia española Fuente: IMS Sell-out (PVL) Muestra 3.469 farmacias Crecimiento genéricos (PPG, %€) Market Share (%€) 5% 18% 10% 9% 7% 6% 6% 5% -17% -30% -3% 4% 4% 3% 2% 2% 2% 2% 2% 1% 1% 1% 1% 1% 1% 1% 1% 1% 1% 1% 1% 1% 1% PPG mercado (€): 5,4% 11% 8% 11% 3% 1% 8% 151% 20% 0% 278% 17% -22% 15% 16% -13% 4% 14% 6% 2% 20% -3% 98% 3% -19% 27% Guía 13 • Evolución del mercado farmacéutico • Evolución del mercado de prescripción • Mercado Cough and Cold • Productos Antitabaco El mercado de Cough and Cold presenta en enero un decrecimiento del 31,1% en volumen vs un crecimiento del 20,1% el año anterior Evolución de Mercado Cough and Cold* (Miles UN) Crec. Mdo. Cough and Cold 15.000 30% Ventas Mdo. Cough and Cold 10.000 20% 20,1% 5.000 71.107 71.569 10% 0 0% -10% -31,1% -20% -30% 1/2016 12/2015 11/2015 10/2015 09/2015 08/2015 07/2015 06/2015 05/2015 04/2015 03/2015 02/2015 01/2015 12/2014 11/2014 10/2014 09/2014 08/2014 07/2014 06/2014 05/2014 0,6% 04/2014 MAT 01/2016 03/2014 -2,3% 02/2014 -40% MAT 01/2015 Evolución Mercado Cough and Cold* (Miles € PVP) Crec. Mdo. Cough and Cold Ventas Mdo. Cough and Cold 423.789 443.194 80.000 40% 60.000 30% 40.000 20% 20.000 10% 0 0% -10% -29,5% -20% * Mercado Cough and Cold: suma de las clases 01A REMEDIOS PARA TOS, 01B ANTIGRIP/ANTICAT y 01C PROD PARA FARINGE 14 Evolución del mercado de la farmacia española Fuente: IMS Sell-out (PVP, Unidades) Muestra 3.469 farmacias 1/2016 12/2015 11/2015 10/2015 09/2015 08/2015 07/2015 06/2015 05/2015 04/2015 03/2015 02/2015 01/2015 12/2014 11/2014 10/2014 09/2014 08/2014 07/2014 06/2014 05/2014 04/2014 4,6% 03/2014 2,6% MAT 01/2016 02/2014 -30% MAT 01/2015 La CCAA que presenta un mayor crecimiento es Baleares, Extremadura presenta el mayor decrecimiento Crecimiento del segmento Mdo. Cough and Cold* (Euros PVP) Media Nacional: 4,6% Crecimiento del segmento Cough and Cold <30% con respecto a la media nacional MAT 01/2015 vs MAT 01/2016 % Crec. Cough and Cold (Euros PVP) BALEARES 16,1% LA RIOJA 15,7% MURCIA 9,2% PAIS VASCO 7,4% NAVARRA 7,4% ARAGON 7,3% CATALUÑA 7,1% ISLAS CANARIAS 6,7% CANTABRIA 6,1% CASTILLA LA MANCHA 4,6% ASTURIAS 4,5% MADRID 3,3% COMUNIDAD VALENCIANA 2,5% ANDALUCIA 2,4% CASTILLA LEON 2,0% GALICIA -0,1% EXTREMADURA -3,7% TOTAL NACIONAL 4,6% Crecimiento del segmento Cough and Cold >30% con respecto a la media nacional * Mercado Cough and Cold: suma de las clases 01A REMEDIOS PARA TOS, 01B ANTIGRIP/ANTICAT y 01C PROD PARA FARINGE 15 Evolución del mercado de la farmacia española Fuente: IMS Sell-out (PVP, Unidades) Muestra 3.469 farmacias Guía 16 • Evolución del mercado farmacéutico • Evolución del mercado de prescripción • Mercado Cough and Cold • Productos Antitabaco El mercado de Prod. Antitabaco presenta en enero un crecimiento del 1,3% en volumen y del 4,6% en valores Evolución Clase 17B Productos Antitabaco (Miles UN) Crec. Prod. Antitabaco 150 150% Ventas Prod. Antitabaco 100 909 939 100% 50 50% 1,3% 0 0% 12/2016 12/2015 11/2015 10/2015 09/2015 08/2015 07/2015 06/2015 05/2015 04/2015 03/2015 02/2015 01/2015 12/2014 11/2014 10/2014 09/2014 08/2014 07/2014 06/2014 05/2014 3,4% 04/2014 MAT 01/2016 03/2014 -16,3% 02/2014 -50% MAT 01/2015 Evolución Clase 17B Productos Antitabaco (Miles € PVP) Crec. Prod. Antitabaco Ventas Prod. Antitabaco 2.500 100% 2.000 1.500 50% 1.000 19.985 21.826 4,6% 500 0% 0 17 Evolución del mercado de la farmacia española Fuente: IMS Sell-out (PVP, Unidades) Muestra 3.469 farmacias 01/2016 12/2015 11/2015 10/2015 09/2015 08/2015 07/2015 06/2015 05/2015 04/2015 03/2015 02/2015 01/2015 12/2014 11/2014 10/2014 09/2014 08/2014 07/2014 06/2014 05/2014 04/2014 9,2% 03/2014 -8,4% MAT 01/2016 02/2014 -50% MAT 01/2015 La CCAA que presenta un mayor crecimiento es Baleares, Castilla y León es la única región que presenta decrecimiento Crecimiento del segmento Productos Antitabaco (Euros PVP) Media Nacional: 9,2% Crecimiento del segmento Productos Antitabaco<30% con respecto a la media nacional Crecimiento del segmento Productos Antitabaco>30% con respecto a la media nacional 18 Evolución del mercado de la farmacia española Fuente: IMS Sell-out (PVP, Unidades) Muestra 3.469 farmacias MAT 01/2015 vs MAT 01/2016 % Crec. Productos Control Peso (Euros PVP) BALEARES 38,1% GALICIA 16,7% CANTABRIA 16,3% CASTILLA LA MANCHA 14,9% ANDALUCIA 12,0% LA RIOJA 12,0% NAVARRA 11,2% ISLAS CANARIAS 10,9% PAIS VASCO 9,1% ASTURIAS 8,7% CATALUÑA 7,5% EXTREMADURA 7,5% COMUNIDAD VALENCIANA 7,4% MADRID 5,6% ARAGON 3,5% MURCIA 3,4% CASTILLA LEON -0,6% TOTAL NACIONAL 9,2% Evolución del mercado de la farmacia española IMS Health Febrero 2016 19

© Copyright 2026