2000 Soluciones Fiscales

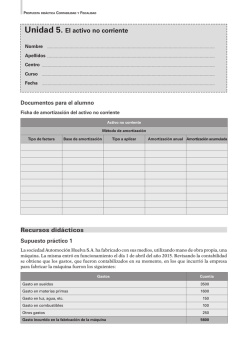

2000 Soluciones Fiscales Francisco Mellado Benavente Javier Argente Álvarez Ángel Márquez Rabanal 2015 CISS • Ovid • Lippincott Williams & Wilkins • CISS • A3 Software • LA LEY • CISS • Facts & Comparisons • Adis International • Bankers Systems • CT Corporation • IPSOA • Norstedts Juridik • UCC Direct Services • Loislaw • Lamy • Croner • Aspen Publishers • CISS • ProSystem fx • Teleroute • Kluwer • Luchterhand • Indicitalia • CISS • Especial Directivos • CCH • Redaktion D • Bildungsverlag EINS • Wolter Noordhof • CISS • Moorhouse Black • Digital Spirit • CISS 2000 Soluciones Fiscales COORDINADOR Francisco Mellado Benavente Inspector de Hacienda del Estado. Excedente AUTORES Javier Argente Álvarez Inspector de Hacienda del Estado Ángel Márquez Rabanal Inspector de Hacienda del Estado 2015 Contenido actualizado a marzo de 2014 2000 SOLUCIONES FISCALES 2015 © Wolters Kluwer España, S.A. Edita: Wolters Kluwer SERVICIO DE ATENCIÓN AL CLIENTE REDACCIÓN 902 250 500 tel 902 250 502 fax [email protected] C/ Collado Mediano, 9 28231 Las Rozas (Madrid) www.ciss.es Edición: Marzo 2015 Depósito legal: M-7141-2014 I.S.B.N.: 978-84-9954-644-5 I.S.S.N.: 2386-2513 Diseño, Preimpresión e Impresión: Wolters Kluwer España, S.A. Printed in Spain © WOLTERS KLUWER ESPAÑA, S.A. Todos los derechos reservados. A los efectos del art. 32 del Real Decreto Legislativo 1/1996, de 12 de abril, por el que se aprueba la Ley de Propiedad Intelectual, Wolters Kluwer España, S.A., se opone expresamente a cualquier utilización del contenido de esta publicación sin su expresa autorización, lo cual incluye especialmente cualquier reproducción, modificación, registro, copia, explotación, distribución, comunicación, transmisión, envío, reutilización, publicación, tratamiento o cualquier otra utilización total o parcial en cualquier modo, medio o formato de esta publicación. Cualquier forma de reproducción, distribución, comunicación pública o transformación de esta obra solo puede ser realizada con la autorización de sus titulares, salvo excepción prevista por la Ley. Diríjase a CEDRO (Centro Español de Derechos Reprográficos, www.cedro.org) si necesita fotocopiar o escanear algún fragmento de esta obra. El editor y los autores no aceptarán responsabilidades por las posibles consecuencias ocasionadas a las personas naturales o jurídicas que actúen o dejen de actuar como resultado de alguna información contenida en esta publicación. Nota de la Editorial: El texto de las resoluciones judiciales contenido en las publicaciones y productos de Wolters Kluwer España, S.A., es suministrado por el Centro de Documentación Judicial del Consejo General del Poder Judicial (Cendoj), excepto aquellas que puntualmente nos han sido proporcionadas por parte de los gabinetes de comunicación de los órganos judiciales colegiados. El Cendoj es el único organismo legalmente facultado para la recopilación de dichas resoluciones. El tratamiento de los datos de carácter personal contenidos en dichas resoluciones es realizado directamente por el citado organismo, desde julio de 2003, con sus propios criterios en cumplimiento de la normativa vigente sobre el particular, siendo por tanto de su exclusiva responsabilidad cualquier error o incidencia en esta materia. 10. Base imponible: Amortizaciones quedando las obras de instalación y acondicionamiento en poder del propietario del local a la conclusión del contrato. ¿Son amortizables las obras de instalación y acondicionamiento realizadas? S. De acuerdo con la NRV 3ª h) PGC, las inversiones realizadas por el arrendatario que no sean separables del activo arrendado se contabilizarán como inmovilizados materiales cuando cumplan la definición de activo y se amortizarán en función de su vida útil que será la duración del contrato de arrendamiento (incluido el período de renovación cuando existan evidencias que soporten que la misma se va a producir), cuando ésta sea inferior a la vida económica del activo. Por tanto, los gastos realizados por SIRAL en obras de acondicionamiento del local antes del inicio de la actividad, dado que se traducirán en modificaciones que se incorporarán al mismo de forma definitiva, deberán activarse como «inmovilizado material» y amortizarse durante el tiempo de duración del contrato de arrendamiento (5 años) o durante la vida útil del bien si fuese inferior. art. 10.3, art. 12.1 LIS 2014; norma 3ª h) RD 1514/2007 de 16 Nov.; Consulta (Dirección General de Tributos) V1491-05, 15 julio 2005; Consulta (Instituto de Contabilidad y Auditoría de Cuentas) 3, 1 diciembre 2000; Consulta (Instituto de Contabilidad y Auditoría de Cuentas) 4, 1 mayo 1993 10.4. Base amortización en activos adquiridos a sociedades vinculadas C. AMERIMAR, S. A. adquiere de Compañía Mercantil, S. A. un vehículo industrial. El precio pactado entre ambas sociedades es de 30.000 €. Conforme al artículo 18 LIS ambas sociedades tienen la consideración de entidades vinculadas por lo que ambas entidades han valorado la operación de venta a precio de mercado a efectos del Impuesto sobre Sociedades en 42.000 € (precio de mercado). ¿Sobre qué valor se efectuarán las amortizaciones del vehículo adquirido? S. En principio, tanto contable como fiscalmente, ambas entidades deben valorar el vehículo por su valor de mercado. Como consecuencia, de haber actuado correctamente, no existirían diferencias entre la base de amortización contable y la que resulta aplicable fiscalmente. Si contablemente se hubiera valorado el vehículo por el precio pactado y, en consecuencia, la base de amortización fuera de 30.000 €, fiscalmente AMERIMAR por una parte deducirá la amortización contabilizada y, por otra, integrará en su base imponible del Impuesto sobre Sociedades la diferencia entre el valor de mercado (42.000 €) y el valor de adquisición (30.000 €) en los períodos impositivos que resten de vida útil, aplicando a la diferencia el método de amortización utilizado contablemente. En definitiva, la amortización fiscal conjuntamente considerada se practicaría sobre un valor de 42.000 €. Todo ello sin perjuicio de la incidencia que pudiera derivar de la aplicación del ajuste secundario. art. 18, art. 20 c) LIS 2014 10.5. Pérdida de valor de terreno correspondiente a varios ejercicios C. Agricultura, S.A, titular de una explotación agrícola, adquirió en 2009 una finca rústica por 600.000 €. La grave sequía padecida en los últimos años en la zona, ha provocado una progresiva reducción en el valor de mercado de la finca que, según informe emitido por técnico especializado, ha ido evolucionando de la siguiente forma: - Valor a 31-12-2012 ..... 570.000 € - Valor a 31-12-2013 ..... 540.000 € - Valor a 31-12-2014 ..... 480.000 € © CISS 2000 Soluciones Fiscales 2015 - 407 III. Impuesto sobre Sociedades - Valor a 31-12-2015 ..... 390.000 € La sociedad decide en 2015 y por primera vez recoger la depreciación producida en los terrenos registrando contablemente una pérdida por deterioro en el valor del terreno por 210.000 € (se entiende que la depreciación no es irreversible). ¿Qué gasto se admitirá fiscalmente como deducible en el ejercicio 2015? S. Si bien los terrenos no son amortizables, ello no impide la deducibilidad de la pérdida por envilecimiento que se produzca en el valor de los mismos, si bien, en principio, únicamente será deducible la pérdida producida en el ejercicio 2015 (90.000 €). Respecto de la pérdida producida en los ejercicios anteriores (2012 a 2014), contablemente se ha registrado el gasto en ejercicio posterior al que corresponde su imputación conforme al principio del devengo, por lo que conforme al artículo 11.3.1º LIS se imputarán al ejercicio 2015 siempre que de dicha imputación no se derive una tributación inferior a la que resultaría de imputarse a los ejercicios en que se devengó (2012, 2013 y 2014). art. 10.3, art. 11.3.1 LIS 2014 10.6. Amortización posterior al período máximo de amortización C. La entidad ASA observa del examen de su contabilidad del ejercicio 2015 que una maquinaria que se ha venido amortizando por el método de suma de dígitos tiene pendiente de amortizar 2.400 €, aun cuando conforme al citado método, la maquinaria debería estar totalmente amortizada a 31-12-2014, obedeciendo ello a que en 2014 no se dotó respecto de la citada maquinaria la correspondiente amortización. ASA contabiliza en el ejercicio 2015 la dotación a la amortización por los 2.400 €. ¿Es fiscalmente deducible la dotación practicada? ¿A qué ejercicio se imputará? S. Se trata de un gasto imputado contablemente en ejercicio posterior al que corresponde su imputación fiscal por lo que, conforme al artículo 11.3.1º LIS, se imputará al ejercicio 2015 siempre que de dicha imputación no resulte una tributación inferior a la que se produciría de imputar el gasto al ejercicio 2014. art. 11.3.1, art. 12 LIS 2014 10.7. Amortización mínima: dotación en ejercicio posterior C. Olvido, S.A adquirió el 1 de enero de 2013 un elemento patrimonial por 60.000 €. La sociedad, según consta en la Memoria, amortiza ese tipo de elementos patrimoniales mediante la aplicación de las tablas, las cuales establecen un CMA del 20% y un PMA de 10 años (tanto la tabla del RIS como la tabla de la nueva LIS). En los ejercicios 2013 y 2014 olvidó registrar contablemente la dotación a la amortización del elemento patrimonial, por lo que, advertido el error en el ejercicio 2015, procede en éste a practicar la dotación a la amortización por los tres ejercicios (2013, 2014 y 2015) por importe de 36.000 € (60.000 € x 20% x 3 años). ¿Es fiscalmente deducible en el ejercicio 2015 la dotación contable realizada? ¿Procede aplicar la amortización mínima en los ejercicios 2013 y 2014? S. Cálculo de la amortización máxima y mínima según tablas: - Amortización máxima: 60.000 x 20 % = 12.000 €. - Amortización mínima: 60.000 : 10 años = 6.000 €. A los efectos de aplicar lo previsto en el artículo 11.3.1º LIS, cuando en un período impositivo se amortice contablemente un importe inferior a 6.000 €, se entenderá que el exceso de las amortizaciones contabilizadas en posteriores períodos impositivos respecto de 12.000 €, corresponde al período o pe- 408 © CISS 10. Base imponible: Amortizaciones ríodos impositivos en los que se amortizó un importe inferior a 6.000 € hasta el límite de la cantidad resultante de aplicar el coeficiente máximo de amortización (12.000 €). En nuestro ejemplo, en los períodos impositivos de 2013 y 2014 se amortiza contablemente un importe inferior a 6.000 €, mientras que en el período impositivo de 2015 se amortiza un importe superior a 12.000 €. Como consecuencia, de la amortización contable practicada en el período impositivo de 2015 deberá distinguirse: a) 12.000 €; amortización devengada en el período impositivo de 2013. Se imputará al período impositivo de 2015 siempre que de dicha imputación no resulte una tributación inferior a la que se produciría de imputar el gasto al período impositivo de 2013. b) 12.000 €; amortización devengada en el período impositivo de 2014. Se imputará al período impositivo de 2015 siempre que de dicha imputación no resulte una tributación inferior a la que se produciría de imputar el gasto al período impositivo de 2013. c) 12.000 €; amortización devengada y contabilizada en el período impositivo de 2015. art. 11.3.1, art. 12.1 LIS 2014; art. 2.1 RIS 2004 10.8. Amortización mediante aplicación porcentaje constante (primer ejercicio) C. Rápida, S.A adquirió el 1 de abril de 2015 una máquina por 60.000 €, decidiendo acogerse, para su amortización, al sistema de amortización de aplicación de porcentaje constante. Las tablas de amortización fijan, para el citado elemento, un coeficiente máximo del 12% y un período máximo de 18 años. ¿Cuál será la dotación máxima fiscalmente deducible en el ejercicio 2015? S. Debe procederse al cálculo del porcentaje constante: PC = CL x CM, donde: PC es Porcentaje constante. CL es coeficiente lineal (puede ser tanto el coeficiente máximo según tablas —12 %—, como el que resulte del período máximo -5,55%-, como uno intermedio -5,55 % a 12%-). CM es el coeficiente multiplicador previsto en el artículo 12.1.b) LIS. El período de amortización a considerar para determinar el coeficiente multiplicador aplicable, será el que resulte del coeficiente lineal escogido (8,33 años si se optó por el coeficiente máximo, 18 años si se optó por el período máximo o uno intermedio). En nuestro ejemplo, el coeficiente multiplicador sería en todo caso 2,5. A efectos de amortización, Rápida, SA considera que el bien tiene una vida útil de 10 años. PC = 10 % x 2,5 = 25%. Dotación ejercicio 2015: (60.000 x 25%) x 9 meses: 12 meses = 11.250 €. art. 12.1 b) LIS 2014 10.9. Amortización mediante aplicación porcentaje constante (ejercicios intermedios) C. Continuando con el enunciado del supuesto anterior, ¿cuál sería la dotación a practicar en el ejercicio 2016? S. Para calcular la dotación del ejercicio, debemos aplicar el porcentaje constante (25%) sobre el saldo pendiente de amortizar (48.750). © CISS 2000 Soluciones Fiscales 2015 - 409 III. Impuesto sobre Sociedades Dotación ejercicio 2016: 48.750 (60.000 — 11.250) x 25% = 12.187,50 €. art. 12.1 LIS 2014 10.10. Amortización mediante aplicación porcentaje constante (último ejercicio) C. Continuando con el enunciando del supuesto anterior, ¿cuál sería la dotación a practicar en el ejercicio 2024? S. La aplicación del porcentaje constante nos llevaría a una amortización indefinida. Es por ello que el artículo 3 RIS prevé que el importe pendiente de amortizar en el período impositivo en que se produzca la conclusión de la vida útil se amortizará en dicho período impositivo. Habiendo aplicado la sociedad la amortización sobre la base de una vida útil de 10 años, el saldo pendiente de amortizar el 10.º año deberá amortizarse en su totalidad. Conforme a lo expuesto, el cuadro de amortización sería el siguiente: Ejercicio Base amor- Dotación Amortiza- Saldo pdte. tización ejercicio ción acu- amortizar mulada 2015 60.000 11.250 11.250 48.750 2016 48.750 12.187,50 23.437,50 36.562,50 2017 36.562,50 9.140,63 32.578,13 27.421,87 2018 27.421,87 6.855,47 39.433,60 20.566,40 2019 20.566,40 5.141,60 44.575,20 15.424,80 2020 15.424,80 3.856,20 48.431,40 11.568,60 2021 11.568,60 2.892,15 51.323,55 8.676,45 2022 8.676,45 2.169,11 53.492,66 6.507,34 2023 6.507,34 1.626,84 55.119,50 4.880,50 2024 4.880,50 4.880,50 60.000 0 Como consecuencia, la dotación deducible en el ejercicio 2024 sería de 4.880,50 €. art. 12.1 b) LIS 2014; art. 3 RIS 2004 10.11. Amortización mediante aplicación método de números dígitos (primer ejercicio) C. KIKAR, SA adquiere el 1 de abril de 2015 por 60.000 € un inmovilizado para el que las tablas de amortización establecen un coeficiente máximo del 20% y un período máximo de 10 años. Dado que el citado inmovilizado es susceptible de ser amortizado por el método de números dígitos, la sociedad decide la aplicación del mismo. ¿Cuál sería la dotación a practicar en el ejercicio 2015? S. Para calcular la suma de dígitos, se puede considerar tanto el período mínimo de amortización (5 años -el resultante del coeficiente máximo-) como el período máximo (10 años) u otro intermedio entre los dos anteriores (5 a 10 años). Suponiendo que se pretenda amortizar la cantidad máxima en los primeros años, se considera el período de amortización resultante del coeficiente máximo (5 años). A continuación se calcula la suma de dígitos y la cuota por dígito: Suma de dígitos: 5 + 4 + 3 + 2 + 1 = 15. 410 © CISS 10. Base imponible: Amortizaciones Posteriormente ha de calcularse la cuota por dígito: Cuota por dígito= 60.000 : 15 = 4.000 € Dotación ejercicio 2015: (5 x 4.000) x 9 meses: 12 meses = 15.000 €. Ahora bien, la LIS no configura el método de números dígitos como un sistema de amortización degresiva, por lo que también puede ser aplicado como método de amortización creciente. En nuestro ejemplo, suponiendo que se pretenda amortizar la cantidad mínima en los primeros años, se considerará el período máximo de amortización (10 años). A continuación se calcula la suma de dígitos y la cuota por dígito: Suma de dígitos: 10 + 9 + 8 + 7 + 6 + 5 + 4 + 3 + 2 + 1 = 55. Cuota por dígito = 60.000 : 55 = 1.090,91 € Dotación ejercicio 2015: (1 x 1.090,91) x 9 meses: 12 meses = 818,18 €. art. 12.1 c) LIS 2014; art. 7 Ley 16/2012 de 27 Dic.; art. 11.1 c) TR IS 2004 10.12. Amortización números dígitos (ejercicios siguientes) C. Siguiendo con el enunciado del supuesto anterior, ¿cuál sería la dotación correspondiente al ejercicio 2016? S. En el supuesto de que se hubiera optado por una amortización degresiva la dotación del ejercicio 2016 sería: (5 x 4.000) x 3 meses: 12 meses ..... 5.000 € + (4 x 4.000) x 9 meses: 12 meses ..... 12.000 € TOTAL DOTACIÓN 2016 ..... 17.000 € Por el contrario, si se hubiera optado por una amortización creciente, la dotación del ejercicio 2015 sería: (1 x 1.090,91) x 3 meses: 12 meses ..... 272,73 € + (2 x 1.090,91) x 9 meses: 12 meses ..... 1.636,37 € TOTAL DOTACIÓN 2016 ..... 1.909,10 € art. 12.1 c) LIS 2014 10.13. Amortización de elementos utilizados en varios turnos de trabajo C. Cerveza Industrial, SA, dedicada a la elaboración de cerveza, adquiere el 1 de enero una máquina de embotellado por 300.000 €. La citada máquina se ha utilizado generalmente las ocho horas diarias que comprende la jornada laboral, salvo durante los meses de mayo, junio, julio y agosto, que como consecuencia de la fuerte demanda producida, ha resultado necesario mantenerla en funcionamiento durante 16 horas diarias. ¿Qué dotación a la amortización podrá practicarse como máximo? S. Durante el período en que se utiliza en más de un turno normal de trabajo (cuatro meses), podrá amortizarse calculando un nuevo coeficiente máximo de amortización para cuyo cálculo puede aplicarse la siguiente fórmula: © CISS 2000 Soluciones Fiscales 2015 - 411 III. Impuesto sobre Sociedades Ncm: Nuevo coeficiente máximo de amortización. Pmt: Período máximo de amortización según tablas. Hd: Horas diarias de utilización. Cmt: Coeficiente máximo amortización según tablas. Aplicando la fórmula a nuestro supuesto y teniendo en cuenta que la tabla prevista en el art. 12.1 LIS fija para el citado elemento un coeficiente máximo del 12% y un período máximo de 18 años: Ncm = 18,46%. Dado que la utilización en más de un turno de trabajo sólo se produce durante 4 meses del año, podrá aplicarse el coeficiente del 18,46% durante 4 meses, debiendo aplicar los restantes 8 meses el coeficiente máximo según tablas del 12 %. Como consecuencia, dotación a practicar: 300.000 € x 18,46% x 4 meses: 12 meses = ..... 18.460 € + 300.000 € x 12% x 8 meses: 12 meses = ...24.000 € TOTAL DOTACIÓN ..... 42.460 € art. 12 LIS 2014; art. 2.3 RIS 2004 10.14. Amortización de elementos del inmovilizado adquiridos usados C. Sociedad Anónima Y, S. A. adquirió el 1 de enero un elemento patrimonial usado por 30.000 € para el que las tablas fijan un coeficiente máximo de amortización del 16%. Según acredita la empresa vendedora, ésta última adquirió el elemento nuevo por un valor de 72.000 €. ¿Cuál será la dotación máxima al ejercicio por amortización que podrá practicar? S. Conforme al artículo 2.4 RIS, la amortización podrá practicarse sobre el valor de adquisición usado, o sobre el coste originario del bien (nuevo). a) Amortización sobre valor de adquisición usado: se duplica el coeficiente máximo fijado en tablas (16%). Dotación: 30.000 € x 32% = 9.600 €. b) Amortización sobre coste originario: se aplica el coeficiente máximo según tablas a dicho coste originario. Dotación: 72.000 € x 16% = 11.520 €. Al ser superior la amortización practicada sobre el coste originario del bien, se acoge a esta opción. DOTACIÓN AMORTIZACIÓN: 11.520 €. NOTA: En el supuesto de que no se conociera el coste originario, éste podrá determinarse pericialmente. 412 © CISS CISS • Ovid • Lippincott Williams & Wilkins • CISS • A3 Software • LA LEY • CISS • Facts & Comparisons • Adis International • Bankers Systems • CT Corporation • IPSOA • Norstedts Juridik • UCC Direct Services • Loislaw • Lamy • Croner • Aspen Publishers • CISS • ProSystem fx • Teleroute • Kluwer • Luchterhand • Indicitalia • CISS • Especial Directivos • CCH • Redaktion D • Bildungsverlag EINS • Wolter Noordhof • CISS • Moorhouse Black • Digital Spirit • CISS 3652K25075 2000 Soluciones Fiscales, es un manual que recoge casos prácticos y ejemplos de aplicación acerca de los impuestos más relevantes de nuestro Sistema Tributario, con la fundamentación normativa, jurisprudencial y doctrina administrativa. 2000 Soluciones Fiscales, es un libro dirigido no solo a los profesionales sino a cualquier persona que quiera comprender cómo se aplican las normas tributarias, y para ello no hay nada mejor que supuestos concretos con soluciones claras y motivadas. La información contenida en cada supuesto se organiza de la siguiente manera: - Título de la cuestión planteada. - Planteamiento del problema, desarrolla la exposición del caso, perfectamente extrapolable a la realidad tributaria del lector, creando al mismo tiempo una fácil identificación del consultante con el problema planteado. - Solución o respuesta dada por los autores, en un lenguaje directo, claro y fácilmente comprensible, evitando posicionamientos excesivamente teóricos, poco interesante para quienes buscan respuestas a un problema tributario concreto. 2000 Soluciones Fiscales - La fundamentación normativa o jurisprudencial, recogiendo la normativa, jurisprudencia y doctrina administrativa (Dirección General de Tributos o Tribunales Económicos Administrativos), en la que se sustenta la respuesta al caso. 2000 Soluciones Fiscales, está dividida en 6 capítulos que se corresponden con los siguientes impuestos: - Impuesto sobre la Renta de las Personas Físicas. - Impuesto sobre el Patrimonio. - Impuesto sobre Sociedades. - Impuesto sobre el Valor Añadido. - Impuesto sobre Transmisiones Patrimoniales y Actos Jurídicos Documentados. - Impuesto sobre Sucesiones y Donaciones. Dentro de los citados capítulos, la materia se organiza en epígrafes o títulos específicos siguiendo la estructura de cada uno de los impuestos, dando paso por último a los supuestos planteados. SERVICIO DE ATENCIÓN AL CLIENTE REDACCIÓN 902 250 500 tel 902 250 502 fax [email protected] c/ Collado Mediano, 9 28231 Las Rozas (Madrid) www.ciss.es ISBN: 978-84-9954-644-5 9 788499 546445

© Copyright 2026