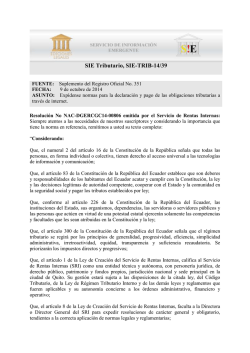

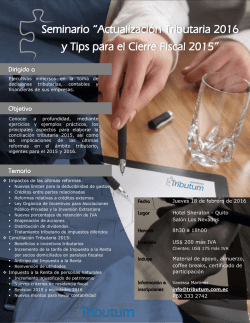

Reglamento para la aplicación ley de régimen