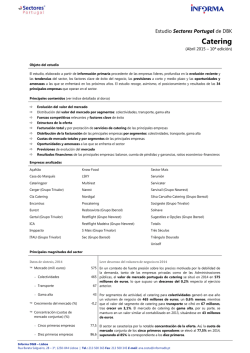

Estudio Sectores® de DBK

Estudio Sectores basic de DBK Distribución de Productos Farmacéuticos (Mayo 2015 – 3ª edición) Objeto del estudio El estudio ofrece el análisis de la estructura de la oferta, la evolución reciente, las previsiones y la situación económicofinanciera del sector, así como el posicionamiento y los resultados de 31 de las principales empresas que operan en el mismo. El informe se entrega en formato electrónico (PDF) y se acompaña de un archivo Excel, el cual contiene los estados financieros individuales de las empresas analizadas, el agregado de dichos estados financieros, los principales ratios económico-financieros individuales y agregados, y una serie de tablas comparativas de los resultados y ratios de las empresas. Principales contenidos (ver índice detallado al dorso) Evolución reciente del mercado, total y por segmentos de actividad Indicadores de evolución del gasto farmacéutico público Estructura de la oferta: distribución de las empresas por zonas y tamaños, grado de concentración Balance, cuenta de pérdidas y ganancias, ratios de rentabilidad y otros ratios económico-financieros agregados de las principales empresas Previsiones de evolución del mercado Accionistas y número de empleados de las principales empresas Sociedades participadas por las principales empresas Evolución de la facturación de las principales empresas y cuotas de mercado Resultados financieros individuales de las principales empresas: balance, cuenta de pérdidas y ganancias, ratios de rentabilidad y otros ratios económico-financieros Empresas analizadas Alcura Health Cofano Cofex Hefame Alliance Healthcare Cofarán D’Apotecaris Hefaral Cecofar Cofarca DFG Jafarco Cefana Cofarcir Euroserv Nafarco Cenfarte Cofares Farmacéutica del Mediterráneo Novaltia Centro Farmacéutico Cofarle Fedefarma Sanal Cofaga Cofarte Gicofa Xefar Cofas Hefagra Zacofarva Principales magnitudes del sector Datos de síntesis, 2014 Repunte del mercado, después de tres años cayendo Número de empresas, 2013 43 Número de almacenes, 2013 156 Mercado (mill. euros) – Prescripción – OTC – Parafarmacia 10.920 8.710 460 1.750 Crecimiento del mercado (% var. 2014/2013) +2,2 Cuota de mercado cinco primeras empresas, 2013 (%) 57,1 Tras la disminución de las ventas experimentada entre 2010 y 2013, en 2014 se registró un crecimiento del volumen de negocio de los mayoristas de productos farmacéuticos ligeramente superior al 2%, hasta situarse en unos 10.920 millones de euros. Los ingresos por venta de especialidades de prescripción obligatoria contabilizaron una tasa de variación del 1,9%, superando los 8.700 millones. El incremento del número de recetas expedidas por el Sistema Nacional de Salud fue del 1%, mientras que el gasto medio por receta aumentó un 0,9%. Por su parte, la facturación procedente de la comercialización de medicamentos OTC y de productos de parafarmacia también repuntó, en un marco de incremento del consumo final de los hogares españoles. Informa D&B – Lisboa Rua Barata Salgueiro, 28 – 3º, 1250-044 Lisboa | Tel.: 213 500 365 Fax: 213 500 345 E-mail: [email protected] ÍNDICE DE CONTENIDOS La tercera edición del estudio Sectores basic de DBK “Distribución de Productos Farmacéuticos” cuenta con una extensión aproximada de 150 páginas y su estructura es la siguiente: Principales conclusiones Tabla 1. Datos de síntesis, 2013. 1. Estructura y evolución del sector 1.1. Estructura de la oferta Tabla 2. Distribución de las empresas y de los almacenes por tipo de sociedad, 2013. Tabla 3. Distribución geográfica de los almacenes, 2013. Tabla 4. Distribución del número de empresas por tamaño de la plantilla, 2013. Tabla 5. Grado de concentración de la oferta, 2013. 1.2. Evolución de la actividad Tabla 6. Evolución del mercado, 2003-2014. Tabla 7. Evolución del mercado por segmentos de actividad, 2009-2014. Tabla 8. Distribución del mercado por segmentos de actividad, 2011-2014. 1.3. Indicadores del gasto farmacéutico público Tabla 9. Evolución del gasto público en medicamentos, 2005-2014. Tabla 10. Evolución del crecimiento del gasto público en medicamentos, del número de recetas y del gasto por receta, 2005-2014. Tabla 11. Evolución del gasto farmacéutico público por comunidades autónomas, 2013-2014. 1.4. Costes, rentabilidad y financiación Tabla 12. Balance de situación agregado de veintitrés de las principales empresas, 2012-2013. Tabla 13. Cuenta de pérdidas y ganancias agregada de veintitrés de las principales empresas, 2012-2013. Tabla 14. Ratios de rentabilidad y otros ratios económico-financieros de veintitrés de las principales empresas, 2012-2013. 1.5. Previsiones Tabla 15. Evolución del PIB y del consumo final de los hogares, 2005-2014. Previsión 2015-2016. Tabla 16. Previsión de evolución del mercado por segmentos de actividad, 2015-2016. 2. Principales competidores 2.1. Accionistas y recursos Tabla 17. Titularidad del capital de las principales empresas, 2013. Tabla 18. Plantilla total de las principales empresas, 2011-2013. Tabla 19. Distribución de la plantilla de las principales empresas en función del tipo de contrato, 2013. Tabla 20. Distribución de la plantilla de las principales empresas en función del sexo, 2013. Tabla 21. Sociedades participadas por las principales empresas, 2013. 2.2. Facturación y cuotas de mercado Tabla 22. Evolución de la facturación total de las principales empresas, 2011-2013. Tabla 23. Crecimiento de la facturación total de las principales empresas, 2013/2012. Tabla 24. Cuotas de de mercado de las principales empresas, 2013. Tabla 25. Evolución de la facturación total de Farmanova y Unnefar y de sus principales socios, 20122013. 2.3. Resultados y ratios económico-financieros Tabla 26. Resultado de explotación de las principales empresas, 2013. Tabla 27. Resultado antes de impuestos de las principales empresas, 2013. Tabla 28. ROE de las principales empresas, 2013. Tabla 29. ROI de las principales empresas, 2013. Tabla 30. ROS de las principales empresas, 2013. Tabla 31. Valor añadido por empleado de las principales empresas, 2013. Tabla 32. Coste laboral por empleado de las principales empresas, 2013. Tabla 33. Rotación de almacén de las principales empresas, 2013. Tabla 34. Ratio de liquidez de las principales empresas, 2013. Tabla 35. Ratio de endeudamiento de las principales empresas, 2013. Tabla 36. Cobertura del inmovilizado de las principales empresas, 2013. 3. Balance y cuenta de pérdidas y ganancias de los principales competidores Informa D&B – Lisboa Rua Barata Salgueiro, 28 – 3º, 1250-044 Lisboa | Tel.: 213 500 365 Fax: 213 500 345 E-mail: [email protected]

© Copyright 2026