Impuesto sobre Sociedades MsModelos

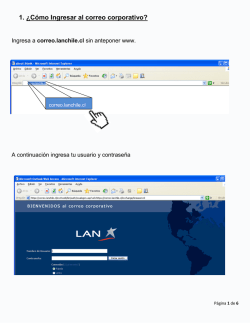

microdata® MsModelos Impuesto Manual de ayuda sobre Impuesto sobre Sociedades Sociedades Junio 2015 ÍNDICE 1. INSTRUCCIONES DE CUMPLIMENTACIÓN DEL MODELO 200 1.1. 1.2. 1.3. 1.4. 1.5. 1.6. 1.7. General. Lectura de datos desde la ficha de la empresa y otros. Lectura de datos económicos (para usuarios de MsConta). Lectura de datos económicos (usuarios sin MsConta). Hoja Resumen. Avisos y chequeos. Resto de opciones. 2. INSTRUCCIONES DE PRESENTACIÓN DEL MODELO 200 microdata® MsModelos Impuesto Manual de ayuda sobre Impuesto sobre Sociedades Sociedades Junio 2015 CONTENIDO 1. Instrucciones de cumplimentación del modelo 200 1.1. General. La primera vez que se accede al modelo 200, cuando éste se encuentra con el estado de ‘Pendiente’, se muestra la siguiente pantalla de importación de datos: Cuando el modelo tenga estado distinto a ‘Pendiente’, es decir, grabado o telemático, accede por defecto a la pestaña ‘Resumen’. Si se quiere que vuelva a mostrarse la pantalla de importación debe borrar el modelo o bien pulsar el botón ‘Importar’ situado en la parte superior. La pantalla se divide en dos: I. Importación de ‘Datos generales’, donde se importan: o o o Los pagos fraccionados que se consignan en la hoja de Liquidación III, son leídos desde el modelo 202 del ejercicio en curso. Las retenciones e ingresos a cuenta desde MsConta. Se explica en el punto 1.3. Deducciones y compensaciones pendientes. Lectura desde el modelo 200 del ejercicio anterior, de todas aquellas deducciones y compensaciones pendientes de aplicar (bases imponibles negativas, cuotas por pérdidas de cooperativas, deducciones por doble imposición, etc). II. Importación de ‘Datos Contables’, donde se dispone de las siguientes opciones: o ‘Datos contables de MsConta’, marcada por defecto para los usuarios de este programa. Se muestra una pantalla, donde se debe pulsar el botón ‘Generar’, y tras unos segundos se habrá generado un fichero Excel y se habrán importado una serie de datos que se explica en el punto 1.3. 2 microdata® MsModelos Impuesto Manual de ayuda sobre Impuesto sobre Sociedades Sociedades Junio 2015 o ‘Datos contables Fichero’. Cuando el fichero ya esté generado, bien desde MsConta (menú 'Balances' '5 Exportar a Depósito de Cuentas/IS’) o bien desde el Depósito de Cuentas, o incluso con la opción del apartado anterior, si se vuelve a realizar la importación aparece marcado por defecto ‘Datos contables Fichero’, con el nombre y fecha de cuando fue generado: o ‘Datos contables del depósito’. Para los usuarios que no dispongan de MsConta aparece marcada la opción ‘Datos contables del depósito’, que importará los datos desde el depósito de cuentas. o ‘Datos contables Activo y Pasivo ejercicio anterior’ se utiliza para importar del 200 del año anterior los balances, y aparece marcada por defecto cuando en caracteres de la declaración esté señalada la casilla 026 correspondiente a entidad inactiva. o ‘Datos contables de ventana de datos económicos’ es para importar y que actualice los datos del balance, cuenta de pérdidas y ganancias y aquella otra información que se guarda en la opción ‘Datos’ (se explica en el punto 1.3). En todos los casos, cuando termina de hacer la importación se muestra una pantalla indicando los diferentes apartados importados. 1.2. Lectura de datos desde la ficha de la empresa y otros. Cada vez que se accede por primera vez al modelo 200 o se hace clic en el botón Borrar, el programa lee de la base de datos común los siguientes datos: o Casilla 006 incentivos empresa reducida dimensión: Si la empresa tiene en la opción de 'Información Complementaria' el ejercicio definido, del cual es objeto esta declaración, creado y marcado como que se trata de reducida dimensión, aparece en 'Caracteres de la Declaración' marcada la clave 006. En caso contrario siempre se puede marcar manualmente. o Casilla 056 Tipo gravamen reducido por mantenimiento o creación de empleo’. Se marca de forma automática la casilla cuando se cumplan las 4 reglas siguientes en el Depósito de Cuentas Pyme: Que tenga marcada la casilla ‘Microempresa’. Que el importe neto de la cifra de negocios sea inferior a 5 millones de euros Que la plantilla media de trabajadores sea igual o superior a la unidad, e inferior a 25. Que la plantilla media del ejercicio que se está declarando sea igual o superior a la plantilla media a 31/12/2008. 3 microdata® MsModelos Impuesto Manual de ayuda sobre Impuesto sobre Sociedades Sociedades Junio 2015 NOTA IMPORTANTE: Si usted no tiene el personal medio a 31/12/2008 grabado en el modelo 200 del ejercicio 2008, el programa siempre marca esta casilla, ya que el personal en dicho impuesto será cero. En este caso revise si debe o no marcar la casilla. En cualquier caso, cuando la casilla 056 esté marcada siempre que se grabe o se realice la presentación del modelo, se muestra una pantalla advirtiéndolo, (también en la pestaña 'Resumen', apartado avisos, se señala tal circunstancia). o ‘Casilla 027 Base imponible negativa o cero’. En la grabación o presentación del modelo se marca de forma automática cuando se cumple que la base imponible es negativa o cero. o ‘Casilla 026 Entidad inactiva’. Al marcar esta casilla se desactivan las casillas 053, 054 y 055 de Pérdidas y Ganancias del apartado ‘Estado de cuentas’ de la página 1. También se activa la opción ‘Datos contables activo y pasivo ejercicio anterior’ en ‘Importar’. o Estado de cuentas. Se marca de forma automática en función a la clasificación fiscal definida en la ficha de la empresa, Pyme, Abreviado o Normal. Cuando este estado, informado en la ficha de la empresa, no coincide con el establecido en MsConta, se muestra una pantalla como la siguiente: o Personal fijo y no fijo: se obtiene a partir de los datos de Empleo Total y Empleo Fijo de la 'Información complementaria' de la empresa. Para aquellos usuarios que dispongan de la aplicación MsNomina, mediante el botón , se importan los datos correspondientes al personal asalariado del ejercicio que se está realizando. Puede contrastar la información leída mediante el ‘Informe de ocupación’ del menú ‘Listados’ 'Resúmenes’ del programa de nóminas. Al pulsar el botón se lanza la siguiente pregunta: Al pulsar ‘Sí’ se importan los trabajadores cuya situación sea ’04 Socio No Cotizable o Titular’ y si pulsa ‘No’, no se importan. 4 microdata® MsModelos Impuesto Manual de ayuda sobre Impuesto sobre Sociedades Sociedades Junio 2015 Después de consultar diferente bibliografía y con varios clientes esta alternativa, se ha decidido dejarla a criterio de cada usuario. Sirva el siguiente texto, extraído de la bibliografía consultada, como aclaración al respecto: Socios trabajadores. Socios. A la hora de calcular la plantilla media de trabajadores que ha tenido durante el ejercicio, deberá computar también a aquellos socios que trabajen en la empresa con contrato de trabajo y no tenga un control efectivo de ésta. Control efectivo. Salvo que se demuestre lo contrario, se entiende que existe un control efectivo cuando: El socio trabajador tenga solo, o con sus familiares hasta el segundo grado que convivan con él, al menos el 50% del capital social. Cuando su participación individual en el capital sea igual o superior a la tercera parte. Cuando su participación sea igual o superior al 25% y ejerza funciones de dirección y gerencia. o Código C.N.A.E. Se hace la lectura desde la ficha de la empresa, botón CNAE, del correspondiente a la tabla de 2009 (hasta el 2013 había que indicar el de la tabla CNAE 1993). o Secretario. Se lee aquel socio de la empresa que tenga marcado ‘Pertenece al consejo’ y que en el campo ‘Cargo’ tenga seleccionada la opción ‘SECRETARIO’. o Representantes Legales de la entidad: se añaden todos los socios de la empresa donde esté marcado que 'Pertenece a la administración' y que en el campo 'Cargo' se seleccione alguna de las dos opciones donde aparece 'REPRESENTANTE LEGAL'. o Relación de Administradores: se leen todos aquellos socios de la empresa donde esté marcado que 'Pertenece a la administración', y que en el campo 'Cargo' se seleccione alguna de las dos opciones donde dice 'ADMINISTRADOR'. o Participaciones de la declarante en otras entidades. Mediante el botón “Importar” se leen del modelo 200 del año anterior las sociedades participadas. o Participación de personas o entidades en la declarante: Se obtienen todos los socios de la empresa donde esté marcado que 'Es Accionista'. o Relación de Socios (Agrupaciones de interés económico y UTES): Se añaden todos los socios de la empresa donde esté marcado que 'Es Accionista', cuando esté marcada la clave 13 de caracteres de la declaración. 5 microdata® 1.3. MsModelos Impuesto Manual de ayuda sobre Impuesto sobre Sociedades Sociedades Junio 2015 Lectura de datos económicos (para usuarios de MsConta) La importación se basa en un fichero EXCEL que genera la aplicación MsConta, y que se encuentra en la carpeta del ejercicio de contabilidad con el siguiente nombre ‘balxxxxx.xls’ (xxxxxcódigo empresa), y donde se guarda la siguiente información: Sumas y Saldos. La definición del balance Pyme, Abreviado o Normal. Datos de inmovilizado, Retenciones y Deducciones. Notas para la Memoria. (Necesario para el depósito). Una vez importado, desde el modelo 200 se accede a esta información mediante el botón ‘Datos’ situado en la parte superior. Desde esta opción se pueden modificar los datos económicos, aunque lo aconsejable en este caso es hacer las modificaciones en contabilidad y volver a generar e importar el fichero. Si se modifica manualmente un dato, al salir de la pantalla se pregunta si quiere actualizar los datos en el modelo. o Sumas y Saldos. Aparecen las subcuentas a nivel de 4 dígitos, tanto las del ejercicio actual como las del anterior. Permite modificar, añadir o borrar las líneas. Cuando se modifica una línea esta cambia de color. o Inmovilizado, Retenciones, Deducciones. La pantalla de divide en tres partes, la de ‘Inmovilizado’ en la parte superior, ‘Retenciones’ en la inferior izquierda y la de ‘Cuentas no deducibles’ en la inferior derecha. 6 microdata® I. MsModelos Impuesto Manual de ayuda sobre Impuesto sobre Sociedades Sociedades Junio 2015 Inmovilizado. Se divide a su vez en tres apartados: 1. Diferencias temporarias. Claves 311 y 312. Empresas de reducida dimensión: libertad de amortización. Traslada el importe de las diferencias temporarias del inmovilizado siempre y cuando: o o La empresa sea de reducida dimensión y el importe de la cifra de negocios del ejercicio anterior sea inferior a 8 millones €. Cuando los elementos sean nuevos y adquiridos en el ejercicio objeto de declaración y que fiscalmente se amorticen en su totalidad. Para poder aplicarse la libertad se tiene que dar lo siguiente: o La plantilla media de la empresa debe incrementarse en los 24 meses posteriores a la fecha de inicio en que entren en funcionamiento los bienes. o La cuantía de la inversión que puede acogerse a la libertad de amortización es el resultado de multiplicar 120.000 por el incremento de la plantilla media. Claves 313 y 314. Empresas de reducida dimensión: amortización acelerada. Traslada el importe de las diferencias temporarias del inmovilizado siempre y cuando: o o o La empresa sea de reducida dimensión y el importe de la cifra de negocios del ejercicio anterior sea inferior a 8 millones €. Cuando los elementos sean nuevos y adquiridos en el ejercicio objeto de declaración. El porcentaje de amortización fiscal aplicado sea el doble, según las tablas. 7 microdata® MsModelos Impuesto Manual de ayuda sobre Impuesto sobre Sociedades Sociedades Junio 2015 Cuando no se cumplan los dos casos anteriores, el importe de las diferencias temporarias iría a las casillas 303 y 304. Claves 317 y 318. Arrendamiento financiero: régimen especial. Lectura de las diferencias temporarias de leasing. 2. Deducciones. Lectura en la casilla 096 (gastos de innovación tecnológica) de la página 17 del modelo 200, de las deducciones del inmovilizado (ver pestaña ‘Deducciones’ campo cuota) de los elementos cuya cuenta contable sean la 206 “Aplicaciones informáticas” y 217 “Equipos para procesos de información”. 3. Corrección rentas por depreciación monetaria. Clave 352. Corrección de rentas por efecto de la depreciación monetaria. Lectura cuando se realiza la venta de un inmovilizado, y se obtengan rentas positivas, teniendo en cuenta la tabla de corrección monetaria. Desde MsConta, en el menú ‘Inmovilizado’ ‘Informes’ ‘Corrección renta por efecto depreciación monetaria’ puede comprobar de donde sale la información leída en esta casilla. II. Retenciones. Casilla 595 hoja de liquidación III. Importación de las retenciones desde el registro de documentos de todas aquellas operaciones con claves 3, 4, 5 y 6. III. Cuentas no deducibles (diferencias permanentes). Casilla 343 hoja liquidación I. Otros gastos no deducibles. Lectura de las subcuentas correspondientes al grupo 6 que tengan marcada la casilla ‘No Deducible’. o Definición Pymes, Abreviado, Normal. Se muestra solo la definición del balance según esté marcado en la ficha de la empresa. Al igual que en Sumas y Saldos, se puede modificar la información. Desde la columna ‘Valor’, pinchando en el botón que se muestra al lado de la cantidad se visualiza de forma desglosada por cada partida de donde sale el dato. o Memoria. Necesario para el Depósito de Cuentas. 8 microdata® 1.4. MsModelos Impuesto Manual de ayuda sobre Impuesto sobre Sociedades Sociedades Junio 2015 Lectura de datos económicos (usuarios sin MsConta) Cuando hablamos de usuarios sin MsConta también se incluyen a aquellas empresas que aún teniendo la aplicación, no se les lleva la contabilidad en el despacho. En la entrada al 200, al mostrar la pantalla con las diferentes opciones de importación, por defecto está marcada la opción ‘Datos contables depósito’. Así, si no dispone de ningún fichero Excel, debe introducir la información económica de forma manual en el depósito antes de hacerlo en el 200. Dependiendo de cómo disponga de la información de los balances puede hacerla de tres maneras distintas: - Si dispone de un balance de Sumas y Saldos en papel, debe hacerlo desde el botón ‘Datos’, luego ir a la opción ‘Importar datos’ y seleccionar ‘Importar fichero genérico’. De esta forma tiene todas las cuentas del plan contable a nivel de 4 dígitos en la pestaña ‘Sumas y Saldos’, con su definición correspondiente, y solo es necesario introducir el saldo inicial y los movimientos DEBE y HABER en aquellas cuentas con movimiento. - Importación de los balances a partir de un balance de sumas y saldos en formato Excel desde aplicaciones externas. La opción está disponible entrando en el botón ‘Datos’ y dentro de éste ‘Importar Datos’ ‘Importación externa’. Mediante el ‘Editor de importaciones’ se realiza la configuración para la importación del balance de sumas y saldos, según la siguiente pantalla: 9 microdata® o o MsModelos Impuesto Manual de ayuda sobre Impuesto sobre Sociedades Sociedades Junio 2015 Descripción. Descripción interna del nombre que se quiera dar a la importación de forma que quede identificada. Línea inicial. Indicar la línea a partir de donde comienzan los datos del balance, excluyendo todos los títulos que hubiera, incluidos los de los nombres de los campos. Por ejemplo, en la siguiente pantalla podemos observar como los datos comienzan en la línea 6, por lo tanto en este campo indicaremos 6, borrando el 2 que aparece por defecto: o Agrupar cuentas de más de 4 dígitos. Cuando en el balance de sumas y saldos hubiera cuentas a más de 4 dígitos e incluso a diferentes niveles, hay que dejar marcada esta casilla, de forma que en el proceso de importación las agrupe. o Solicitar dos ficheros. Si disponemos de dos balances de sumas y saldos, uno que se corresponda con el ejercicio actual y el otro con el año anterior, la importación será más completa pues tendremos información suficiente para importar también el ECPN (Estado de Cambios del Patrimonio Neto) y el comparativo para el caso del Depósito. En este caso marcamos la casilla y si solo disponemos de un fichero no se marcaría. o Nombre Libro. Indicar el nombre de la Hoja del fichero Excel donde estén los datos del balance de sumas y saldos. Hay que poner exactamente el mismo nombre de la Hoja del libro, que puede ver en la parte inferior izquierda del fichero Excel. En el siguiente ejemplo habría que poner SUMAS Y SALDOS 10 microdata® MsModelos Impuesto Manual de ayuda sobre Impuesto sobre Sociedades Sociedades Junio 2015 Podría ser que en un único fichero se tuviera tanto la información del ejercicio actual como la del anterior, en diferentes Hojas. En este caso pondríamos también el nombre de la hoja del ejercicio anterior. En cambio, si hubiéramos marcado la opción anterior de ‘Solicitar dos ficheros’, la información correspondiente al ejercicio anterior se desactiva, pues los campos a cumplimentar serían los mismos. o Definición de columnas. Registraremos la letra de la columna correspondiente al fichero Excel en cada uno de los campos siguiente, y en mayúscula: - Cuenta. Obligatorio su cumplimentación para identificar la columna correspondiente a la subcuenta contable, en el ejemplo de la pantalla siguiente se correspondería, con la B. - Título. No es obligatorio su cumplimentación porque el programa lleva asociada a cada cuenta el título según el Plan Contable, pero si se quiere pasar la descripción de la cuenta según especifica el fichero Excel debe cumplimentarla. Según el ejemplo correspondería la D. - Inicial. Es obligatorio indicar el saldo inicial, en el ejemplo sería la G. - Debe. Al igual que el campo anterior, también es obligatorio indicar el movimiento anual del Debe de la cuenta, según el ejemplo sería la I. - Haber. Igual que en el Debe, también es obligatorio, y según el ejemplo de la pantalla siguiente, habría que indicar la J. - Saldo. Es opcional su cumplimentación, ya que el programa en función a los dos campos anteriores lo calcularía. En el caso de que el balance de sumas y saldos que está importando tuviera dos columnas para el saldo final, una para el Debe y otra para el Haber, no podría cumplimentar este campo. Según el ejemplo correspondería poner la letra N. o Pasar saldo inicial de este ejercicio como final del anterior. Marque esta casilla para que a efectos del Depósito de Cuentas el programa cumplimente la columna del ejercicio anterior. Pasar saldo final de este ejercicio como inicial del siguiente. Marque la casilla si quiere pasar el saldo final del ejercicio anterior como inicial del actual. o 11 microdata® o o MsModelos Impuesto Manual de ayuda sobre Impuesto sobre Sociedades Sociedades Junio 2015 Guardar definición. Pulse este botón para guardar y dar un nombre a la definición del informe para su posterior utilización. Las plantillas quedan guardadas en la carpeta \MICRO\MSMODWIN\PLANTILLAS\EXCEL. Previsualizar datos. Este botón es para la carga del fichero (o ficheros) Excel del Balance de Sumas y Saldos. Al pulsarlo se abrirá la pantalla para la búsqueda y selección del fichero Excel. Una vez seleccionado se mostrará en pantalla el sumas y saldos para una visualización previa de forma que si está conforme debe pulsar el botón ‘Realizar importación’ y en caso contrario puede pulsar el botón ‘Atrás’ para volver a seleccionar el fichero. Cuando se hace la importación de dos ficheros, primero se debe seleccionar el correspondiente al ejercicio actual y a continuación el del ejercicio anterior. El programa lleva configuradas unas plantillas por defecto de las aplicaciones Contables de Contaplus y A3. En la misma opción donde se encuentra el editor están las plantillas. Las plantillas de 1 ejercicio se utilizarán cuando solo se disponga de un fichero de sumas y saldos y las de dos ejercicios cuando tenga los dos ficheros. - Si por el contrario lo que tiene es un balance de situación, ya sea en papel o fichero, la forma sería registrar directamente las cantidades sobre el formulario de los balances. En este caso se aconseja hacerlo primero en el Depósito de Cuentas, ya que desde el 200 tiene la opción ‘Importar’ ‘Datos contables del depósito’. 12 microdata® 1.5. MsModelos Impuesto Manual de ayuda sobre Impuesto sobre Sociedades Sociedades Junio 2015 Hoja Resumen. Opción situada a la derecha de la pestaña ‘Liquidación’. Por defecto, en la entrada al modelo, cuando éste tenga el estado de ‘Grabado’ o ‘Telemática’, se sitúa en esta pestaña. Se divide en tres apartados: I. Resumen. Muestra un resumen de los datos del 200 del ejercicio actual y una comparativa con el ejercicio anterior. Puede imprimir un resumen del ejercicio actual mediante el botón ‘Imprimir resumen’. II. Propuesta de asiento contable. El programa propone el asiento de contabilización del impuesto sobre sociedades. En la parte superior dispone del botón ‘Contabilizar’, que NO estará activo con alguno de los siguiente casos: o que esté el asiento de pérdidas y ganancias, o que esté el asiento de cierre, o o que la subcuenta 630 tenga movimientos. Si se pulsa ‘Contabilizar’, queda el asiento contabilizado y el título cambia a ‘Asiento’, pudiendo acceder directamente al diario de dicho asiento. III. Avisos y Chequeos. Mediante el botón ‘Avisos y chequeos’ el programa informa de posibles alertas que le ayudaran en la confección del impuesto. Existen tres tipos de avisos/chequeos: 13 microdata® MsModelos Impuesto Manual de ayuda sobre Impuesto sobre Sociedades Sociedades Junio 2015 1. Informativos. Se visualiza una ‘i’ de color azul, significa simplemente que está informando de algún aspecto y no van a impedir la presentación del impuesto. 2. Verificación. Se muestra el símbolo de verificación en color verde, que significa que el chequeo es correcto. 3. Error. Chequeos donde se visualiza una cruz de color rojo y que en algunos casos van a impedir la presentación del modelo. 1.6. Avisos y chequeos. Están disponibles los siguientes: Chequeo de la casilla 271 (sueldos y salarios) del modelo 200 con las percepciones dinerarias declaradas en el 190 (se hace de las claves A, L excepto subclave 5 y de la clave M). Chequeo de la casilla 273 (indemnizaciones) de la cuenta de pérdidas y ganancias con las percepciones declaradas en el 190 (se hace con la clave L y subclave 05). Chequeo de la casilla 274 (seguridad social) del modelo 200 con lo declarado en los seguros sociales del programa MsNomina. Chequeo de la casilla 255 (importe cifra negocios) del modelo 200, con la sumas de las casillas 99+103+104+105+110+112 del volumen de operaciones del 390. Aviso si el saldo de la subcuenta 473 en MsConta no coincide con lo leído en la casilla 595 Retenciones e ingresos a cuenta de la hoja de liquidación III. Aviso en los ingresos financieros (casilla 297) del modelo 200. Si hay importe en dicha casilla debe de haber importe en la casilla 595 de retenciones de la hoja de liquidación III. Aviso de los ingresos por arrendamientos (casilla 267) del modelo 200. Si hay importe en dicha casilla debe de haber importe en la casilla 595 de retenciones de la hoja de liquidación III. Compensación bases imponibles negativas. Aviso de la caducidad de los saldos pendientes de aplicar. Lo anterior se aplica también a las deducciones de las páginas 15, 16 17 y 20. Cuando el importe de la casilla 343 (Otros gastos no deducibles) de la hoja de liquidación I supere los 50.000€, se presenta la hoja anexo III de la página 18. Aviso si existe descuadre entre el Activo y Pasivo. Aviso si el resultado de la cuenta de pérdidas y ganancias no es el mismo que en el pasivo del balance. Aviso cuando el total del ECPN no sea igual al patrimonio neto del Pasivo del Balance. Aviso si la cuenta 630 tiene movimientos. Aviso si la cuenta 473 tiene un saldo inicial. 14 microdata® 1.7. MsModelos Impuesto Manual de ayuda sobre Impuesto sobre Sociedades Sociedades Junio 2015 Aviso si la partida “Otros Acreedores” del pasivo es negativa. Aviso si los pagos fraccionados presentados no se corresponden con los consignados en el 200. Aviso si está marcada la casilla 056 ‘Tipo de gravamen reducido por mantenimiento o creación de empleo’. Cuando es gran empresa y la cifra de negocios supera los 6.101.121,04€ aviso de que existe limitación en la compensación de bases imponibles. Aviso si existe beneficio y no se ha realizado la distribución de resultados. Aviso sobre la libertad de amortización advirtiendo que debe incrementar la plantilla media de la empresa en los 24 meses siguientes y de la cuantía límite que puede acogerse a dicha libertad. Aviso en las cooperativas cuando el fondo de reserva obligatorio, casilla 400 no coincida con la suma de las claves C9 y E9 de la página 20. Aviso si no hay datos en los apartados de ‘Administradores’, ‘Representantes Legales’ y ‘Socios’. Aviso si el tipo impositivo aplicado no es el mismo según lo marcado en caracteres de la declaración con el que ha recogido en la hoja de liquidación II. Aviso cuando existan "Gastos de personal" en la partida 271 de la cuenta de pérdidas y ganancias y la plantilla media en la carátula sea cero. Aviso cuando no coinciden las partidas del apartado “Limitación en la deducibilidad de gastos financieros” de la página 18 bis con su correspondencia de la hoja de Pérdidas y Ganancias, página 7. Aviso si no existe un socio en la empresa que sea “Administrador”. El programa no impide la generación del fichero para su presentación, pero la AEAT no le va a dejar por ser un dato obligatorio. Aviso cuando la sociedad es del tipo Gran Empresa, casilla 023 marcada en el apartado de “Caracteres de la declaración” de la página 1, y el volumen de operaciones es superior a 10 millones de euros. Se muestra el siguiente aviso: “Revise si debe cumplimentar la casilla 504 de la hoja de liquidación I”. Resto de opciones. Acceso desde las partidas del Balance, Cuenta de Pérdidas y Ganancias y ECPN del 200 a las cuentas que intervienen en las distintas masas patrimoniales. Para ello es necesario que haya información económica en la pestañas ‘Sumas y Saldos’ y ‘Definición’ de la opción ‘Datos’. La forma de hacerlo es situarse en la partida del balance y pinchar en el botón de los cuadros: 15 microdata® MsModelos Impuesto Manual de ayuda sobre Impuesto sobre Sociedades Sociedades Junio 2015 Tipo de gravamen (casilla 558). Con carácter general el programa consigna y aplica el 30%, con las excepciones siguientes: o o o o o Reducida Dimensión: Si la empresa en 'Caracteres de la Declaración' tiene marcada la clave 006, el programa consigna un 25% y aplica un 25% a la parte de la base imponible comprendida entre 0 y 300.000,00 € y un 30% a la parte de la base imponible restante. Tipo reducido por creación o mantenimiento de empleo. Si la empresa en 'Caracteres de la Declaración' tiene marcada la clave 056, el programa consigna un 20% y aplica un 20% a la parte de la base imponible comprendida entre 0 y 300.000,00 € y un 25% a la parte de la base imponible restante. Tipo gravamen reducido para entidades de nueva creación. Si la empresa en ‘Caracteres de la Declaración’ tiene marcada la casilla 063, el programa cumplimenta un 15% y aplica un 15% a la parte de la base imponible comprendida entre 0 y 300.000,00 € y un 20% a la parte de la base imponible restante. Cooperativa protegida y Especialmente protegida: Si la empresa en 'Caracteres de la Declaración' tiene marcada la clave 017 o 018, el programa consigna por defecto un 20% (pudiendo el usuario cambiar manualmente solo al 25%), y aplica el 20 o 25 sobre los resultados cooperativos y el 35% sobre los resultados extracooperativos. Resto cooperativas: Si en 'Caracteres de la Declaración' tiene marcada la casilla 019, el programa consigna y aplica un 30%; si estuviera también marcada la clave 006 (reducida dimensión) consigna y aplica un 25% o si estuviera marcada la clave 056 (mantenimiento o creación de empleo) consigna y aplica un 20%. En la pantalla de caracteres de la declaración se muestra el tipo impositivo que se va a aplicar sin necesidad de ir a la hoja de liquidación. Por un lado está el tipo calculado según caracteres que se actualiza en función de las casillas que se marquen en esta hoja y por otro está el aplicado en liquidación que no se actualiza hasta que se haya accedido antes a la hoja de liquidación. Las pestañas de ‘Banco de España’, ‘Entidades aseguradoras’, ‘Instituciones de inversión colectiva’ y ‘Sociedades de garantía recíproca’, se ocultan por defecto. Para su acceso debe marcar las casillas 024, 025, 003 y 036 respectivamente en caracteres de la declaración. Buscar. Opción situada en la parte superior izquierda para ir de una forma más directa a cualquier página del modelo 200. Zoom. Opción disponible arriba a la derecha que permite configurar la pantalla en 3 tamaños, 100, 120 y 130%. Después de marcar la opción es necesario salir del modelo. Modelos. En la parte superior derecha opción para acceder a cualquier modelo de los definidos en el calendario fiscal de la empresa sin necesidad de salir del modelo 200. 16 microdata® MsModelos Impuesto Manual de ayuda sobre Impuesto sobre Sociedades Sociedades Junio 2015 Distribución de resultados. El programa solo permite la distribución cuando la empresa haya obtenido beneficios. La opción 'Cantidad pendiente para distribuir' nos muestra la cantidad pendiente de ser distribuida. Hoja de Liquidación I y II. Los iconos informativos y se activan con un clic de ratón. Lectura en las casillas 301 y 302 ‘Corrección por impuesto sobre sociedades’ de la hoja de liquidación I (página 12), del contenido de la casilla 326 de la cuenta de pérdidas y ganancias (página 8). En la casilla 301 hace la lectura cuando el valor de la casilla 326 sea negativo, y en la 302 cuando sea positivo. Agrupaciones de interés económico y UTES. La casilla '596' de la hoja de liquidación III la lee el programa de la casilla '062' de la página 22. Borrado del modelo. La información que se importa o se registra manualmente en la opción ‘Datos’ se comparte tanto en el 200 como en el Depósito de Cuentas. Es por ello que cuando se da que los datos están en ambos modelos y se procede a borrar el 200 se lanza la siguiente pregunta advirtiéndolo: 17 que se muestran en algunas casillas, son microdata® MsModelos Impuesto Manual de ayuda sobre Impuesto sobre Sociedades Sociedades Junio 2015 2. Instrucciones de presentación del modelo 200. Para los sujetos pasivos que tengan la forma de Sociedad Anónima o Limitada la presentación del modelo 200 se hará de forma obligatoria por medios telemáticos. La presentación de la declaración del Impuesto sobre Sociedades se puede realizar de dos formas: 1) Papel. Mediante el botón ‘Generar PDF’ se accede de forma automática a la Web de la Agencia, donde cargará los datos de la declaración y desde ahí se imprime. Distinguimos dos casos en función si la sociedad es o no de naturaleza mercantil: i. No mercantil. Se accede a la Web de la Agencia, mostrando un resumen de la declaración, donde debe pulsar la opción ‘Generar PDF’ para que en pantalla se abra el PDF con el visor que tenga por defecto. ii. Mercantil. Se accede a la Web de la Agencia para la impresión de un borrador. El proceso es el siguiente: a. Una vez en la Web se pulsa sobre la opción ‘Validar fichero’ b. Si la validación es incorrecta debe subsanar antes las incidencias y si es correcta se muestra en pantalla un resumen de la declaración y en la parte inferior debe pulsar la opción ‘Pulse aquí’. c. Por último se abre con el visor de PDF por defecto el modelo para guardarlo o para imprimirlo. 2) Telemática. De forma automática se genera el fichero y se accede a la Web de la Agencia, donde debe pulsar la opción ‘Firmar y Enviar’ para realizar la presentación. 18

© Copyright 2026