El Enfoque de elasticidades en la balanza de pagos

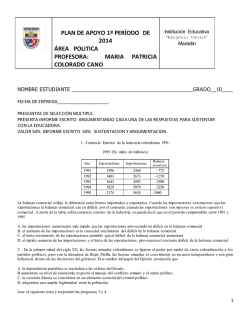

EL ENFOQUE DE ELASTICIDADES EN LA BALANZA DE PAGOS ALI CARDENAS ECONOMIKA NOTAS SOBRE EL ENFOQUE DE ELASTICIDADES EN LA BALANZA DE PAGOS El enfoque clásico de las elasticidades al ajuste de la balanza de pagos puede ser ilustrado en la Grafico 1, el diagrama del mercado de dólares. Supongamos por el momento que, 𝑝𝑝 = 𝑝𝑝∗ = 1. Con una tasa de cambio e de Bs.3 por dólar, la economía funciona en C con un déficit de cuenta corriente de $10 millones, que en ausencia de los flujos de capital privados (𝛥𝛥𝛥𝛥 = 0) es financiado enteramente con reservas en divisas, así que 𝛥𝛥𝛥𝛥 = −10 = 𝑋𝑋 – 𝑒𝑒 𝑀𝑀 = 𝐶𝐶𝐶𝐶. Si es necesario detener la caída en las reservas o pagar la deuda externa, los estados tienen cuatro opciones: (I) Utilizar Políticas de Estabilización (gestión de la demanda) para desplazar la demanda de dólares a la izquierda hasta que se cruce con la curva de oferta en el punto B, reduciendo el gasto público G o reduciendo la masa monetaria, de forma que aumenten las tasas de interés: las Políticas de estabilización de demanda funcionan rápidamente pero a menudo conducen a recesiones. Grafico 2 ALI CARDENAS 1 NOTAS SOBRE EL ENFOQUE DE ELASTICIDADES EN LA BALANZA DE PAGOS (ii)Devaluación Externa: Dejar que la moneda se deprecie, moviéndose a lo largo de las curvas O & D, reduciendo las importaciones y expandiendo las exportaciones hacia el punto A (no hay desplazamiento en ninguna curva). La devaluación tiende a ser expansiva, aumentando la demanda para las exportaciones y haciendo más caras las importaciones (conduciendo a una sustitución de importaciones por productos nacionales, si es posible) pero puede ser inflacionaria y tarda tiempo para que aumenten las exportaciones y disminuyan las importaciones a medida que las empresas y los consumidores se cambian a proveedores locales (este último proceso se denomina veces como sustitución del gasto). Grafico 3 (iii)Devaluación Interna: implica el mismo movimiento que en (ii) del punto C al A pero en lugar de que la tasa de cambio nominal e se deprecie de 3 a 5, es una caída en los precios internos p la que logra la misma depreciación en términos reales, con ningún cambio en la oferta o demanda de dólares. La Tasa de Cambio Real (TCR) se deprecia de 3 a 5 a través de una caída en los precios internos (también conocida como deflación, o salarios nominales decreciendo). La devaluación interna raramente funciona sin altas y muy costosas tasas de desempleo y pérdida de producción, como sucedió en Argentina en el período 1998-2002 y en Grecia 2008-13 (una de las pocas historias exitosas de "devaluación interna", podría ser la de Letonia entre 2008 y 2010) Grafico 4 ALI CARDENAS 2 NOTAS SOBRE EL ENFOQUE DE ELASTICIDADES EN LA BALANZA DE PAGOS iv) Reformas Estructurales o ajustes por el lado de la oferta que desplace en el tiempo la curva de oferta de exportaciones hacia la derecha, cruzando la demanda de importación en el punto C. Reformas laborales, subsidios a la inversión, la liberalización del comercio pueden hacer el sector a la economía (exportaciones) más productiva, desplazando la curva S a la derecha, haciendo generando una TCR de 3 consistente con un déficit en cuenta corriente de cero. Las pequeñas economías abiertas a menudo se encuentran respondiendo a flujos de capital (mientras que las grandes economías como China y Estados Unidos tienen enormes posibilidades de pedir prestado o prestar en los mercados internacionales). En una economía abierta pequeña (LDC) el mundo puede funcionar como se muestra en la Gráfica 6, donde los flujos de capital, en gran medida exógenos, (¿ayuda extranjera?) conducen a una moneda más fuerte o débil, determinando el tipo de cambio real q y el déficit o superávit en cuenta corriente. Un superávit de CC o salida de capitales (como seria el pago de deuda) de $ 10 millones de dólares por ejemplo es consistente con un TCR de 7, mientras que una afluencia de capital/ayuda $10 millones es consistente con un TCR de 3 como se muestra en el Gráfico 6. ALI CARDENAS 3 NOTAS SOBRE EL ENFOQUE DE ELASTICIDADES EN LA BALANZA DE PAGOS Helmers y Dornbusch, ofrecen una muy útil revisión de cómo funciona la TCR (con el diagrama de mercado de dólares), pero también crea una pequeña confusión con respecto al papel de los flujos de capital en la determinación de la tasa de cambio real o TCR. Esto es en parte porque el mercado de dólares es una manera útil de pensamiento sobre ajuste de CC, pero a diferencia de un diagrama de oferta y demanda normal puede no haber tendencia alguna a volver al equilibrio de cuenta corriente. De hecho, los flujos de capital determinan diferentes niveles de q y un correspondiente saldo de CC. Como veremos más adelante, economías en crecimiento pueden mantener déficits en cuenta corriente por siempre. En tales casos no hay ninguna tendencia para que q termine en el nivel al que se cruzan las curvas de O & D en las Gráficas 1 o 2. Por otro lado, podemos pensar en algún mecanismo de "ajuste automático" que tienda a equilibrar la cuenta corriente en el tiempo (el estándar de oro es uno, un sistema puro de tasa flotante es otro, pero en efecto ninguno de esos sistemas existe hoy en día, si alguna vez existieron,— los países i rompen las reglas con religiosidad, por esta razón el sistema del Euro es tan interesante y problemático, muchos países miembros están intentando seguir las reglas y mantenerse en el Euro, aunque sin mucha ayuda e intervención, probablemente tendrían que abandonarlo). De Vries enfatiza en la era posterior al FMI el ajuste de la balanza de pagos no es "automático" (si alguna vez lo fue) es la escogencia de una política por parte del gobierno, pero ahora con la supervisión y asesoría (y líneas de crédito) del FMI. Ajuste de los desequilibrios externos no es automática, pero hay algunas reglas. Una nota sobre ajuste automático: Sin gobierno o FMI el ajuste externo es, al parecer, un problema más simple, los flujos de oro o el tipo de cambio nominal se encargan automáticamente del ajuste... Las fuerzas del mercado o shocks exógenos pueden cambiar la oferta y la demanda por dólares, pero el tipo de cambio real se encarga de todo... no hay nada que los gobiernos o el FMI puedan hacer más que apartarse y no molestar... con el estándar oro, un déficit de CC conduce a una salida de oro (tomando el lugar de dólares o ALI CARDENAS 4 NOTAS SOBRE EL ENFOQUE DE ELASTICIDADES EN LA BALANZA DE PAGOS reservas en este caso, esto siempre conduce a una contracción en la oferta monetaria que lleva a una caída de p (e por el precio oficial del oro, por ejemplo 1 oz es 32 dólares). La devaluación interna conduce al ajuste vía devaluación interna, solamente. Para los países con superávit que se revierte la historia, una afluencia de oro conduce a una inflación rápida (aumento de p) y el tipo de cambio real cae, acabando con el superávit en CC y por ende con la afluencia de oro. Aunque la deflación es extremadamente difícil (alto desempleo, recesión aguda) fueron los países superavitarios (el Reino Unido principalmente) los que se negaron a dejar operar al ajuste automático (véase De Vries). El Reino Unido esterilizaría las entradas de oro mediante la emisión de bonos para reducir la oferta monetaria, controlando la inflación, pero también socavando el ajuste automático... de forma similar a lo que hace China hoy en día, esterilizan entradas de dólares generadas por excedentes en CC, manteniendo su tipo de cambio débil... ambos países tenían sus propias razones (principalmente las exportaciones de manufacturas) para hacerlo. La flotación pura tampoco funcionó, principalmente debido a la devaluación competitiva, una forma muy común de contagio (aunque hay otras formas...). Ajuste para los países en desarrollo las crisis: Los países menos Desarrollados (LDC’s) tienen menos opciones de políticas: La Tabla 1 resume las diferentes opciones de políticas abiertas a países de la OECD frente a los países en desarrollo. La crisis actual también ha golpeado a muchos países en desarrollo, muchos de ellos con unos ya bajos niveles de ingreso y unas altas tasas de pobreza. Las opciones para hacer frente a la crisis en los países en desarrollo son diferentes. Aparte de las economías más grandes (como los BRIC’s) estímulos fiscales vía una política monetaria más relajada política monetaria no es una opción. Por el contrario los países más afectados terminan con monedas muy débiles y altas tasas de interés (para restablecer la confianza).Monedas débiles dificultan el acceso al crédito en el extranjero y los flujos de capital privado se reducen en la medida que las empresas ganan menos en términos de dólares. Una diferencia clave entre países de la OECD y el resto del mundo es que las empresas en desarrollo no pueden endeudarse en sus propias monedas, que deben financiar los déficits de la balanza de pagos con dólares. Por tanto los dólares se tornan escasos y el barómetro clave de éxito de la política monetaria los países en desarrollo es lograr tipo de cambio estable y una tasa de inflación manejable (a medida que aumenta el costo de las importaciones). ALI CARDENAS 5 NOTAS SOBRE EL ENFOQUE DE ELASTICIDADES EN LA BALANZA DE PAGOS Tabla 1 Países OECD Endeudamiento masivo para estímulo fiscal Países en Desarrollo Solo las economías más grandes ( BRIC’s) pueden mantener déficits fiscales Política monetaria relajada, bajos intereses A menudo se aprieta la Política Monetaria para prevenir colapso de la moneda Altos niveles de endeudamiento externo “ flight to quality” No pueden financiarse en moneda local“Pecado Original” y “paro Repentino” en el flujo de Capitales Desempleo y gastos de Consumo son los factores clave Balanza de Pagos y estabilidad cambiaria son los factores clave Se establecen programas de red de protección para proteger a los más pobres Programas de red de protección limitados, difícil de ampliar sin ayuda externa Crédito más accesible moviliza la recuperación Recuperaciones Fénix sin crecimiento en el crédito privado ALI CARDENAS 6

© Copyright 2026