LA FUNCIÓN FINANCIERA DE LA EMPRESA

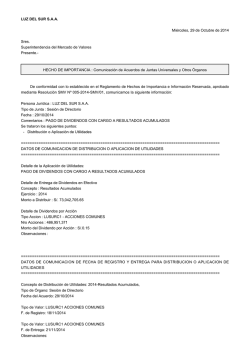

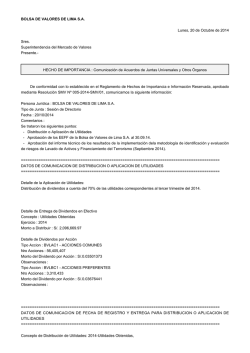

LA FUNCIÓN FINANCIERA DE LA EMPRESA Por: Mauricio León Lozada Tamayo Magister en Administración de Empresas Decano Facultad de Ciencias Financieras y Contables FACULTAD DE CIENCIAS FINANCIERAS Y CONTABLES Institución Universitaria ESCOLME 3 EL estudio del área financiera implica considerar cuestionamientos con respecto a la administración financiera, por ejemplo, qué son las finanzas empresariales, qué papel juegan las finanzas en el alcance del éxito empresarial, quién es el encargado del manejo financiero dentro de una empresa, cuáles son las funciones del administrador financiero, qué relación tienen las finanzas con el conjunto de actividades que se realizan en una empresa, cómo incide el entorno empresarial en el desarrollo de las funciones del administrador financiero, entre otras. La operación de una empresa implica llevar a cabo una serie de actividades o funciones que en términos generales se pueden agrupar en cuatro categorías: Mercadeo, producción, talento humano y finanzas, todas ellas integradas e interdependientes y en pro de lograr maximizar el valor de la compañía. La gestión financiera implica conocer estas interrelaciones y la forma como inciden en el acontecer de la empresa. Iniciemos indicando que LA FUNCION FINANCIERA EN LA EMPRESA se enmarca en la división funcional de la empresa, que presenta cuatro áreas: mercadeo, producción, personal y finanzas. Por: Mauricio León Lozada Tamayo Magister en Administración de Empresas Decano Facultad de Ciencias Financieras y Contables Si nos concentramos en los OBJETIVOS DE LAS AREAS FUNCIONALES DE LA EMPRESA, podemos indicar las siguientes especialidades: MERCADEO: satisfacción de las necesidades consumidores. de los PRODUCCION: elaborar la cantidad óptima de unidades al menor costo, con la mejor calidad y en el momento oportuno (productividad). PERSONAL: satisfacción de las necesidades de los trabajadores. FACULTAD DE CIENCIAS FINANCIERAS Y CONTABLES Institución Universitaria ESCOLME 4 buscar este objetivo, es quien toma decisiones, a corto plazo, que afectan la situación financiera de la empresa (tesorería, presupuestos, costos, proyectos, etc.) Entonces la administración financiera, más que un cargo debe entenderse como una mentalidad y una actitud, ya que aquellos que con sus decisiones afectan las finanzas del negocio, deben considerar sus repercusiones en el futuro de la compañía, para esto se deben considerar dos (2) conceptos trascendentales en el manejo de las finanzas: Liquidez y rentabilidad son dos objetivos financieros complementarios que se deben alcanzar y ello representa un dilema, ya que una decisión que se tome con miras a solucionar un problema de liquidez puede afectar negativamente la rentabilidad y viceversa, es decir, que la solución de un problema de rentabilidad puede lograrse a costa de afectar la liquidez. Pero este dilema entre la liquidez y la rentabilidad solamente se presenta en la toma de decisiones financieras de corto plazo, como por ejemplo, conceder un descuento por compra de volumen, aplazar el pago a un proveedor, recurrir a un sobregiro bancario para cubrir un déficit de tesorería. FACTIBILIDAD ECONÓMICA: la posibilidad de que una alternativa de inversión pueda llevarse a cabo como resultado de que la proyección sea rentable (ingresos menos costos). Se concluye que los problemas de liquidez normalmente tienen relación con el corto plazo en la medida en que deben ser resueltos de inmediato. Análogamente, los problemas de rentabilidad tienen relación con el largo plazo ya que es en esa dimensión de tiempo en que ellos pueden resolverse. Por ejemplo un problema de altos costos de producción que impide ganar un margen de utilidad adecuado, se resuelve en el largo plazo. FACTIBILIDAD FINANCIERA: posibilidad de la empresa de llevar a cabo un proyecto como consecuencia de su disponibilidad de fondos o recursos para atender las inversiones que éste exija. Lo que todo administrador financiero hace es coordinar las ejecuciones de las diferentes áreas hacia la obtención del OBF. Debe hacer entender que cualquier decisión que se tome tiene un efecto financiero y ese efecto debe ser previsto y evaluado a la luz del OBF. Para esto debe ser un hombre negociador y orientado al mercadeo, puesto que la planeación de las operaciones de la empresa, parten de las expectativas del mercado. El administrador financiero debe tener la capacidad de comprender y asimilar todo lo que ocurre en ese ambiente ya que las decisiones de mercadeo, al tener profundas implicaciones financieras, requieren de su participación. Los plazos de crédito, las asignaciones presupuestales para investigación de mercados, desarrollo de nuevos productos, publicidad, etc. 5. LAS DECISIONES FINANCIERAS Las decisiones que se toman en el ámbito financiero se clasifican en tres (3) categorías: decisiones de inversión, de financiación y de dividendos. 5.1. DECISIONES DE INVERSIÓN Se relacionan y afectan principalmente el lado izquierdo del balance, o sea, los activos. En este caso la decisión más importante es la determinación del tamaño de la empresa, es decir, del volumen total de los activos para mantener la empresa en operación. Otros factores para medir el tamaño de la empresa son: el volumen de ventas, el número de trabajadores, el monto de utilidades, etc. 4. EL DILEMA ENTRE LA LIQUIDEZ Y LA RENTABILIDAD FILOSOFÍA DE LAS DECISIONES FINANCIERAS: en el aspecto financiero hay dos factores que determinan el éxito de una empresa, que sea líquida y rentable, ambas a la vez. Una empresa puede ser rentable y fracasar por falta de liquidez y viceversa. Para nuestro propósito, el tamaño de la empresa tiene relación directa con la expectativa de los dueños en cuanto a ventas y utilidades. FACULTAD DE CIENCIAS FINANCIERAS Y CONTABLES Institución Universitaria ESCOLME 6 Ocupémonos de considerar lo que ocurre en el área financiera: Ejemplo: un negocio produce una utilidad mensual de $1.200.000 y se ofrece compra por el mismo, ¿cuál debe ser el precio de venta? 1. EL OBJETIVO BÁSICO FINANCIERO (OBF) • Es la maximización de la riqueza del empresario, • Es la maximización de la utilidad a largo plazo de la empresa. Se debe considerar la política de reparto de dividendos (utilidades) y la actividad que desarrolla la empresa, ya que ésta tiene una relación directa con el riesgo, al igual que el entorno en general. El propietario debe considerar la tasa de interés y la cantidad que debe invertir para producir esa ganancia. Asumimos como interés de oportunidad el 2% mensual. X x 2% = $1.200.000, $60.000.000 La situación financiera de la empresa incide en su valor. Se debe considerar el tipo de activos que tiene y su posible valor comercial. A su vez debe tenerse en cuenta su estructura de organización, situación laboral y tecnológica e imagen ante el público. Todo esto nos ayuda a considerar el riesgo. X = $1.200.000 / 2%, X = El propietario será indiferente entre continuar con el negocio o recibir los $60.000.000 y colocarlos al 2% mensual. Se presentan dos situaciones: 1) El negocio como empresa en marcha ofrece la posibilidad hacia futuro de producir más de $1.200.000 y aumentar su valor como riqueza. 2) El dinero en efectivo perderá valor como riqueza ya que está sometido al proceso económico de desvalorización debido a la inflación. La rentabilidad que el empresario espera obtener de una inversión en acciones sirve a su vez para determinar el precio que puede pagarse por una de ellas. Ejemplo: una acción produce un dividendo mensual de $16,00. El inversionista tiene una tasa de rentabilidad (interés de oportunidad) del 2% mensual, por tanto el precio máximo que pagará por la acción será: X x 2% = $16,00, X = $16,00 / 2%, X = $800. Para compensar el riesgo el propietario colocará un precio por encima de los $60.000.000. La pregunta es ¿cuánto más? VALOR DE LA EMPRESA EN UN MOMENTO DETERMINADO: en una sociedad anónima está determinado por el número de acciones por el valor de mercado de éstas. 2. LA FUNCIÓN FINANCIERA FRENTE A LAS DEMÁS FUNCIONES La implementación de estrategias exige que se deban comprometer fondos de la empresa en tanto que todas las áreas funcionales son generadoras de proyectos y demandadoras de fondos. VALOR APROXIMADO DE UN NEGOCIO: potencial de generación de utilidades. PRECIO DE UN NEGOCIO: valor contable de los activos, lo cual se ve limitado por el hecho de que los activos se registran al costo histórico de adquisición y lo que interesa es determinar el valor de mercado, en consecuencia debe agregársele al valor contable de los activos la prima del negocio. Por consiguiente el PRECIO DE UN NEGOCIO = valor contable de los activos + Good will (crédito comercial o prima del negocio). El good will se determina de acuerdo con el potencial de utilidades. El administrador financiero debe, al momento de generarse la demanda de fondos, determinar cuales le convienen a la empresa, esto es, que propendan por el logro del OBF. 3. PAPEL DEL ADMINISTRADOR FINANCIERO El papel de todos los directores de las áreas funcionales es propender por la maximización del valor de la empresa. El administrador financiero, además de FACULTAD DE CIENCIAS FINANCIERAS Y CONTABLES Institución Universitaria ESCOLME 5 5) La combinación entre activos fijos y corrientes. 6) La adquisición de activos fijos a través del arrendamiento financiero (Leasing). Las decisiones de inversión tienen una característica que las diferencia de los otros dos (2) tipos de decisiones financieras: En ellas participan todas las áreas funcionales de la empresa. Si observamos el activo encontramos, por ejemplo los inventarios de materias primas y productos en proceso que tienen relación directa con el área de producción, los deudores comerciales (clientes) y el inventario de productos terminados se relacionan con mercadeo. 5.2. DECISIONES DE FINANCIACIÓN Son aquellas que tienen que ver con la consecución adecuada de fondos para la adquisición de los diferentes activos que se requieren en la operación del negocio. Afectan el lado derecho del balance, o sea los pasivos y el patrimonio. Las decisiones de financiación y dividendos son más especializadas y en ellas participan fundamentalmente los accionistas y la dirección financiera. ESTRUCTURA FINANCIERA: es la proporción que se utiliza entre pasivo y patrimonio para financiar los activos. Esta estructura afecta las utilidades y el costo del capital. ALGUNOS ASPECTOS QUE TIENEN RELACIÓN CON LAS DECISIONES DE INVERSIÓN 1) El volumen de los activos que se desea mantener, por ejemplo estructura de producción intensiva en capital, maquinaria y equipo vs. extensivo en mano de obra. 2) El plazo que se concederá a los clientes en las ventas a crédito. 3) Los volúmenes de inventarios que deberán mantenerse para sostener la empresa en funcionamiento. 4) El crecimiento de la empresa (ensanche de planta, creación de empresas subsidiarias, compra de otras empresas, etc.) Afecta las utilidades porque mientras mayor sea la proporción de deuda con respecto al patrimonio, mayor será también la cantidad de intereses que deben pagarse y por lo tanto habrá una mayor presión sobre la utilidad operativa para atender el pago de dichos intereses. Consideremos el estado de resultados y el costo de la mercancía vendida. ESTADO DE RESULTADOS Ingresos operacionales Por ventas brutas - Devoluciones = Ventas netas - Costo de mercancía vendida = Utilidad bruta en ventas - Gastos operacionales de administración y ventas = UTILIDAD OPERACIONAL + ingresos no operacionales - Gastos no operacionales (financieros y otros) = Utilidad antes de impuestos - Impuesto de renta y complementarios = Utilidad líquida - Reservas = Utilidad neta del ejercicio COSTO DE MERCANCÍA VENDIDA Materia prima directa Inventario inicial + Compras netas = Costo MPD disponible para la producción - Inventario final = Costo MPD usada en la producción + MOD = Costo primo + CIF = Costo de producción + Inventario inicial producción en proceso = Costo total de producción en proceso - Inventario final de producción en proceso = Costo de producción terminada + Inventario inicial de producción terminada = Costo de producción disponible para la venta - Inventario final de producción terminada = Costo de mercancía vendida FACULTAD DE CIENCIAS FINANCIERAS Y CONTABLES Institución Universitaria ESCOLME 7 Se considera estructura operativa hasta la utilidad operacional, responsabilidad de la administración. A partir de ella aparece el manejo de la estructura financiera, cuya definición está en manos de los propietarios del negocio. la participación de cada fuente en el total de la financiación, obteniendo una cifra que se supone es lo que a la empresa le costará utilizar esas fuentes de financiación en la proporción que se ha definido. O lo que es lo mismo, lo que a la empresa le cuesta mantener un peso invertido en activos, pues al fin y al cabo es con esa financiación que ellos son adquiridos. Ejemplo: supongamos que una empresa tiene la siguiente estructura financiera (en miles): COSTO DE CAPITAL = Costo promedio de las diferentes fuentes que la empresa utiliza para financiar sus activos. Las principales fuentes son las obligaciones comerciales con proveedores, las obligaciones financieras a corto y largo plazo y el patrimonio. Obligaciones comerciales con proveedores Obligaciones bancarias corto plazo Obligaciones bancarias largo plazo Patrimonio Total estructura financiera Cada una de estas fuentes tienen un costo financiero diferente, de manera que se promedia en forma ponderada dichos costos, es decir, teniendo en cuenta $18.000 23.000 33.000 38.000 112.000 1. COSTO OBLIGACIONES COMERCIALES CON PROVEEDORES. El proveedor vende con un plazo de 30 días y concede un descuento del 5% por pago de contado. 2. EL COSTO DE LAS OBLIGACIONES BANCARIAS a corto plazo es del 30% nominal anual, el costo nominal anual de las obligaciones bancarias a largo plazo es del 36% anual. El costo asumido por la empresa es $5 / $95 = 5,26%, ya que el valor de la mercancía en el momento en que es entregada es de $95 y no de $100, que es el valor al cabo de un mes. En otros términos, lo que la empresa ha escogido es pagar $100 dentro de un mes, a cambio de no pagar $95 hoy y esto equivale a pagar $5 de intereses sobre $95 que le han prestado. En términos nominales, este costo representa el 63,12% anual (5,26% x 12). 3. EL PATRIMONIO ES LA FUENTE DE FINANCIACION MÁS COSTOSA puesto que está representada por el costo de oportunidad de tener los dineros invertidos en el capital de la empresa y para los cuales el socio espera obtener un rendimiento. “TASA MINIMA REQUERIDA DE RENDIMIENTO TMRR”. El socio espera recibir un poco más que el costo promedio que se paga por los pasivos, en caso contrario preferiría liquidar sus acciones y prestarle el dinero a la empresa. La expectativa de los socios es obtener una rentabilidad del 65% anual. Fuente Monto (miles) Obligación comercial con proveedores Obligación bancaria de corto plazo Obligación bancaria de largo plazo Patrimonio Total estructura financiera $18.000 23.000 33.000 38.000 112.000 Costo anual. tasa de interés nominal 63,12 30,00 36,00 65,00 % de participación 16,07 20,54 29,46 33,93 100,00 Costo ponderado del capital (%) 10,14 6,16 10,61 22,05 48,96 (3) = [Valores individuales del monto de financiación divididos sobre el total de financiación] x 100. (4) = Costo promedio ponderado de las diferentes fuentes que la empresa utiliza para financiar sus activos = (2) x (3). FACULTAD DE CIENCIAS FINANCIERAS Y CONTABLES Institución Universitaria ESCOLME 8 7.2. ENTORNO POLÍTICO Del análisis del entorno político, se debe formar una idea del “riesgo político”. Esto debe ser tenido en cuenta cuando se planean estrategias financieras a largo plazo, que pueden estropearse por un cambio en las condiciones políticas del país. Un análisis del entorno implica determinar ciertos límites o áreas de influencia en los que se desenvuelve la empresa (local, nacional o mundial). La determinación de este aspecto dependerá del efecto que las diferentes variables del entorno puedan tener sobre la empresa, lo cual está determinado por el tipo de actividad que ésta desarrolla, la amplitud de sus mercados, su tamaño, su tecnología, etc. 7.3. ENTORNO SOCIOCULTURAL Se consideran fenómenos sociales tales como el desempleo, la pobreza, la inseguridad, la globalización de los estilos de vida, la participación de la mujer en la vida económica, etc., al determinar la estrategia corporativa puesto que afectan la conducta del consumidor y las finanzas de la empresa. 7.1. EL ENTORNO ECONÓMICO La consolidación del proceso de globalización de las economías y el desarrollo de la economía mundial permite hablar de un mercado mundial sin fronteras. En este nuevo mercado adquiere gran importancia la cuenca asiática del pacífico por la apertura de la economía China, el auge japonés y el empuje económico de los “cuatro tigres” (Corea del sur, Hong Kong, Singapur y Taiwán). A nivel nacional se deben tener en cuenta las siguientes tendencias: 1) La tendencia del ahorro, pues ella es la que determina la posible cantidad de fondos que se obtendrán de los intermediarios financieros. 2) El crecimiento económico puesto que este propicia el crecimiento de los mercados. 3) La tendencia de la tasa de interés incide en forma directa sobre el costo del capital. 4) El comportamiento de las exportaciones del país que generan el ingreso de divisas al país y posibilitan futuras importaciones. 5) La devaluación de la moneda que afecta el comercio exterior y la inversión extranjera. 6) El desempleo que afecta el consumo y el ahorro. 7) La inflación, por el efecto que tiene sobre los ingresos y los costos, lo que repercute en los estados financieros. 8) Las tendencias de la economía o ciclos económicos (recesión y auge). 9) Las medidas que en materia económica dicte el gobierno nacional, en materia tributaria, financiera, de comercio exterior, de instrumentos de control monetario. 7.4. ENTORNO ECOLÓGICO La empresa debe comprometerse con la protección del medio ambiente, no destruyendo la capa de ozono, no contaminando las cuencas hidrográficas y no talando bosques. 7.5. ENTORNO TECNOLÓGICO El avance tecnológico de las telecomunicaciones y los computadores han modificado el estilo de hacer negocios y de administrar empresas (telefax, telefonía celular, desarrollo de software). FACULTAD DE CIENCIAS FINANCIERAS Y CONTABLES Institución Universitaria ESCOLME 10 El total ponderado obtenido del 48,96% es lo que le cuesta a la empresa financiar sus activos, es decir, es el costo de mantener un peso en el activo, y se espera, que como mínimo, dicho peso produzca su costo de capital. Este costo debe calcularse en término de tasa efectiva. 4) El estado de fuentes y usos de fondos que indica dónde están invertidas las utilidades en los rubros del activo. 5) Un presupuesto de efectivo ayuda a determinar si las utilidades podrán convertirse en efectivo para destinarse en parte al reparto de utilidades. INCONVENIENTES DEL COSTO DE CAPITAL 1) Dificultad para determinar el costo del patrimonio cuando son muchos sus propietarios y cada uno tiene sus propios intereses. 2) La estructura de pasivos y patrimonio nunca permanece constante, haciendo variar su participación. 6. HERRAMIENTAS DE MANEJO FINANCIERO Para que el administrador pueda tomar decisiones con el fin de alcanzar el OBF y los objetivos complementarios de liquidez y rentabilidad, requiere, entre otras, las siguientes herramientas financieras: 1) Análisis a través de índices financieros de liquidez, actividad, rentabilidad y endeudamiento que permiten conocer las fortalezas y debilidades financieras y tomar acciones correctivas. 2) Los presupuestos determinan por anticipado el efecto que los planes propuestos tendrán sobre la liquidez y la rentabilidad de la empresa. Sirven de control y evaluación de la gestión administrativa. 3) Las matemáticas financieras sirven para evaluar proyectos de inversión, calcular costos de capital, calcular rendimientos (o costos) efectivos, determinar formas de amortizar deudas, tomar decisiones de compra o arrendamiento financiero, etc. 4) Técnicas de administración del activo y pasivo corriente, que se constituyen en normas que guían el manejo del efectivo, las cuentas por cobrar, los inventarios y los proveedores, etc. 5) El estado de fuentes y usos de fondos que permite evaluar la calidad de las decisiones gerenciales en la medida que confronta la utilización que se le ha dado a los recursos de la empresa con la forma como han sido adquiridos. 6) La contabilidad administrativa que posibilita utilizar conceptos como el costeo variable, costeo absorbente, margen de contribución, punto de equilibrio y margen de utilidad. OTROS ASPECTOS RELACIONADOS CON LAS DECISIONES DE FINANCIACION 1) La combinación entre deuda a corto y largo plazo. Se considera el estado de fuentes y aplicaciones de fondos para determinar sus correspondencias. 2) A qué fuentes específicas se recurrirá y que tipo de garantías se ofrecerán (préstamos bancarios, créditos de fomento, emisión de bonos). 3) Utilizar el arrendamiento financiero (leasing). 4) Financiarse con el factoring (venta de cartera con descuento). 5) Recurrir a compañías de financiamiento comercial o utilizar aceptaciones bancarias. 5.3. DECISIONES DE DIVIDENDOS O DE REPARTO DE UTILIDADES Se consideran aspectos tales como: 1) Compromiso de pasivos y disponibilidad de fondos para financiar proyectos. 2) Estabilidad en el reparto de utilidades sobre todo en las grandes sociedades anónimas o en las que no siéndolo, tienen un número muy grande de socios. Algunos socios invierten motivados por la liquidez y esperan se les garantice un dividendo estable. El no contar con suficiente efectivo para el pago de dividendos puede llevar a proponer a los socios un reparto de utilidades en forma de acciones, aumentándose así la propiedad de estos. Esta es una forma de capitalizar la empresa y en este sentido es una decisión de financiación. 3) El estado de resultados y el presupuesto de flujo de efectivo se ven afectados por las presiones inflacionarias, tecnológicas y la competencia a nivel nacional e internacional. 7. LA FUNCION FINANCIERA Y EL ENTORNO EMPRESARIAL Las decisiones financieras deben considerar factores no financieros relacionados con todo lo que sucede en el medio ambiente en el que se desenvuelve la empresa, que se denominan ENTORNO EMPRESARIAL. FACULTAD DE CIENCIAS FINANCIERAS Y CONTABLES Institución Universitaria ESCOLME 9 CONCLUSIONES 1) El equipo gerencial y no sólo el administrador financiero deben responder por el alcance del OBF. 2) En mercados bursátiles trasparentes y desarrollados, el valor comercial de la acción es el parámetro para determinar el valor de la empresa. 3) En empresas diferentes a las sociedades anónimas el valor de la empresa se relaciona con el precio de mercado, la política de reparto de utilidades o la rentabilidad del patrimonio. Esquemáticamente el papel del administrador financiero se relaciona así: ACREEDORES. TRABAJADORES. MEDIO AMBIENTE Intereses, amortizaciones, Garantías. Salarios, estabilidad, bienestar. Económico, político, social, cultural, ecológico, tecnológico. Mercados, Competencia AREAS FUNCIONALES. Generación de proyectos. PAPEL DEL ADMINISTRADOR FINANCIERO Demanda de fondos. Dilema entre liquidez y rentabilidad PROPIETARIOS. Dividendos. Aumento riqueza. Herramientas de manejo financiero RIESGO FACULTAD DE CIENCIAS FINANCIERAS Y CONTABLES Institución Universitaria ESCOLME 11 Decisiones de inversión, financiación y dividendos

© Copyright 2026